¿Deberían las empresas desinvertir, desvincularse o duplicarse?

Durante las últimas décadas, China fue el centro de gravedad del crecimiento de las inversiones de empresas multinacionales. Ahora, con el enfrentamiento de EEUU y parte de occidente con China, más la evolución de los fabricantes locales, las empresas occidentales enfrentan el dilema de desinvertir, desacoplarse y duplicar sus operaciones. Algo que está creando costos e incertidumbre.

Ver el informe de The Economist al respecto:

The Economist

24 de noviembre de 2022

Se garantiza que los nuevos trabajos encanecen más rápido que las operaciones de una empresa multinacional en China. Las disputas diplomáticas y los boicots de los consumidores son peligros del trabajo. Una política de cero covid que provoca bloqueos locales intermitentes, como el que comenzó recientemente en la ciudad sureña de Guangzhou, ha interrumpido las cadenas de suministro y ha hecho que el país sea inhóspito para los gerentes extranjeros. Una fuerza laboral conflictiva se suma a los problemas. El 23 de noviembre estalló un motín por los salarios y las condiciones de trabajo en la principal fábrica que fabrica los iPhone de Apple en China. En una encuesta realizada por la Cámara de Comercio Europea en China, el 60% de los miembros informaron que el entorno empresarial se ha vuelto más desafiante.

Una solución para las empresas internacionales es depender menos de China para la fabricación. Algunos han estado diversificando las cadenas de suministro fuera del país. Empresas como Apple y Hasbro, un fabricante de juguetes, han extendido la producción a Vietnam e India, donde los salarios son más bajos y es menos probable que el entorno operativo provoque una migraña. Bangladesh y Malasia se están volviendo más atractivos para los fabricantes de ropa. Pero para muchas multinacionales, China es más que un lugar barato para fabricar cosas, y ahí radica un problema menos tratable.

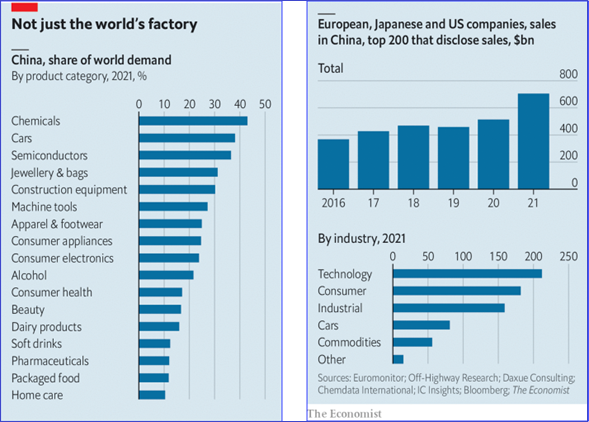

Los 1.400 millones de habitantes de China, cada vez más prósperos, ahora representan una cuarta parte de las ventas mundiales de ropa, casi un tercio de las joyas y los bolsos, y alrededor de dos quintas partes de los automóviles, además de una parte considerable de los alimentos envasados, productos de belleza, productos farmacéuticos, electrónicos y más (Ver la tabla). Su gigantesca base de fabricación lo convierte en el mercado más grande del mundo para máquinas herramienta y productos químicos, y su industria de la construcción ha sido el mayor comprador de equipos de construcción durante años.

Aunque 2.800 expositores de 145 países se presentaron recientemente para promocionar sus productos en la Exposición Internacional de Importaciones de China en Shanghái, en conjunto, la exposición de los negocios globales a China parece modesta. Para todas las empresas estadounidenses que cotizan en bolsa, China representa solo el 4% de las ventas, según Morgan Stanley, un banco de inversión. Para las empresas japonesas y europeas las cifras son del 6% y 8% respectivamente.

Sin embargo, hay una cohorte de empresas para las que China ha sido mucho más importante. The Economist ha analizado firmas multinacionales de América, Europa y Japón que divulgan ventas en el Reino Medio, utilizando datos de Bloomberg. Los 200 más grandes de estos ganaron $ 700 mil millones allí el año pasado, o el 13% de sus ventas globales, frente a los $ 368 mil millones, o el 9% de las ventas, hace cinco años. De los 700.000 millones de dólares, el 30 % fue generado por empresas de tecnología y hardware, el 26 % por empresas orientadas al consumidor y el 22 % por empresas industriales, con fabricantes de automóviles y empresas de productos básicos también importantes. Unas 13 multinacionales reportan más de $ 10 mil millones de ingresos al año en China, incluidas Apple, BMW, Intel, Siemens, Tesla y Walmart.

Un desafortunado subconjunto de multinacionales que operan en China ya se ha visto atrapado en el fuego cruzado geopolítico. En nuestra lista, 22 empresas se encuentran en el negocio de los semiconductores. Muchos encontrarán que sus ventas se verán afectadas por la prohibición estadounidense de vender chips avanzados y equipos para fabricar chips a China. Cuando en promedio el 30% de los ingresos provienen de China, será un ajuste doloroso.

Con las relaciones entre China y Occidente en terreno inestable, en particular por el tema de Taiwán, incluso las multinacionales que operan fuera de los llamados sectores estratégicos están tramando planes de contingencia para un mundo sin acceso al país. Para muchos, su situación se ve agravada por la creciente competencia de las empresas locales.

Los fabricantes de automóviles premium como BMW y Mercedes-Benz continúan creciendo sólidamente en China, pero las ventas de los de gama media como Volkswagen (VW) y General Motors se están reduciendo a medida que los rivales locales, incluidos Chery y byd, se expanden rápidamente.

Las ventas de Nike, una marca de ropa deportiva, también se están estancando a medida que Li-Ning y Anta, dos competidores locales, ganan terreno. Las ventas se han estancado de manera similar para AmorePacific, una firma de belleza coreana, a medida que se endurece la competencia de marcas chinas de gama media como Winona. Los fabricantes extranjeros de equipos de construcción, incluidos Caterpillar e Hitachi, han estado perdiendo ventas gracias a una combinación de mayor competencia y una recesión en la construcción. En The Economist análisis de 20 industrias con una importante presencia multinacional, las empresas extranjeras han perdido participación en 14 en los últimos tres años.

Dos fuerzas están en el trabajo. El primero, especialmente importante para los bienes de consumo, es que las marcas extranjeras están perdiendo prestigio. Saber cómo diseñar productos y generar demanda ha brindado una importante ventaja competitiva a las empresas multinacionales de bienes de consumo, señala Wern-Yuen Tan, jefe de la región Asia-Pacífico de PepsiCo, una empresa de alimentos y bebidas. Al observar y aprender, sin mencionar la caza furtiva de talentos, las empresas locales han comenzado a cerrar esa brecha.

El consumidor chino también ha estado cambiando. Muchos ahora prefieren productos que incorporan imágenes culturales chinas distintivas, un fenómeno conocido como guochao (literalmente, «tendencia nacional»). Lo que comenzó con una alineación con temática china de Li-Ning en la Semana de la Moda de Nueva York en 2018 se ha extendido a todo, desde maquillaje hasta sopa.

Las marcas extranjeras han tenido un éxito mixto al incorporar la cultura china en sus productos. La Pepsi con sabor a Osmanthus fue un éxito. Menos popular fue una gama de zapatillas de Nike que mostraba dos caracteres chinos que se traducían individualmente como «volverse rico» y «fortuna», pero que juntos significaban «engordar». Nike y otras firmas extranjeras también han hecho mella en sus posiciones al expresar su preocupación por el trato brutal del país a la minoría uigur en Xinjiang.

La segunda razón de los problemas de las multinacionales, particularmente en las industrias pesadas, ha sido una ventaja tecnológica cada vez menor. La estrategia típica de las empresas chinas ha sido primero interrumpir el extremo económico y mercantilizado de un mercado y pasar gradualmente a ofertas más sofisticadas a medida que se acumula la experiencia, señala Weiwen Han, director de China de Bain, una consultora. Eso ayuda a explicar por qué los fabricantes de automóviles como VW están luchando y por qué las empresas extranjeras en industrias que van desde equipos de construcción hasta máquinas herramienta están siendo empujadas hacia el mercado premium.

Esto no debería ser una sorpresa. Cuando las empresas extranjeras buscaron por primera vez acceso a China, a partir de la década de 1980, formar empresas conjuntas con empresas chinas era una condición en industrias como la fabricación de automóviles y la maquinaria. Fue una ganga faustiana, con empresas nacionales absorbiendo gradualmente la experiencia en ingeniería extranjera. El hecho de que China ahora esté relajando los requisitos de las empresas conjuntas muestra que ya no teme la ventaja tecnológica de los forasteros.

El creciente desafío de los locales está poniendo a muchas multinacionales en una situación difícil: mantener la competitividad en China exige una mayor inversión incluso cuando aumentan los riesgos geopolíticos. Por ahora, la mayoría de las multinacionales tienen tiempo libre. De la lista de 200 empresas que examinamos, 144 aún han crecido en China durante los últimos tres años.

Motores y creadores

Con el tiempo, la situación se volverá más desconcertante. China ha carecido de la experiencia para fabricar sus propios aviones comerciales grandes, con Boeing y Airbus controlando la industria. En una exhibición aérea el 8 de noviembre, COMAC, un fabricante local, presentó su tan esperado c 919, un avión de pasajeros de corta distancia, y pronto comenzará las entregas a las aerolíneas chinas. Firmas occidentales como LVMH y Hermès han dominado durante años el extremo más llamativo de la moda en China, pero competidores locales como Shang Xia están cobrando impulso. Tales rivalidades obligarán a las empresas extranjeras a enfrentarse a la incómoda cuestión de su futuro a largo plazo en el país. Tendrán que elegir uno de los tres caminos: desinvertir, desacoplar o duplicar.

La desinversión es una opción para algunos.

Carrefour, una cadena de supermercados francesa, vendió el 80 % de su negocio en China a Suning.com, un minorista local, en 2019 después de más de dos décadas en el país.

Gap, un minorista de ropa estadounidense, anunció el 8 de noviembre que traspasaría su negocio chino a Baozun, una empresa local de comercio electrónico.

Tirar la toalla mientras el negocio aún vale algo probablemente sea la opción preferida para las empresas que han perdido su ventaja sobre los rivales nacionales y pueden permitirse vivir sin China.

El desacoplamiento es una segunda posibilidad. ¡mmm! Brands, propietaria de KFC y otras franquicias de comida rápida, dividió su negocio en China en 2016 para permitir que la unidad se adaptara más fácilmente a las condiciones locales. Al año siguiente, McDonald’s hizo lo mismo. La estrategia viene con la ventaja adicional de simplificar cualquier proceso de divorcio iniciado por un agrio geopolítico y, por ahora, permite que las empresas locales accedan a las marcas de la empresa matriz y otra propiedad intelectual. Sin embargo, esta ruta solo será viable en los casos en que China pueda operar como una unidad autónoma; está descartado para empresas como Boeing o lvmh que dependen de la fabricación en el extranjero.

En tercer lugar, considere la posibilidad de duplicar. Siemens, un conglomerado industrial alemán, reveló recientemente que está aumentando la inversión y trasladando una parte significativa de la investigación y el desarrollo a China para «vencer a los campeones locales», según Roland Busch, el jefe de la empresa. El 13 de octubre, VW anunció que invertiría 2400 millones de euros (2500 millones de dólares) para establecer una empresa conjunta de conducción autónoma con Horizon Robotics, una empresa china.

Tales compromisos difíciles de revertir serán más comunes en industrias donde mantener una posición sólida en China es fundamental para la competitividad global. Los fabricantes de automóviles temen que ceder terreno a los campeones locales, muchos de los cuales ya están a la vanguardia de los vehículos eléctricos y el software, les daría una plataforma de lanzamiento para ingresar a otros grandes mercados. Si las relaciones entre China y Occidente siguen siendo cordiales, la duplicación puede dar sus frutos. Si empeoran, las cosas pueden desmoronarse rápidamente para los jugadores geopolíticos de los negocios globales. Lampadia