Muchos han venido elogiado a Chile como uno de los primeros en adoptar un sistema de pensiones más sostenible. Ahora, según el Índice Global de Pensiones de Melbourne de Mercer 2018, nuestro país vecino tiene el mejor sistema de pensiones de Latinoamérica y el octavo a nivel mundial. El Perú fue incluido en el estudio por primera vez y nos encontramos en el puesto 16 de un total de 34 países con una calificación de C+.

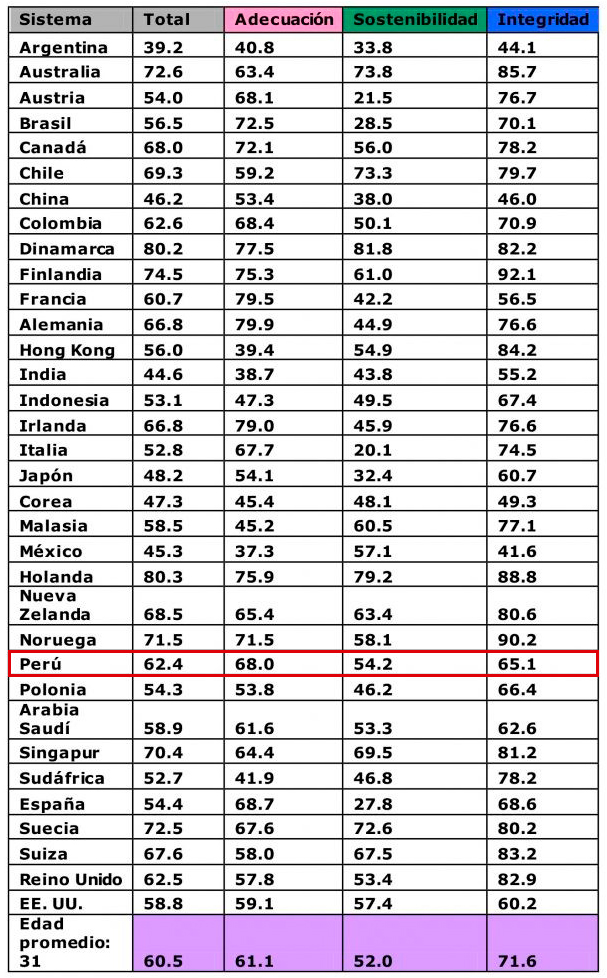

El Índice Global de Pensiones de Melbourne es la comparación más completa a nivel mundial de sistemas de pensiones globales. Este año destacan en la región Chile (69.3), Colombia (62.6) y Brasil (56.5). El índice utiliza tres subíndices: Adecuación, Sostenibilidad e Integridad; para medir cada sistema de ingresos de jubilación con más de 40 indicadores.

Con la medición de 30 países y el 60% de la población mundial, la novena edición del Índice Global de Pensiones de Melbourne Mercer tiene el objetivo de incentivar a los países con sistemas de pensiones insostenibles a aprender de los países líderes. De lo contrario, corren el riesgo de crear problemas de equidad intergeneracional y jubilados decepcionados, frente a los que deberán tomar medidas aún más drásticas en el futuro.

La siguiente tabla muestra el valor general país por país, junto con el valor para cada uno de los tres subíndices: adecuación, sostenibilidad e integridad. Cada valor de índice representa una puntuación entre 0 y 100.

El ejemplo de Chile

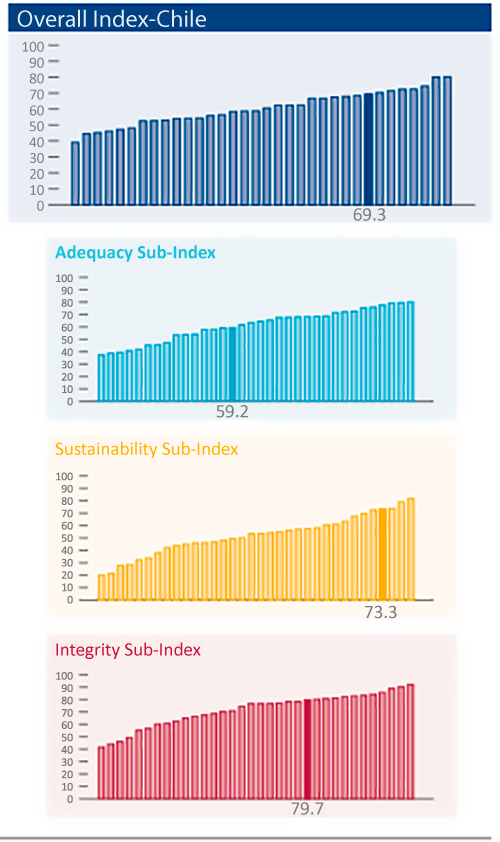

Según el índice, el sistema previsional chileno tiene un total de 69.3 puntos, ubicándose dentro del top ten en el listado de 34 países analizados. «Chile, a diferencia de otros países, tiene un sistema muy sustentable, es decir, hoy no tiene el Gobierno un gran pasivo para financiar las pensiones como son los sistemas de reparto que suceden en otras naciones. Ejemplo de estos sistemas son los países europeos, como España, Italia o Francia, que otorgan buenas pensiones, pero que no son sustentables en el tiempo», dijo Diego Guaita, CEO de Mercer Chile.

A pesar del alto puntaje, el informe advierte que el sistema chileno presenta desafíos que deben corregirse, puesto que se mantuvo en la categoría B del ranking, definiéndolo como un «sistema que tiene una estructura sólida con numerosas características positivas, pero tiene áreas de mejora que lo diferencia de un sistema de categoría A».

El estudio enfatiza que el modelo nacional debe modernizarse, elevando el porcentaje de cotización obligatoria, incrementando la edad de retiro y promoviendo la participación del adulto mayor en la fuerza laboral.

Recordemos que Chile fue un precursor mundial de la privatización de la seguridad social. Según su página web, el objetivo del Sistema de Pensiones de Chile es “proveer ingresos de reemplazo para los trabajadores que dejan la vida activa o laboral y cubrir los riesgos de invalidez y de muerte del trabajador (sobrevivencia), de manera de proteger al afiliado y a su grupo familiar”.

El actual sistema de pensiones consiste en que los ciudadanos depositan sus ahorros de jubilación en cuentas individuales manejadas por entidades privadas del sector financiero, conocidas como Administradoras de Fondos de Pensiones (AFP). El rendimiento de esos fondos determina el monto de la pensión a que cada individuo tiene derecho cuando llega el momento de su jubilación.

Sin embargo, todos los países son víctimas de campañas que se apoyan en mentiras, falsedades y distorsiones. A pesar de ser uno de los mejores sistemas de pensiones, hace dos días, el movimiento NO+AFP (en referencia a las Administradoras de Fondos de Pensiones), convocó a la ciudadanía a expresarse de distintas formas en su rechazo al sistema previsional y el enfrentamiento con la policía dejó a 12 detenidos. Como dice José Piñera, retornar a un sistema de reparto sería expropiar a 10 millones de chilenos al peor estilo kirchnerista.

¿Cómo está el Perú?

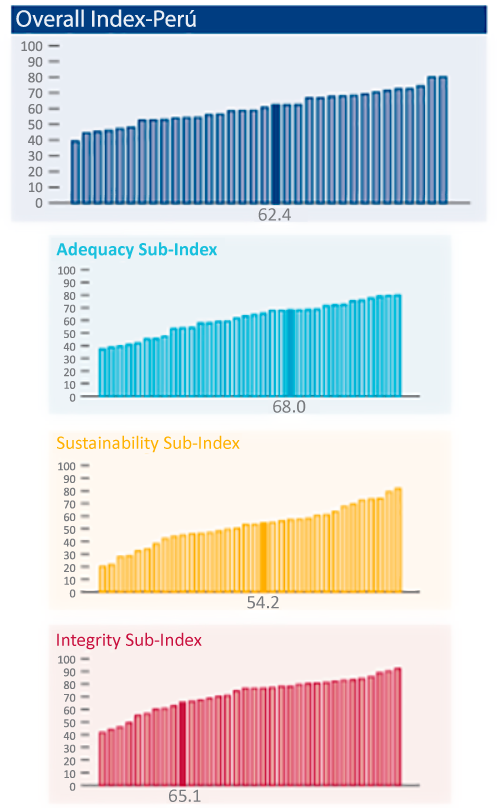

En el caso del Perú, obtuvimos un puntaje de 62.4 y una calificación de C+, con algunas características positivas, pero el informe también advierte de importantes riesgos y/o deficiencias que requieren de atención. Mercer, propone las siguientes medidas para incrementar nuestro puntaje:

- Introducir un nivel mínimo de apoyo para las personas de edad más pobres.

- Aumentar la cobertura de los empleados en los planes de pensiones ocupacionales, aumentando así el nivel de contribuciones y activos.

- Permitiendo a las personas retirarse gradualmente mientras reciben una pensión parcial

Como hemos afirmado en Lampadia, evidentemente, la mayor debilidad del sistema es la cobertura de los sistemas pensionarios que solo cubren al 25% de la población. Sin embargo, ni el Estado, ni los operadores del sistema privado de pensiones, muestran el más mínimo interés de enfrentar esta deficiencia estructural. Por ello, insistimos en nuestra propuesta de pasar el esquema a uno basado en el canje, voluntario, de pagos por IGV, a cuentas individuales. Ver: El IGV y las Pensiones.

Peor aún, lo que funcionaba razonablemente bien, la proporción de población que estaba afiliada al sistema privado de pensiones, está quedando paulatinamente descubierta, en la medida que los ciudadanos optan por retirar sus fondos en un 95.5% al momento de la jubilación y dedicando el dinero a fines no previsionales.

El autor del informe y Senior Partner de Mercer, David Knox, reitera en este informe que el impacto del aumento de la esperanza de vida y el bajo rendimiento de las inversiones están teniendo efectos significativos a largo plazo en la capacidad de muchos sistemas de todo el mundo de brindar suficientes beneficios de retiro, tanto en la actualidad como en el futuro. De hecho, en el informe plantea que actualmente, la mayoría de las naciones están lidiando con los efectos sociales, económicos y financieros del envejecimiento de la población.

Las AFP fueron las generadoras de capital interno de largo plazo. Por eso, es importante que tomemos las medidas adecuadas para que los peruanos logren llegar a tener un respaldo previsional. Lampadia