La crisis del 2008/9 sigue teniendo impactos importantes en la economía global. En el caso de los países más ricos, sus economías no recuperan aún un ritmo de crecimiento que permita mejorar la sensación de bienestar. Además, los europeos no logran reducir el nivel de desempleo ni las inmensas deudas públicas que han acumulado. Para colmo de males, se ha hecho evidente un aumento importante enla desigualdad en sus países.

Probablemente, este último tema es el más grave y su solución va más allá del artículo de Martin Wolf, sobre la política monetaria, que compartimos líneas abajo. Sobre éste, cabe resaltar lo asertivas que han sido las autoridades monetarias para enfrentar sus problemas con todas las armas necesarias.

Los riesgos de los tratamientos radicales de los bancos centrales

Martin Wolf

Financial Times

25 de mayo de 2016

Traducido y glosado por Lampadia

La política monetaria extrema puede tener consecuencias no deseadas

¿Hemos llegado a los límites de la política monetaria? No. El botiquín de los bancos centrales todavía está lleno. Sin embargo, el uso agresivo de ‘curas’ antiguas o el uso de nuevas ‘curas’ crean riesgos políticos, financieros y económicos. Peor aún, dichas acciones no puede resolver algunas de las dificultades más grandes que enfrentan las economías de altos ingresos. En un mundo ideal, por lo tanto, la política monetaria, no debería seguir siendo «el único juego en la ciudad». Desafortunadamente, no vivimos en un mundo ideal. En el mundo real, los bancos centrales deben seguir siendo nuestros médicos de cabecera.

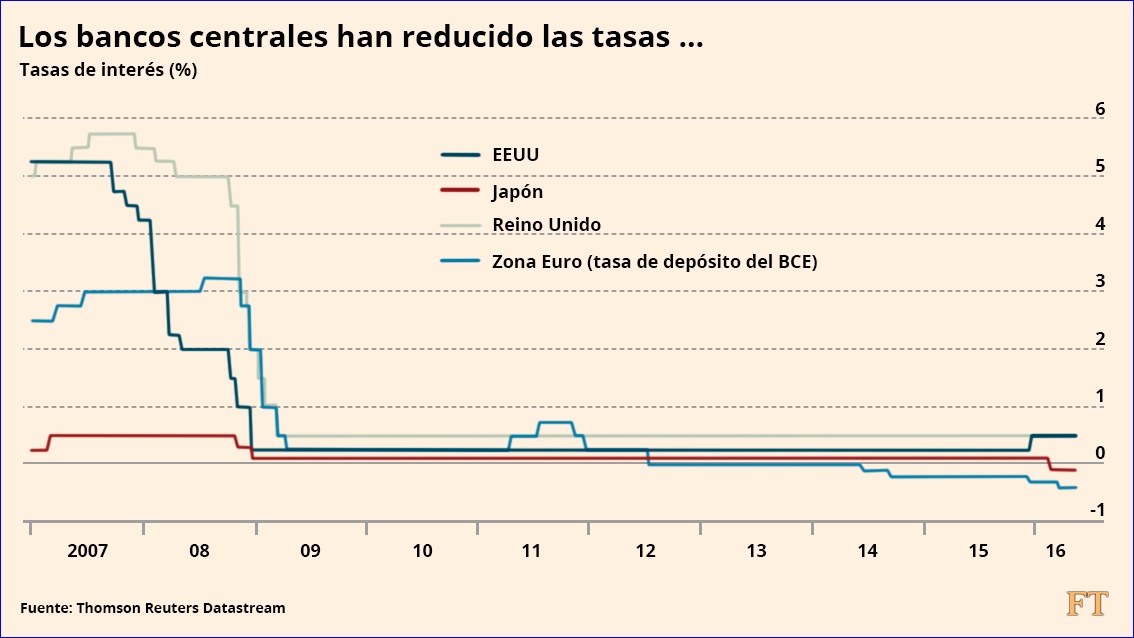

Los bancos centrales han empleado los tratamientos más radicales que nunca antes. Los principales bancos centrales de las economías avanzadas han fijado tasas de interés a corto plazo cercanas a cero. El Banco de Japón las aplica desde 1995. La Reserva Federal de Estados Unidos (FED) y el Banco de Inglaterra han utilizado tasas ultra bajas desde principios de 2009. En 2013, el Banco Central Europeo (BCE) hizo lo mismo – aunque muy lentamente.

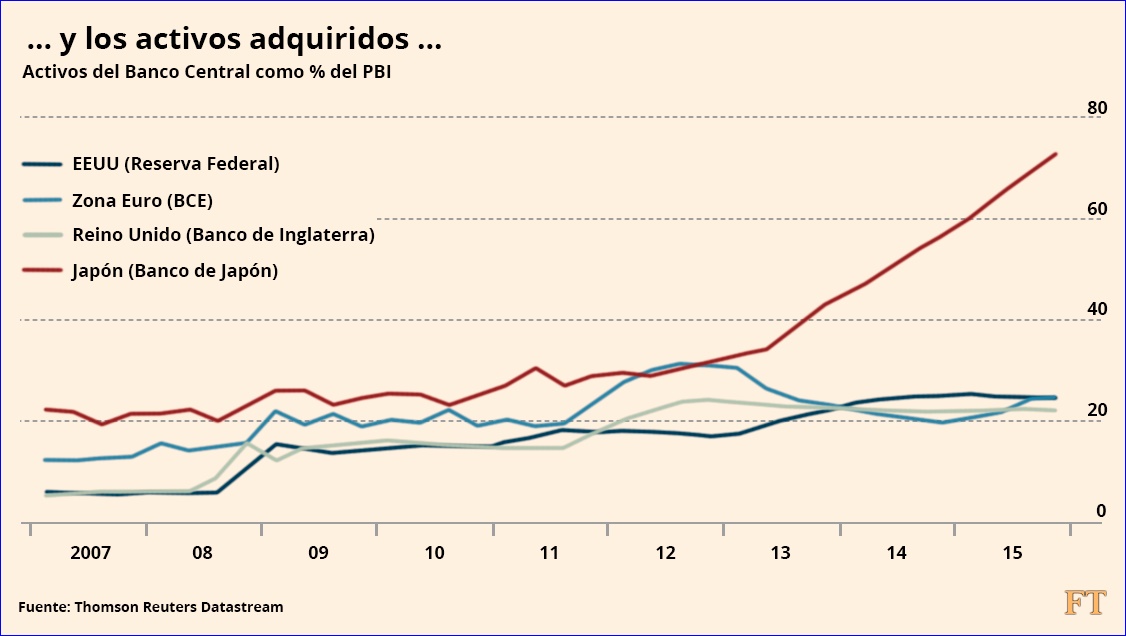

Estos bancos también han ampliado considerablemente sus balances a través de la flexibilización cuantitativa [compra de activos financieros del sector público y privado] o, en el caso del Banco de Japón, «flexibilización cuantitativa y cualitativa» (que incluye el alargamiento de los vencimientos de los activos adquiridos). Al igual que la FED, el Banco de Inglaterra ha dejado de comprar activos. Pero, su balance es más grande, en relación con el PBI del Reino Unido, que a lo largo de su larga historia. El Banco de Japón y el BCE todavía están expandiendo sus balances (ver gráficos).

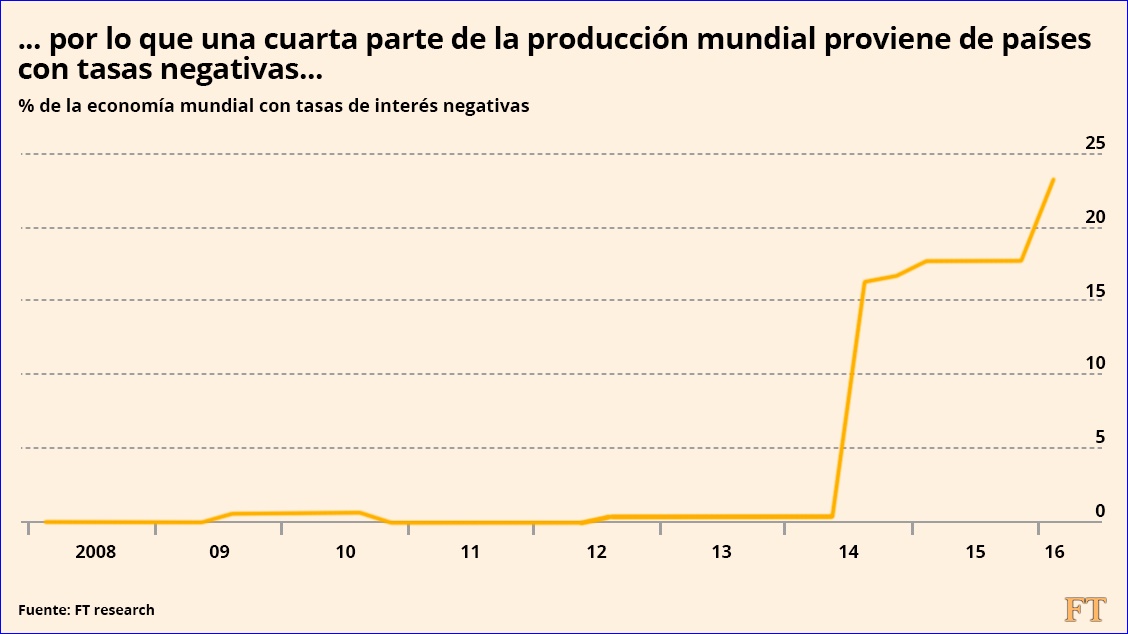

Mark Carney, gobernador del Banco de Inglaterra, señaló en Shanghai en febrero: «la innovación del Banco Central ha. . . llegado a tasas negativas, con alrededor de un cuarto de la producción mundial que se genera en economías en las que las tasas son, literalmente, altísimas».

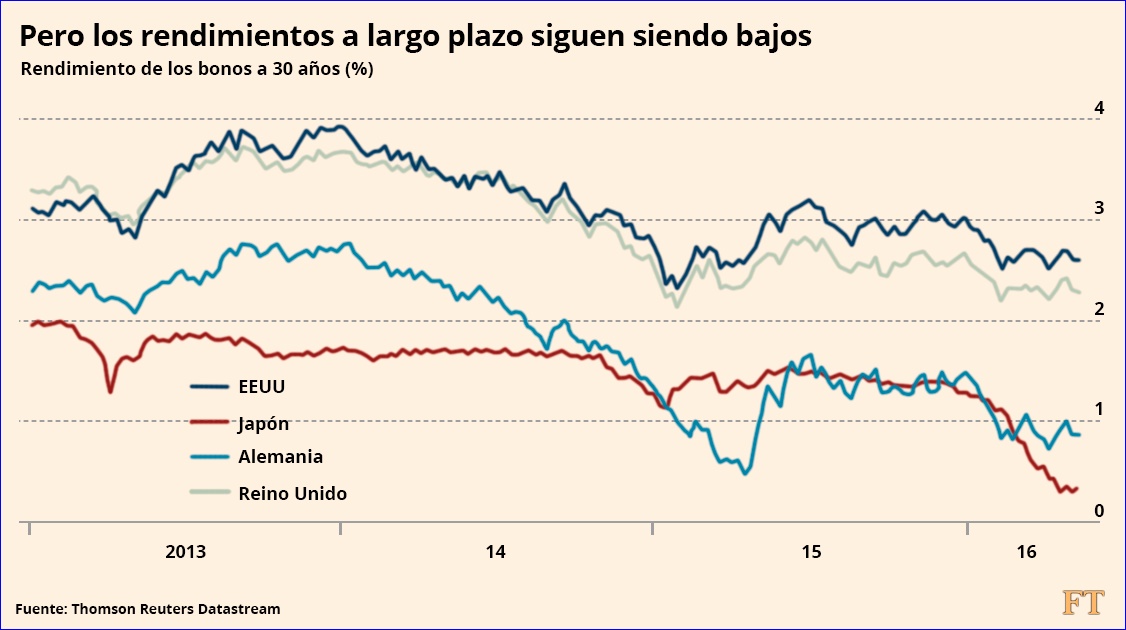

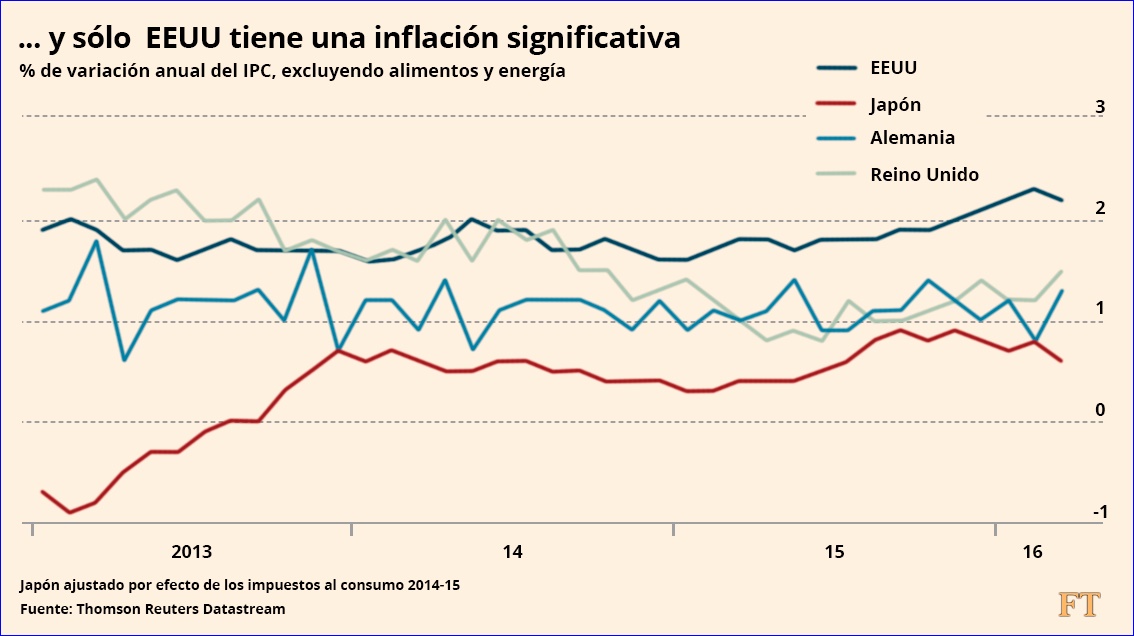

Sin embargo, incluso después de años de tales esfuerzos, EEUU es la única economía de altos ingresos que ha alcanzado su meta de inflación. Por ello la FED ha iniciado un ciclo de ajuste, cautelosamente, con la tasa de fondos federales aún por debajo de 0.5%.

Una respuesta a este aparente fracaso es el argumento de que cumplir con la meta de inflación no importa. Algunos incluso argumentan que la deflación tiene méritos. Este punto de vista es erróneo, por tres razones.

En primer lugar, si la inflación es cero o, aún peor, si resulta negativa, se hace más difícil conseguir los cambios necesarios en los precios relativos y los salarios. El obstáculo aquí es la rigidez de los salarios nominales. Esta dificultad es especialmente importante en una unión monetaria de varios países, como en la zona euro.

En segundo lugar, con deflación, los tipos de interés reales negativos sólo son posibles si hay tipos de interés nominales muy negativos. Sin tasas de interés reales negativas, los países podrían terminar en un período prolongado de demanda disminuida, alto desempleo y débil inversión.

En tercer lugar, con deflación, la carga real que implica un determinado nivel de deuda nominal va en aumento. Este riesgo de crear «deflación de la deuda», una condición explicada por el economista estadounidense Irving Fisher, en la década de 1930. Mientras que Japón logró estabilizar la deflación a un ritmo lento, esto puede ser debido a su uso agresivo de la política fiscal. Descartado esto en la zona euro, los riesgos de la aceleración de la deflación pudieran ser mayores en esta.

Es importante que los bancos centrales alcancen sus metas de inflación. Esto incluye tasas nominales muy bajas o incluso negativas. Mario Draghi, presidente del BCE, afirmó recientemente, que muchos se quejan de que estas bajas tasas de interés son un problema en sí mismas. «Pero», responde, «no son el problema. Son el síntoma de un problema subyacente, que es una insuficiente demanda para inversión en todo el mundo, para absorber todos los ahorros disponibles en la economía».

La pregunta es qué tan bien puede la política monetaria remediar tal deficiencia crónica de demanda. Una respuesta es que los bancos centrales poseen muchas maneras de aplicar las nuevas medidas de estímulo monetario: las bajas e incluso negativas tasas de interés, compra de activos, metas más altas de inflación, la financiación monetaria pura y simple de los déficits públicos y el envío directo de dinero a los hogares.

Ben Bernanke, ex presidente de la FED, demuestra la potencia de este tipo de herramientas. Él puede ser incluso demasiado cauteloso acerca de qué tan bajo pueden ir las tasas negativas, con el argumento de que «más allá de un cierto punto, la gente simplemente elegirá mantener con ellos, el dinero que paga cero interés». Pero la creación de un sistema de pagos basado en efectivo es una tarea difícil y costosa. Como argumenta Martin Sandbu, Director de Roller Agency (agencia desarrolladora de software), sería posible que el banco central o los bancos, limiten el acceso a dinero en efectivo o impongan cargas sobre la conversión de los depósitos en dinero en efectivo. Algunos economistas recomiendan incluso la abolición del dinero en efectivo.

Sin embargo, ir más lejos lleva a dificultades significativas:

En primer lugar, mientras menos convencional es la política, más difícil es calibrar sus efectos. Es necesario crear suficiente demanda adicional, pero no demasiada, junto con efectos secundarios manejables. Esto es muy difícil de hacer, entre otras cosas, porque la política monetaria se maneja a través de muchos canales. Por otra parte, los efectos pueden ser impredecibles. ¿Acaso las tasas negativas, por ejemplo, aumentan la confianza al mostrar que los bancos centrales no están fuera de municiones, o la dañan al demostrar la gravedad de la enfermedad?

En segundo lugar, algunos remedios pueden ser peor que la enfermedad. Tal vez la mayor preocupación es que los riesgos de una política monetaria extrema distorsionen el precio de los activos y la generación de nuevas burbujas financieras. Otra crítica es que la confianza en los tratamientos de política monetaria alivian la presión sobre los gobiernos para llevar a cabo las necesarias reformas estructurales. Otra vez, las políticas aparentemente diseñadas para afectar el tipo de cambio podrían ser vistas como mecanismos para empobrecer al vecino.

En tercer lugar, una política monetaria extrema tiene objeciones políticas. Por ejemplo, los acreedores se oponen a todas las políticas destinadas a reducir las tasas de interés. Una vez más, la gente teme que la financiación directa del déficit público no haría más que alentar el despilfarro fiscal.

Aparte de estas objeciones, hay otras dos importantes dificultades, al depender de una fuerte política monetaria.

Una de ellas es que, si la dificultad fundamental es un exceso de ahorro sobre inversión, la política fiscal sería un remedio mejor orientado. En Japón, por ejemplo, la gran dificultad ha sido el exceso de ahorro del sector de sociedades no financieras. La solución obvia sería mayor tributación de los beneficios no distribuidos. El aumento de los impuestos al consumo está simplemente mal dirigido. Una alternativa sería que los gobiernos aumenten el gasto en inversiones públicas de alta prioridad.

Otra objeción es que la debilidad de la demanda no es la única dificultad. Es, al menos igual de importante, la disminución del crecimiento de la productividad y, en un buen número de países, la falta de flexibilidad de los mercados. Por tales razones, un paquete más completo debería incluir reformas estructurales. Estos últimos no son una panacea, sobre todo a corto plazo, como ha señalado el Fondo Monetario Internacional. Pero necesitan ser parte de la receta.

La política monetaria no se ha agotado, y el uso activo de la misma es esencial. Pero una confianza excesiva en la política monetaria es problemática.

Una dificultad radica en los límites políticos de la acción futura. Otra limitación es la necesidad de calibrar la política y mitigar los efectos secundarios. La política fiscal debe desempeñar un papel mucho más importante en la gestión de la demanda. Más importante aún, la política monetaria puede paliar, pero no curar, los problemas estructurales de bajo crecimiento y mercados inflexibles. Todavía necesitamos una política monetaria activa. Pero no es todo lo que necesitamos. Lampadia