Recientemente The Economist dedicó un interesante artículo a un sector de América Latina que ha mostrado cifras interesantes durante la pandemia en términos de montos de inversión y retornos obtenidos: las startups.

Ya en otros artículos veníamos comentando como por ejemplo los emprendimientos del comercio electrónico habían mostrado una interesante evolución en los mercados globales, incluido el peruano, a partir de las economías de escala que se gestaron en torno a los canales digitales para la distribución y expansión de sus productos, algo que todavía estaba en plena maduración en años.

Sin embargo, el análisis de The Economist va más allá y abarca todo el sector de capital de riesgo, incluidas las fintech, que además de tener interesantes prospectos de crecimiento, hacen una gran labor social porque promueven la inclusión financiera en sectores donde las tasas de bancarización son casi inexistentes.

Interesante reflexión que además muestra cómo los pequeños negocios, a pesar de haber sido golpeados por la peor crisis económica conocida en décadas, aprovecharon los cambios en los patrones del consumidor hacia las nuevas tecnologías para reinventarse.

Lamentablemente en nuestro país, en lugar de engancharnos a esta nueva revolución tecnológica promovida por las startups, flexibilizando las regulaciones para que estos pequeños emprendimientos repunten, nos encontramos ensimismados en graves errores de políticas públicas, proponiendo incrementos de impuestos y encareciendo la formalidad laboral y empresarial. Esperemos que el gobierno tome nota de estas reflexiones producidas por la prensa internacional y cambie su rumbo en torno a ellas. Lampadia

Revestimientos de Silicon

La pandemia ha acelerado el boom de las startups en América Latina

Muchos negocios están maduros para la disrupción

The Economist

15 de enero de 2022

Traducida y comentada por Lampadia

Cuando tres jóvenes emprendedores decidieron iniciar un mercado en línea en Argentina en 1999, sus posibilidades parecían escasas. Solo unos pocos elegidos tenían acceso a Internet y el dinero escaseaba. “No había empresas locales de capital de riesgo y las internacionales ni siquiera miraban a América Latina”, dice Marcos Galperin, uno de los fundadores. En 2001, el trío conoció a un inversionista en Silicon Valley que miró sus ventas y preguntó si las cifras estaban en «millones o miles de millones». Estaban en miles.

Dos décadas después, durante la pandemia, su tienda en línea, MercadoLibre, se convirtió en la empresa de mayor valor en América Latina, superando a Petrobras, la petrolera estatal de Brasil, y Vale, un gigante minero. Aunque desde entonces se ha quedado atrás de ambos, MercadoLibre sigue siendo la historia de éxito de las startups de la región, valorada en US$ 59,000 millones. Era grande antes de covid-19, pero a medida que la gente se quedó en casa recibió un impulso: en algunos países, los nuevos pedidos se duplicaron con creces entre 2019 y 2020.

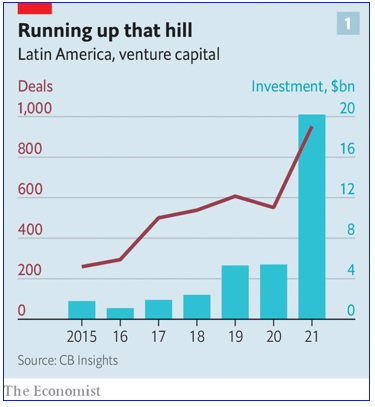

Es parte de una tendencia más amplia. Según CB Insights, un proveedor de datos, más de US$20,000 millones de capital de riesgo se invirtieron en 952 acuerdos en América Latina en 2021, casi cuatro veces más que en 2019 (ver gráfico 1). La región se está recuperando desde una base baja y rápidamente: la inversión desde 2015 se ha multiplicado por diez, más rápido que en Asia, Europa o EEUU. Ahora tiene 27 unicornios, nuevas empresas privadas valoradas en más de 1,000 millones de dólares, frente a cuatro en 2018.

Los últimos dos años han sido sombríos en América Latina. Según el rastreador de exceso de muertes de The Economist, ha perdido una mayor proporción de su gente a causa del Covid que cualquier otra región. Los bloqueos prolongados han dejado cicatrices en sus economías. Pero la pandemia también ha creado oportunidades. La disrupción se ha acelerado. Es probable que surjan más nuevas empresas, si los gobiernos las permiten.

Parte del auge refleja un aumento global en la inversión en nuevas empresas. La financiación de riesgo en todo el mundo alcanzó los US$ 621,000 millones en 2021, un récord. Pero algunos inversionistas son particularmente optimistas sobre el potencial de América Latina. La capitalización de mercado total de las empresas de tecnología como proporción del PBI sigue estando por debajo del 4 %, en comparación con el 14 % en India y el 30 % en China. El Banco Interamericano de Desarrollo (BID) calcula que el valor del sector tecnológico en la región creció de US$7,000 millones en 2010 a US$221,000 millones en 2020.

La mayor parte de la innovación hasta ahora ha estado en fintech. El sector bancario de América Latina es el más rentable del mundo, con un retorno sobre el capital estimado de 13-15%, mucho más alto que en la mayoría de las regiones desarrolladas. Los grandes márgenes no son el resultado de la eficiencia. Los gastos operativos, en relación con los activos, son más altos que en otras partes del mundo. Las tasas de interés también lo son. La diferencia (o diferencial) entre las tasas que los bancos pagan a los depositantes y cobran a los prestatarios fue del 7% en comparación con una norma global del 5% en 2018 (los últimos datos disponibles del Banco Mundial). Aunque varios factores contribuyen a esto, los críticos culpan a la falta de competencia.

En Brasil, cinco bancos controlan más del 80% del mercado. Las reglas arcaicas en algunos países, como insistir en que las personas se presenten en persona para realizar cambios en sus cuentas, significan que muchos se quedan sin ellas. En México, donde hay 13 sucursales bancarias por cada 100,000 habitantes, frente a las 30 de EEUU, la mitad de la población no está bancarizada. La demanda insatisfecha de crédito para pequeñas y medianas empresas supera los US$650,000 millones en Brasil y US$160,000 millones en México.

La fintech más exitosa es Nubank, una startup brasileña que cotizó en Nueva York en diciembre. Con casi 50 millones de usuarios, se ha convertido en el banco digital más grande del mundo, valorado en más de US$40,000 millones. Otros se están poniendo al día. Creditjusto, un prestamista mexicano, ha desembolsado unos 600 millones de dólares a empresas desde 2015 y recientemente compró un banco convencional para ampliar su capacidad crediticia.

Otra startup mexicana, Konfio, se convirtió en unicornio en septiembre. Utiliza algoritmos de calificación crediticia basados en big data para otorgar préstamos a pequeñas empresas a un precio más económico que los bancos regulares. Pierpaolo Barbieri, el fundador de Ualá, una fintech argentina valorada en 2500 millones de dólares, afirma que dos tercios de sus clientes no tenían historial crediticio antes de descargar su aplicación.

La fintech latinoamericana recibió el 40 % de la financiación de riesgo en 2020. Ayuda que, en varios países, el dinero del estímulo covid-19 se desembolsó digitalmente. Esto significó que aproximadamente 40 millones de personas no bancarizadas se inscribieron en cuentas tradicionales y digitales en Brasil, Colombia y Argentina.

Otros negocios, como la atención médica, la educación y la infraestructura, también están listos para la disrupción. La mayoría de estos sectores están dominados por unas pocas empresas que se comportan como “clubes”, dice Cristóbal Undurraga, quien solía dirigir InnovaChile, una aceleradora respaldada por el gobierno. Por ejemplo, alrededor de un tercio de los latinoamericanos no tienen seguro, en gran parte porque las primas son altas. “Los seguros es donde estaban los fintech hace varios años”, dice Ana Cristina Gadala-Maria de QED, una firma estadounidense de capital de riesgo.

La innovación está efervescente en todo tipo de áreas. NotCo, un unicornio chileno que produce alimentos de origen vegetal, ha desarrollado un algoritmo que identifica frutas y verduras con la composición molecular más similar a los productos de origen animal. Durante la pandemia muchos millennials se fueron a vivir con sus padres y los sacaron de su carnosa zona de confort, piensa Matías Muchnick, su CEO. Jeff Bezos, el fundador de Amazon, ha invertido en ella, su primera empresa en Sudamérica.

La acción principal en la locura por las startups está en Argentina, Brasil y México, pero algunas economías más pequeñas también han visto drama. Uruguay se ha convertido en uno de los mayores exportadores de software por persona del mundo. El BID cree que Perú y Guatemala también tienen mucho potencial.

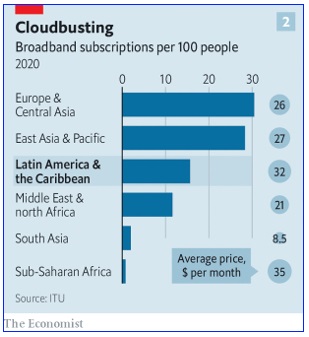

Los desafíos permanecen. Las habilidades cruciales son escasas. Las universidades latinoamericanas capacitan a unos 40,000 desarrolladores de software al año. Eso es mucho menos que los 100,000 que General Atlantic, una firma estadounidense de capital privado, estima que el sector tecnológico necesita anualmente. La provisión de Internet es irregular y costosa (ver gráfico 2). Argentina, con una población de 45 millones, tiene solo 30,000 metros cuadrados de espacio de centro de datos en operación, lo mismo que Austin, Texas, que tiene solo 2 millones de habitantes.

La incertidumbre política no ayuda. Chile, que tiene uno de los números más altos de startups por persona en la región, eligió recientemente a Gabriel Boric, un presidente de 35 años vinculado al Partido Comunista. Muchos izquierdistas también están involucrados en la redacción de una nueva constitución chilena. Cristóbal Silva, cofundador de Fen Ventures, un fondo de capital de riesgo en etapa inicial, cree que podría ser más complicado invertir allí.

Andrés Manuel López Obrador, el presidente de México, ha hecho la vida difícil para muchas empresas privadas. Es poco probable que los inversores digitales sean inmunes. El presidente parece algo desfasado. Cuando habla de videojuegos, se refiere a “la Nintendo”, como si el mercado todavía estuviera dominado por una sola empresa, como en los años 80.

Algunos gobiernos han tratado de facilitar la vida de las nuevas empresas. En 2020, el banco central de Brasil introdujo una serie de reglas para fomentar la transparencia y la competencia en las finanzas. Los clientes ahora pueden comparar servicios y transferir más fácilmente entre proveedores. También lanzó PIX, un sistema de pago instantáneo. El gobierno de Colombia también ha facilitado que las fintech se pongan en marcha sin cumplir con todos los requisitos de una licencia de servicio financiero.

Una ley mexicana en 2018 pretendía simplificar las reglas para fintech. Sin embargo, es confuso, dice Leila Search de la IFC, el brazo de préstamos privados del Banco Mundial. Ella estima que se necesita un año y medio para que las fintech comiencen a operar en México.

Muchos inversores parecen impertérritos. SoftBank, un conglomerado japonés, anunció recientemente que invertirá otros US$ 3,000 millones en América Latina, además de un fondo regional que fundó en 2019 por valor de US$ 5,000 millones. Marcelo Claure, el director de operaciones de la firma nacido en Bolivia, ha dicho que espera que al menos ocho firmas latinoamericanas, respaldadas por SoftBank, coticen en bolsa este año. Tencent, un gigante tecnológico chino, codirigió recientemente una ronda de financiación para Ualá.

Hernán Kazah, uno de los fundadores de MercadoLibre, duda que la agitación política perjudique mucho a las startups. Señala que MercadoLibre sobrevivió al colapso de la economía argentina en 2001 y la recesión brasileña de 2014-16. Ayuda que la empresa esté legalmente domiciliada en Delaware. De hecho, de las 11 empresas tecnológicas argentinas con valoraciones de miles de millones de dólares, diez están constituidas en el extranjero.

Quedan muchas incertidumbres, en particular sobre la inflación. Pero hay hambre de innovación en la región. Muchas personas compraron en línea por primera vez durante el confinamiento. Otros se inscribieron en pequeños préstamos. Para bien y para mal, la pandemia dejará su huella en América Latina. Lampadia