La gran crisis financiera y económica que no se supo evitar

En este análisis presentamos la segunda publicación de The Economist sobre las más importantes teorías económicas explicadas de una manera menos ‘matematizada’ y con énfasis en cómo estas teorías se aplican en la actualidad.

Este artículo se refiere al llamado ‘momento Minsky’, un concepto que planteó el impacto de la deuda y las finanzas en la estabilidad económica del sistema. Este planteamiento explicaba que durante los largos períodos de bonanza de la economía, se creaban comportamientos peligrosos para la estabilidad económica, como el abultamiento de los niveles de deuda y la adopción de estrategias financieras de alto riesgo, que ante ciertos eventos podían conducir a deterioros económicos que se retroalimentaban negativamente a gran velocidad. Esto es exactamente lo que sucedió en la crisis financiera que explotó el 2007/2008/2009. Lamentablemente, las teorías económicas prevalecientes no recogieron las advertencias de Minsky, se menospreciaron los temas financieros y se dejó que la humanidad se pusiera al borde del colapso.

Minsky planteó sus ideas en 1974 advirtiendo que los ciclos económicos podían significar una bomba de tiempo. Solo después de la gran crisis financiera de inicios del nuevo siglo, se recogieron sus ideas y se adoptó el término de ‘momento Minsky’.

Minsky advirtió que en tiempos de prosperidad se desarrolla una euforia especulativa que hace aumentar el volumen y las modalidades de crédito hasta que los beneficios esperados de las inversiones correspondientes sean insuficientes para pagarlos.

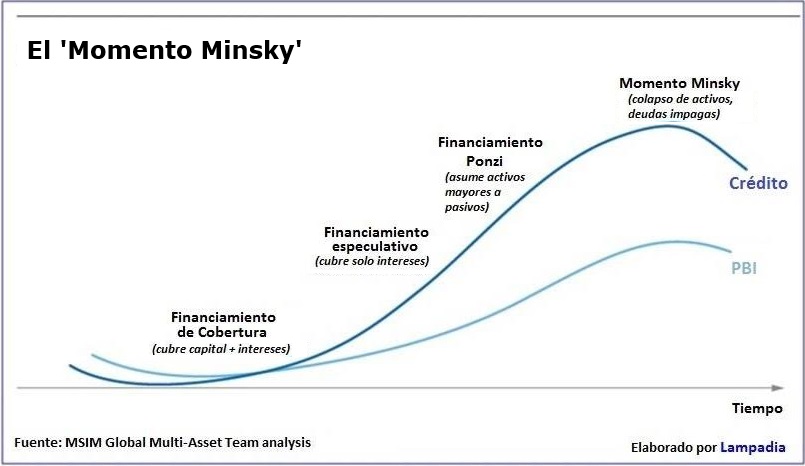

Por ejemplo, antes de que se desate la euforia especulativa el agente económico se endeuda calculando que su inversión pueda cubrir el pago del capital e intereses; una vez que se toma más confianza en el crecimiento de la economía, muchos toman deuda que solo se pueda servir pagando los intereses, asumiendo que se puedan renovarse los capitales y; hasta se llega al extremo de aumentar los niveles de deuda asumiendo que esta pueda ser eventualmente cubierta por el valor de los activos financiados por ella. Desafortunadamente, cuando se produce un bajón en la economía, los activos se deprecian, lo que impulsa su liquidación, lo que a su vez genera una mayor depreciación y puede dejar completamente descubiertas las deudas, originando un espiral de crisis generalizada.

Minsky, un keinesiano, se opuso tenazmente a la manipulación de algunas ideas de Keines y a los modelos de ‘mercados eficientes’ que dominaron la teoría económica en la segunda mitad del siglo XX. Minsky argumentó que las oscilaciones eran inevitables en una economía de mercado, a menos que los gobiernos intervinieran fuertemente para evitar el descontrol excesivo. Por ello se opuso tenazmente a las desregulaciones que marcaron la tónica de los años 80. Pero nadie quiso escuchar sus advertencias.

El momento Minsky es aquel en el que comienzan a desplomarse los esquemas ponzi, generando reacciones en cadena de impagos. Es un período de enorme inestabilidad provocado justamente por un largo período de estabilidad aparente en el cual todos los que se creyeron el cuento se arriesgaron más de la cuenta en la toma de riesgos crediticios.

Minsky sugirió tres tipos de financiamientos: de cobertura, cuando el deudor está completamente cubierto y puede satisfacer todos los pagos de la deuda con sus flujos en efectivo; el especulativo, cuando el deudor podrá cumplir con el pago de los intereses, pero sin amortizar nada del principal; y el ponzi, cuando el deudor, ante cualquier caída, no podrá pagar ni siquiera los intereses dado que se basa por completo en el aumento de los precios de los activos para seguir refinanciando la deuda.

De hecho, algunos analistas habían aludido a Minsky para alertar de los excesos del mercado en 2006. Jeremy Grantham, de la gestora GMO, advirtió que los inversores se habían vuelto demasiado confiados y estaban asumiendo demasiado riesgo, tal como Minsky había predicho. McCulley fue el que acuñó la expresión “momento Minsky” durante la crisis rusa de 1998.

En el 2007, durante la última crisis, empezó el debate sobre si Minsky apoyaría la acción de emergencia adoptada por la FED. Por un lado, estaría a favor para intentar de evitar una crisis financiera que puede extenderse al conjunto de la economía; por otro, también estaría preocupado porque estos movimientos son un seguro que da confianza a unos inversores que pueden seguir especulando. Lo que es seguro es que, dondequiera que esté Minsky, estará diciendo: “Se los advertí”.

Es curioso que se hayan despreciado las advertencias de Minsky. Si se analiza la historia de las crisis sistémicas, o las de las más grandes empresas que atravesaron problemas financieros, e inclusive, casos individuales, se puede apreciar que siempre hay exceso de endeudamiento y apuestas por escenarios óptimos, que pueden durar un tiempo, pero no prevalecen siempre. Por eso es que la economía y las finanzas, debieran tener un desarrollo académico paralelo, algo muy lejano de la realidad. Lampadia.

Estabilidad financiera

El momento de Minsky

Por The Economist

30 de julio de 2016

Traducido y glosado por Lampadia

Desde el inicio de su carrera académica en los 50 hasta 1996, cuando murió, Hyman Minsky trabajó en una relativa oscuridad. Su investigación sobre las crisis financieras y sus causas atrajo a algunos admiradores devotos, pero poca atención en general: esta revista lo citó solo una sola vez mientras estaba vivo, y solo fue una mención breve. Y así permaneció hasta 2007, cuando ocurrió la crisis de hipotecas de alto riesgo en Estados Unidos. De repente, todo el mundo hablaba de sus escritos para intentar hacer sentido al caos. Los corredores de créditos escribieron a los clientes explicando el “momento de Minsky” que envolvió a los mercados financieros. Los banqueros centrales se refirieron a sus teorías en sus discursos. Y se convirtió en una estrella mediática póstuma, protagonizando las columnas y los noticieros con sus ideas. Desde el 2007, The Economist lo ha mencionado en al menos 30 artículos.

Minsky se mantuvo lejos de ser el centro de atención durante toda su vida en gran parte porque su enfoque contravenía las convenciones académicas. Él comenzó su educación universitaria en matemáticas, pero hizo poco uso de sus cálculos cuando se desplazó a la economía, a pesar de la creciente importancia de los métodos cuantitativos en la disciplina. En cambio, planteó sus puntos de vista en ensayos, conferencias y libros, entre ellos uno sobre John Maynard Keynes, el economista que más influyó su pensamiento. También adquirió experiencia práctica como miembro de la junta del Banco Mark Twain, en St Louis, Missouri, donde enseñó.

Al haber crecido durante la Depresión, Minsky estaba incentivado a analizar los desastres (o crisis). A través de los años, regresó al mismo problema fundamental una y otra vez. Quería entender por qué ocurrieron las crisis financieras. Fue un enfoque impopular. La creencia dominante en la segunda mitad del siglo XX fue que los mercados eran eficientes. La perspectiva de una calamidad en las economías desarrolladas sonaba descabellada. Podría haber una ocasional caída en el mercado de valores o de la moneda, pero las economías modernas ya habían, al parecer, vencido a sus peores demonios.

Estando en contra de esas certezas, Minsky, un hombre con aspecto de búho y pelo gris, desarrolló su “hipótesis de la inestabilidad financiera”. Es un análisis de como largos períodos de prosperidad, fertilizan las semillas de la próxima crisis, un lente importante para comprender el tumulto de la última década. Pero la historia de la hipótesis en sí es tan importante como su análisis. Su trayectoria desde los márgenes de la academia al centro del debate en la corriente dominante, muestra cómo el estudio de la economía se está adaptando a una realidad que ha cambiado mucho desde la crisis financiera global.

Minsky comenzó con una explicación de la inversión, como, en esencia, un intercambio de dinero de hoy para conseguir dinero de mañana. Una empresa invierte ahora en la construcción de una fábrica y los beneficios de su operación fluirán en los años venideros, si todo sale bien, traduciéndose en dinero para ella en los próximos años. En simple, hoy en día el dinero puede venir de una de dos fuentes: la caja propia de la firma o de la de otros (por ejemplo, si la empresa se presta de un banco). El balance entre los dos es la pregunta clave para el sistema financiero.

Minsky distingue entre tres tipos de financiamiento. El primero, a la que llamó “financiación de cobertura” (hedge financing), es el más seguro: las empresas confían en su futuro flujo de caja para pagar todas sus deudas. Para que esto funcione bien, deben tener préstamos limitados y beneficios saludables. El segundo, el financiamiento especulativo, es un poco más arriesgado: las empresas confían en su flujo de caja para pagar los intereses de sus préstamos, pero deben refinanciar su deuda existente para repagar el principal. Esto debería ser manejable, siempre y cuando la economía funcione sin problemas, pero una recesión podría causar angustia. El tercero, la financiación Ponzi, es el más peligroso. El flujo de caja no cubre ni el capital ni los intereses; las empresas sólo están apostando a que el activo subyacente se aprecie lo suficiente como para cubrir sus pasivos. Si esto no sucede, se quedarán expuestos.

Las economías dominadas por la financiación de cobertura, es decir, las que tienen flujos de caja fuertes y deudas reducidas son las más estables. Cuando la especulativa y, sobre todo, la financiación Ponzi pasan a primer plano, los sistemas financieros son más vulnerables. Si los valores de activos comienzan a caer, ya sea debido a un ajuste monetario o algún choque externo, las firmas más sobrecargadas se verán obligadas a vender sus posiciones. Esto debilita aún más los valores de los activos, causando aún más sobrecarga a las firmas. Podrían evitar este problema restringiéndose al financiamiento de cobertura. Pero con el tiempo, sobre todo cuando la economía está en buena forma, la tentación de asumir más la deuda es irresistible. Cuando el crecimiento parece estar asegurado, ¿por qué no pedir más? Los bancos se suman a esta dinámica, bajando sus estándares de crédito, por lo que el boom dura aún más. Si los impagos son mínimos, ¿por qué no prestar más? La conclusión de Minsky era inquietante. La estabilidad económica engendra inestabilidad. Los períodos de prosperidad dan paso a la fragilidad financiera.

Con los bancos apalancados e hipotecas sin cuotas iniciales, todavía en la mente de todos después de la crisis financiera global, la visión de Minsky puede sonar obvia. Por supuesto, la deuda y las finanzas son importantes. Pero desde hace décadas, el estudio de la economía prestó poca atención a la primera y relegó esta última a una sub-disciplina, no era un elemento esencial en las teorías más amplias. Minsky era un rebelde que desafió tanto a la columna vertebral de la macroeconomía keynesiana, como a la creencia prevaleciente en los mercados eficientes.

Es quizás extraño describir sus ideas como una crítica a la doctrina keynesiana cuando Minsky mismo idolatraba a Keynes. Pero él creía que la doctrina se había alejado demasiado de las propias ideas de Keynes. Los economistas habían creado modelos para poner a trabajar las palabras de Keynes para explicar la economía. Ninguno es más conocido que el modelo IS-LM, desarrollado en gran medida por John Hicks y Alvin Hansen, que muestra la relación entre la inversión y el dinero. Sigue siendo una potente herramienta en la enseñanza y para el análisis de políticas. Pero Hicks y Hansen dejaron gran parte del sector financiero fuera de la imagen, a pesar de que Keynes era muy consciente de la importancia de los mercados. Para Minsky, se trataba de una “representación injusta e ingenua de sutiles y sofisticados puntos de vista de Keynes”. La hipótesis de la inestabilidad financiera de Minsky ayudó a rellenar los agujeros.

Su desafío a los profetas de los mercados eficientes fue aún más agudo. Eugene Fama y Robert Lucas, entre otros, convencieron a la mayoría de sectores académicos y círculos de formulación de políticas que los mercados tienden hacia el equilibrio a medida que la gente absorbe toda la información disponible. La estructura del sistema financiero fue tratada como casi irrelevante. En los últimos años, los economistas del comportamiento han atacado una viga de la teoría del mercado eficiente: la gente, lejos de ser actores racionales que maximizan sus ganancias, a menudo no tienen ni idea de lo que quieren y toman las decisiones equivocadas. Pero Minsky, años antes, había atacado otro punto: unas fuerzas, profundamente arraigadas en los sistemas financieros, estaban impulsándolos hacia los problemas, y la estabilidad era tan solo una ilusión pasajera.

De fuera hacia dentro

Sin embargo, al ser un extraño en un mundo cerrado de la economía, la influencia de Minsky era, hasta hace poco, limitada. Los inversionistas fueron más rápidos que los profesores en adherirse a sus puntos de vista. Más que cualquier otra persona fue Paul McCulley de PIMCO, un grupo de gestión de fondos que popularizó sus ideas. Él acuñó el término “momento Minsky” para describir una situación en la que los niveles de deuda alcanzan un punto de ruptura y los todos los activos comienzan a hundirse. McCulley utilizó inicialmente el término en la explicación de la crisis financiera rusa de 1998. Desde la crisis mundial de 2008, se ha convertido en omnipresente. Para los analistas de inversión y gestores de fondos, un “momento Minsky” es ahora prácticamente sinónimo de una crisis financiera.

La escritura de Minsky sobre la deuda y de los peligros de la innovación financiera tuvo la gran virtud de estar en línea con la experiencia. Pero esta virtud también apunta a lo que algunos podrían ver como un defecto. Al tratar de pintar una imagen más matizada de la economía, renunció a algunos potenciales modelos elegantes. Eso estuvo muy bien en lo que a él respecta; ya que argumentó que las teorías generalizables eran bobadas. Quería explicar situaciones específicas, y no la economía en general. Vio la hipótesis de la inestabilidad financiera como relevante para el caso de las avanzadas economías capitalistas con mercados profundos y sofisticados. No estaba destinado a ser relevante en todos los escenarios. En estos días, por ejemplo, está de moda preguntar si China está al borde de un momento Minsky después de su alarmante crecimiento de la deuda durante la década pasada. Sin embargo, un país en transición del socialismo a la economía de mercado y con un sistema financiero inmaduro no es lo que Minsky tenía en mente.

Evitar el poder de las ecuaciones y de los modelos tubo un costo. Contribuyó al aislamiento de Minsky de las teorías convencionales. Los economistas no ignoraban por completo la deuda, incluso si tan solo la estudiaban con moderación. Algunos, como Nobuhiro Kiyotaki y Ben Bernanke, que más tarde se convirtió en el presidente de la Reserva Federal (FED), analizaba cómo la forma el crédito podría amplificar los ciclos económicos. El trabajo de Minsky podría haber complementado el suyo, pero no le hicieron una referencia. Era como si apenas existía.

Desde la muerte de Minsky, otros han comenzado a corregir esto, insertando sus teorías en los modelos generales. Levy Economics Institute del Bard College de Nueva York, donde terminó su carrera (y dónde todavía se lleva a cabo una conferencia anual en su honor), ha publicado un trabajo que incorpora sus ideas con cálculos. Un estudio de Levy, publicado en 2000, desarrolló un modelo inspirado en Minsky vinculando la inversión y el flujo de caja. Un documento de 2005 por el Banco de Pagos Internacionales, un foro para los bancos centrales, se basó en Minsky para la construcción de un modelo de cómo las personas evalúan sus activos después de incurrir en pérdidas. En 2010, Paul Krugman, ganador del premio Nobel de Economía y que es más conocido en estos días como un columnista de The New York Times, fue co-autor de un documento que incluía el concepto del “momento Minsky” para modelar el impacto del des-apalancamiento de la economía. Algunos investigadores también están comenzando a probar qué tan precisas eran realmente las ideas de Minsky: un análisis de 2014 para el Banco de Finlandia observó una relación entre la deuda y el flujo de caja, encontrando que podría ser un indicador útil de riesgo sistémico.

El prisma del deudor

Aun así, falta mucho para que la hipótesis de la inestabilidad financiera se convierta en una nueva base para la teoría económica. El legado de Minsky tiene más que ver con el enfoque en las cosas correctas que en estructurar correctamente los modelos cuantificables. Es suficiente observar que la deuda y la inestabilidad financiera, sus principales preocupaciones, se han convertido en algunos de los principales temas de investigación de los economistas de hoy en día. Una nueva versión del “Manual de Macroeconomía”, una encuesta influyente que fue publicada por primera vez en 1999, está siendo trabajada. Esta vez, hará que los vínculos entre las finanzas y la actividad económica sea un componente principal, con al menos dos artículos que citan a Minsky. Tanto así que Krugman ha bromeado: “Ahora todos somos Minskyites.”

Los bancos centrales parecen estar de acuerdo. En un discurso pronunciado en 2009, antes de convertirse en jefe de la Reserva Federal, Janet Yellen, dijo que el trabajo de Minsky se había “convertido en lectura obligatoria”. En un discurso de 2013, realizado cuando era gobernador del Banco de Inglaterra, Mervyn King estuvo de acuerdo con la opinión de Minsky que la estabilidad en los mercados de crédito conduce a la exuberancia y, finalmente, a la inestabilidad. Mark Carney, el sucesor de Lord King, se ha referido a los momentos Minsky en al menos dos ocasiones.

¿Durará el momento? La propia teoría de Minsky sugiere que con el tiempo se agotará. El crecimiento económico sigue siendo inestable y las cicatrices de la crisis financiera global siguen siendo visibles. En la trayectoria minskyana, esto es cuando las empresas y los bancos están en su punto más prudente, cuidadosos de los errores del pasado y determinados en fortalecer sus balances. Pero con el tiempo, los recuerdos de la crisis 2008 se atenuarán. Nuevamente, las firmas correrán a expandirse, los bancos los financiarán y los reguladores aflojarán las restricciones. Las advertencias de Minsky se desvanecerán. Cuanto más nos alejemos de la última crisis, menos querremos escuchar de aquellos que ven acercándose otra.

Lampadia