Las pensiones como ciclo virtuoso

Todas los sistemas previsionales de reparto públicos, se basan en los ingresos de una generación futura, para cubrir las pensiones de los jubilados actuales. Una suerte de esquema Ponzi, o pirámide del tipo de las grandes estafas como ‘Clae’.

Un esquema de Ponzi se define como “una estafa de inversión en la cual algunos primeros inversionistas son pagados con el dinero puesto por los posteriores inversionistas con el fin de alentar más y mayores riesgos”. El modelo es insostenible porque para mantenerse requiere un universo infinito de nuevos participantes.

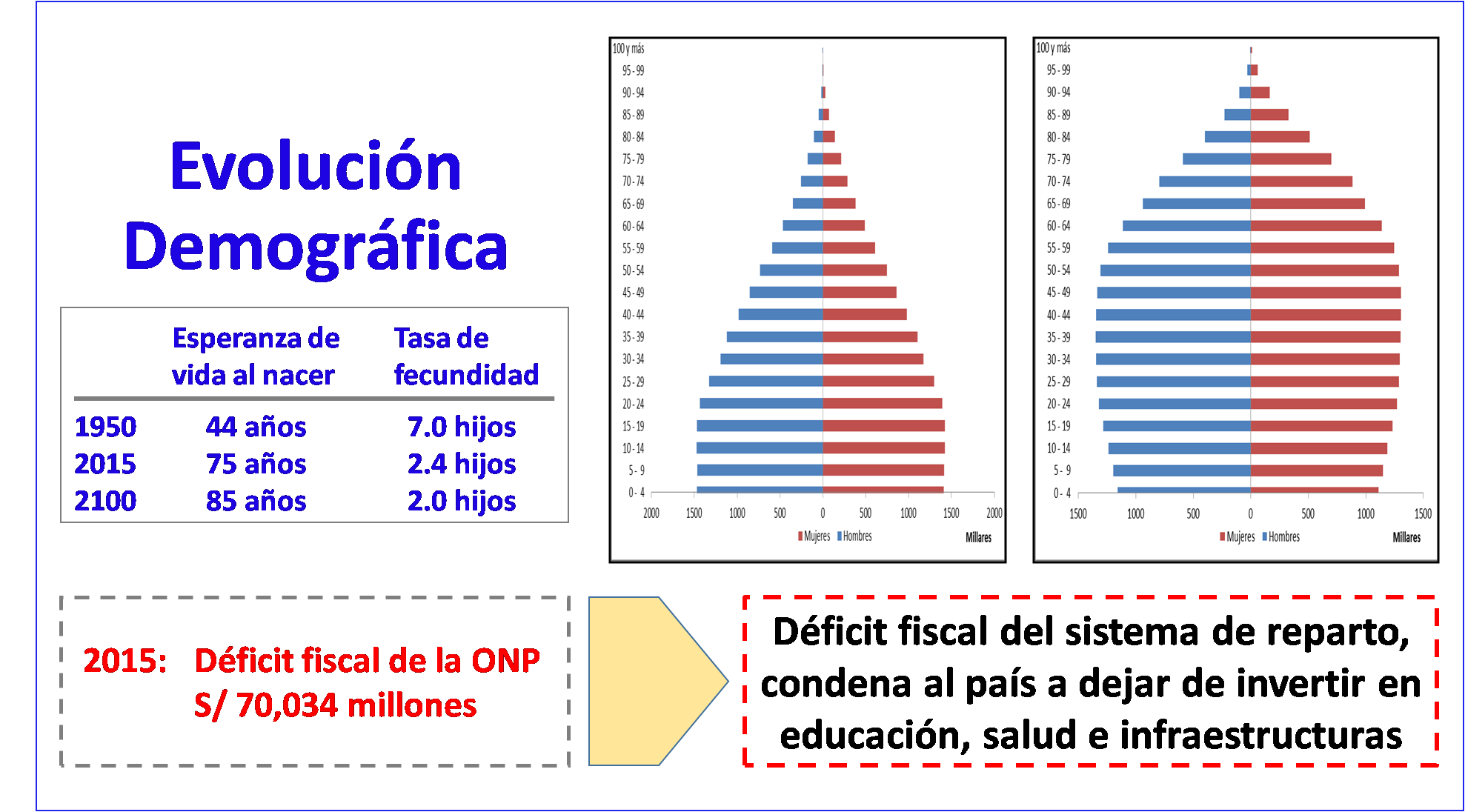

En el caso de las pensiones de reparto, además de las tradicionales ineficiencias de los sistemas administrados por los estados, con la evolución de la demografía, en la que la tasa de reproducción ha bajado sensiblemente, no es posible evitar un déficit estructural de los modelos previsionales de reparto.

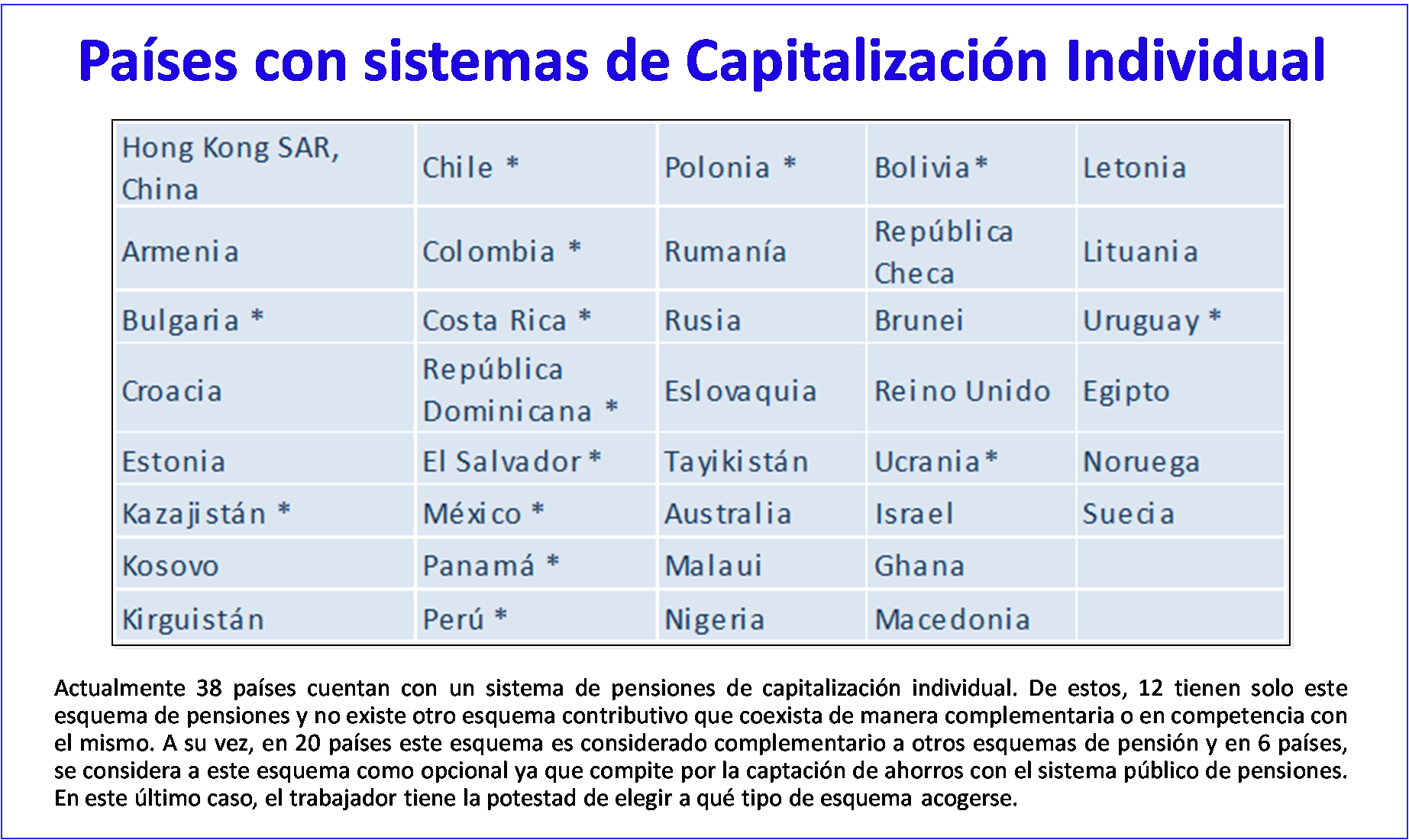

Por ello, los beneficios del sistema de aportes individuales a cuentas privadas, en las que cada trabajador construye la base de su propia jubilación, han probado largamente ser una de las reformas más importante de la seguridad social en el mundo. Esto no significa que no sea necesario hacer ajustes, como los que debería conllevar la mayor esperanza de vida.

Lamentablemente, cuando se enfrenta la necesidad de hacer ajustes, se corre el riesgo que los políticos desandados en cuanto a los beneficios de los ciudadanos, se vayan por la tangente. Como en Chile, donde se hizo evidente que la mayor esperanza de vida requería más años de aportes, y el descalabro del modelo.

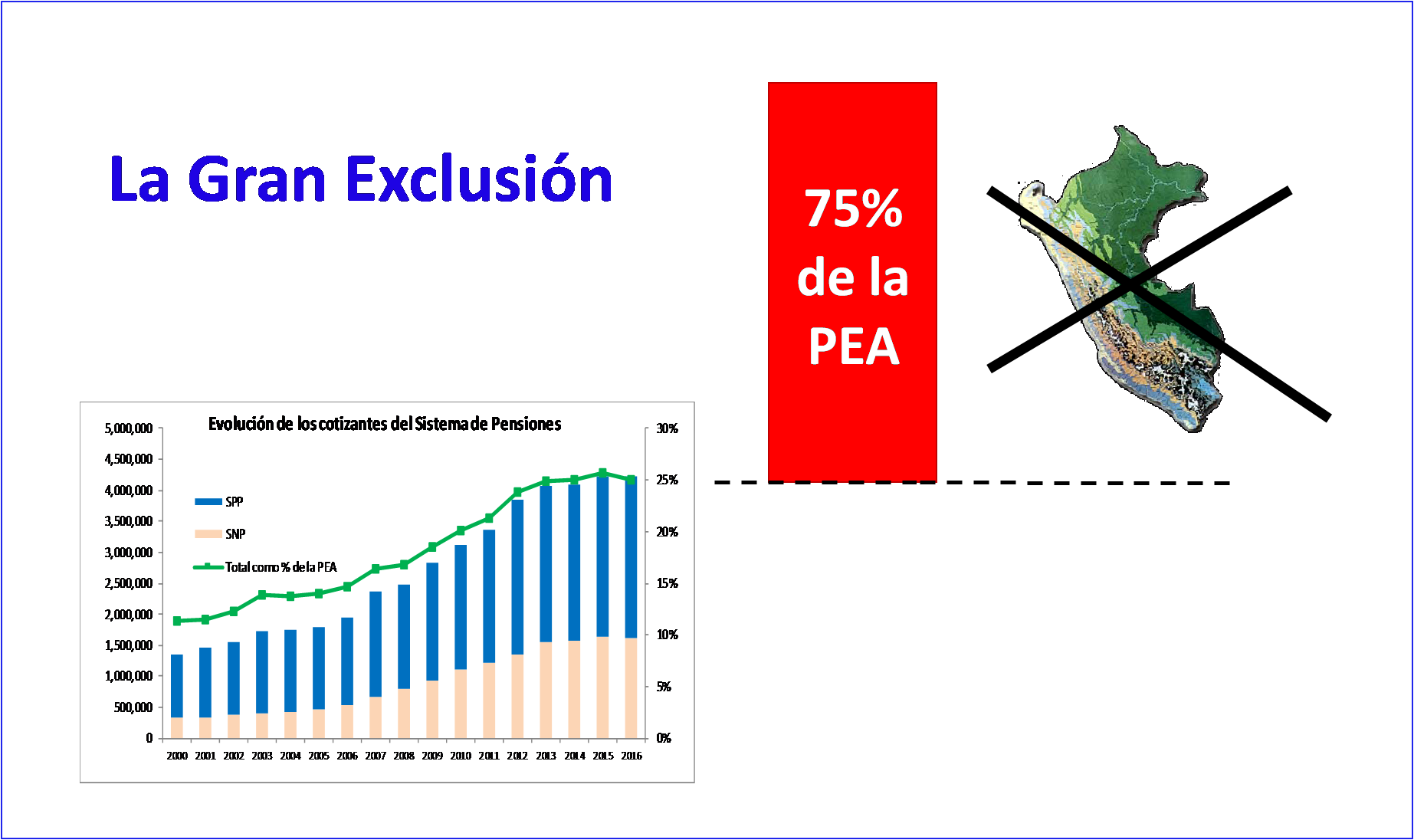

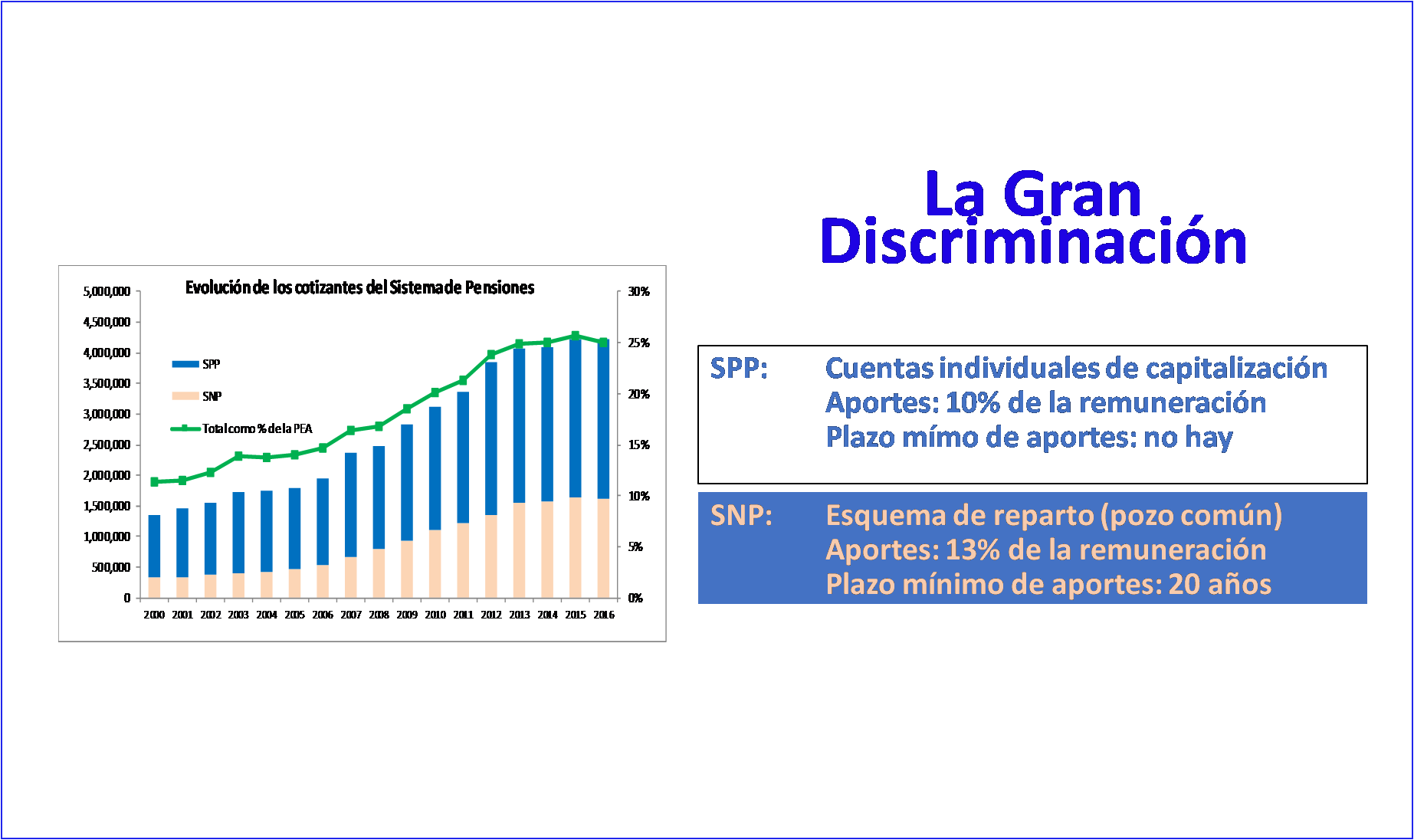

En el caso del Perú, evidentemente, la mayor debilidad del sistema es la cobertura de los sistemas pensinarios que solo cubren al 25% de la población. Sin embargo, ni el Estado, ni los operadores del sistema privado de pensiones, muestran el más mínimo interés de enfrentar esta deficiencia estructural.

Por ello, en Lampadia insistimos en nuestra propuesta de pasar el esquema a uno basado en el canje, voluntario, de pagos por IGV, a cuentas individuales. Ver: El IGV como aporte al Fondo de Pensiones y UNIVERSALICEMOS LA CAPITALIZACIÓN INDIVIDUAL – ONP: INCLUSIÓN O EXCLUSIÓN. Lampadia

Generaciones superpuestas

Pateandola lata por un camino sin fin

El resumen final de nuestra serie sobre grandes ideas económicas examina los costos (y beneficios) de pasar el proyecto de ley a la próxima generación

The Economist

31 de agosto, 2017

Traducido y glosado por Lampadia

En la primavera de 1899, William Miller persuadió a tres miembros de su grupo de oración de Brooklyn a que invirtieran su dinero con él, prometiéndoles retornos sobrenaturales. Pagaría un dividendo del 10% por semana, más una comisión por cada nuevo inversionista que pudieran contratar. Pronto, William “520%” Miller estaba atrayendo a multitudes de depositantes a su puerta.Tan “grande fue el agolpamiento”, dicen por ahí, que su escalera finalmente se desplomó. Miller atribuyó su éxito a “información privilegiada”. Pero su método real lo hizo famoso 20 años más tarde el hombre que lo perfeccionó, Charles Ponzi.

Los esquemas Ponzi, como el de Miller, pagan un retorno a los primeros inversionistas con el dinero recaudado de los posteriores. Cuando se quedan sin nuevas contribuciones, se derrumban. Un plan tan generoso como el de Miller no puede durar mucho tiempo. Pero, ¿qué pasaría si las promesas fueran menos extravagantes y los intervalos de reembolso menos estrictos? ¿Y si, por ejemplo, un plan pidiera dinero a los inversores en sus años más jóvenes a cambio de un pago en su vejez? Sobre esa escala del tiempo, un esquema de Ponzi no necesita limitar sus esfuerzos del reclutamiento a la gente viva cuando comienza. Puede reembolsar a los contribuyentes de hoy con dinero de futuros participantes que aún no han nacido. Y puesto que la próxima generación nunca es probable que sea la última, la cadena podría, en principio, continuar indefinidamente. Salvo una catástrofe, nacen nuevos posibles clientes cada día.

Esta lógica intergeneracional está detrás de las pensiones de “reparto” (PAYG, por sus siglas en inglés) comunes en muchos países. Las personas contribuyen al plan durante su vida laboral, y reciben un pago en la jubilación. Muchas personas imaginan que sus contribuciones se guardan o se invierten en su nombre, hasta que alcancen la edad de jubilación. Pero ese no es el caso. Las contribuciones de los trabajadores de hoy pagan las pensiones de los jubilados de hoy. El dinero se transfiere entre generaciones, no a través del tiempo.

El Seguro Social de los Estados Unidos, por ejemplo, es en gran parte por reparto. Por esta razón, sus críticos a menudo lo comparan con un esquema Ponzi para desacreditarlo. Pero la comparación también puede funcionar de otra manera. Si el Seguro Social (un venerable derecho que ha ahorrado a millones de personas de la penuria) tiene algún parecido con un esquema de Ponzi, entonces tal vez los principios de Ponzi no siempre son tan diabólicos como su nombre lo sugiere.

En algunos casos, esos principios podrían redundar en beneficio de todos. Uno de esos escenarios fue bosquejado por Paul Samuelson del Instituto de Tecnología de Massachusetts en 1958. Su experimento de pensamiento es más fácil de entender cuando se da el ejemplode una isla (a lo largo de líneas sugeridas por Laurence Kotlikoff de la Universidad de Boston). La isla de esta parábola alberga árboles de cacao inusualmente altos, personas hambrientas y casi nada más. Sólo los jóvenes pueden trepar a los árboles y recoger la fruta, que se debe comer rápidamente antes de que se estropee en el sol. Y sólo dos generaciones (jóvenes y viejas) están vivas al mismo tiempo.

En esta isla, los ancianos no tienen forma de protegerse. Son físicamente incapaces de recoger fruta. No pueden comprar fruta de los jóvenes, porque no tienen nada que ofrecer a cambio. Tampoco pueden vivir de las vainas de cacao salvadas de su juventud, porque su reserva se habrá podrido cuando sean mayores. No hay activos duraderos, imperecederos que puedan servir como un vehículo para su ahorro.

La solución, por supuesto, es un esquema intergeneracional de Ponzi. Los jóvenes dan fruto a los viejos en el entendimiento de que la próxima generación hará lo mismo para ellos cuando crezcan frágiles. En efecto, los jóvenes prestan a sus padres y cobran el reembolso de sus hijos. Al hacerlo, sirven como un vínculo entre dos generaciones que no coexistirían de otro modo.

Las grandes mentes se superponen

El esquema funciona, señaló Samuelson, sólo porque “siempre están llegando nuevas generaciones”. Si la reproducción hubiese dejado de existir, la última generación no obtendría nada del esquema. Sabiendo esto, no pondrían nada. Pero su falta de contribución también privaría a la penúltima generación de un pago, no dejándoles ninguna razón para participar. Cualquier ruptura anticipada en la cadena provoca que todo se desacople. Si el esquema no puede terminar nunca, no puede incluso comenzar.

El trabajo de Samuelson fue seminal, pero no totalmente original. Un modelo similar fue descrito en 1947 por Maurice Allais, que entonces trabajaba en una oficina de estadísticas mineras en París, pero su contribución tuvo la “desgracia de ser escrita en francés”, como ha señalado un erudito. La ‘interminabilidad’ de estos modelos juega estragos con gran parte del sentido común económico. Los economistas saben que las limitaciones presupuestarias eventualmente se unen y que las cuentas deben ser resueltas al final del día. Pero, ¿y si el final nunca llega?

Tales parábolas pueden parecer demasiado artificiosas para ser iluminadoras. Seguramente los isleños se benefician de un esquema de Ponzi sólo porque la historia les niega arbitrariamente cualquier manera de ahorrar para su futuro. Si los jóvenes pudieran adquirir un activo duradero, podrían cuidar de sí mismos en su vejez vendiéndolo para las cosas que necesitan. En lugar de comer fruta de cacao, los isleños podían plantarla para cultivar un nuevo árbol, que luego podrían alquilar o vender a los jóvenes escaladores cuando se retiraran.

En la mayoría de los casos, este tipo de ahorro e inversión realmente sirve mucho mejor a la gente. La acumulación de capital amplía la capacidad productiva de la economía, creando así riqueza, a diferencia de los esquemas de Ponzi, que simplemente lo difunden. Ahorrar e invertir el valor de la tienda y añadir a ella, convirtiendo una fruta de cacao en un árbol entero. Por lo tanto, los jubilados pueden esperar obtener más de su inversión de lo que ponen inicialmente.

En algunos casos inusuales, sin embargo, otros factores pueden pesar en favor del esquema de Ponzi. En primer lugar, el ahorro y la inversión pueden producir rendimientos que disminuyen drásticamente. Si una sociedad está deseosa de transferir recursos al futuro, acumulará un gran stock de capital, lo que puede reducir el retorno de más inversiones. Pienseen un huerto con demasiados árboles, cada uno toando parte de la luz de otro y absorbiendo su suelo.

Una segunda consideración es la demografía. Una población creciente crea un esquema de pirámide natural. Cada cohorte de participantes recibirá el dinero aportado por una generación posterior, mayor. Por lo tanto, ellos también pueden sacar más provecho de lo que ponen. Las generaciones futuras también pueden estar mejor que sus predecesores. Pueden beneficiarse de fuentes de avances económicos (como la mejora de la tecnología), más allá de la simple acumulación de capital. Esta marcha del progreso debería permitir que un esquema de Ponzi pague un retorno positivo a los inversionistas incluso si el esquema toma solamente un porcentaje constante de los ingresos de cada generación. Gracias al crecimiento económico, el 10% recaudado de los ingresos de los jóvenes de hoy valdrá más que el 10% recaudado en el pasado de la generación más pobre de sus padres.

Para hacer las cosas concretas, supongamos que la población de un país crece un 1% al año y los ingresos por persona crecen un 4%. En este caso, un esquema Ponzi puede ofrecer un rendimiento anual de aproximadamente 5% indefinidamente, simplemente tomando una proporción constante de los ingresos de cada generación. Si la economía ya tiene un gran stock de capital, el rendimiento del ahorro y la inversión podría ser menor que eso, especialmente teniendo en cuenta el riesgo involucrado. Tal economía sufriría lo que los economistas llaman “ineficiencia dinámica”. En estas circunstancias, un esquema intergeneracional de Ponzi puede ser sostenible y deseable.

Una pensión de reparto es sólo el ejemplo más obvio de tal esquema. La deuda del gobierno puede desempeñar un papel similar (una posibilidad que entretenía Peter Diamond del MIT en un artículo de 1965 sobre las ideas de Samuelson). Si el gobierno no quiere extraer contribuciones de la seguridad social de los jóvenes, puede vender bonos a largo plazo. Cuando estos bonos maduran, el gobierno puede pagarlos vendiendo una nueva ronda de bonos a la siguiente generación, más rica.

Una tercera forma más anárquica de transferir recursos de los jóvenes a los viejos es una burbuja especulativa. En una burbuja, la gente paga sobre las probabilidades de un activo, como una casa, en la creencia de que los inversores posteriores pagarán un precio más alto todavía. El sobrepago equivale a una contribución a un esquema de Ponzi, reembolsado no por las ganancias del activo subyacente, sino por sobrepagos de inversores posteriores. Si cada generación es colectivamente más rica que la anterior, entonces el precio del activo puede seguir aumentando incluso si cada comprador absorbe sólo el mismo porcentaje de sus ingresos (ascendentes).

La teoría del joven-tonto

Todos estos mecanismos tienen efectos secundarios. La deuda del gobierno puede eliminar la inversión productiva. Las burbujas pueden hacer lo mismo. Pero en una economía que sufre de ineficiencia dinámica, este desplazamiento es algo bueno. Esta economía ha acumulado demasiado capital. Requiere grandes inversiones para mantener este gran stock de maquinaria, equipos, edificios e infraestructuras en línea con la economía. Los jóvenes se sienten tentados a añadir aún más capital en un esfuerzo por transferir recursos a su futuro, los seres viejos. Sin embargo, debido a que los rendimientos son tan bajos, es más eficiente para ellos transferir recursos directamente a las personas de edad avanzada (contribuyendo a la seguridad social, comprando bonos del gobierno o pagando demasiado por los activos de los ancianos), entendiendo que los jóvenes de mañana harán lo mismo para ellos.

Bajo ciertas condiciones, entonces, los principios de Ponzi son eficientes y no son maléficos. Pero, ¿se encuentran esas condiciones en el mundo real? Una manera de buscarlos es comparar las tasas de interés (que representan la rentabilidad del capital) y las tasas de crecimiento del PBI (que reflejan tanto el crecimiento de la población como el aumento del ingreso por persona). Una prueba alternativa, más rígida (que funciona bien bajo ciertas suposiciones) es comparar la inversión y los beneficios. Si la inversión nacional es mayor que las ganancias, un país está arando más en su capital que lo que gana. Es como si los isleños estuvieran replantando toda la fruta que recolectan de los árboles adicionales que han cultivado (menos cualquier fruta que necesiten para compensarse por su trabajo) además de unos cuantos más. Los esfuerzos de la economía para ahorrar e invertir para el futuro están sobrecargando las herramientas disponibles para ahorrar.

Los economistas solían confiar en que la mayoría de las economías estaban en el lado correcto de esta prueba, ganando mucho más en ingresos de lo que invirtieron. La investigación reciente es menos definitiva. François Geerolf de la Universidad de California en Los Ángeles cree que Japón sufre de ineficiencia dinámica. Y no puede descartar la posibilidad de que todos los países del G7 (y otros nueve) sufren de manera similar. Si es así, las implicaciones son provocativas. Ellos asumen que la deuda pública del G7 está absorbiendo dinero que de otro modo se gastaría en aumentar aún más el stock de capital sobrecargado. En la medida en que los ingresos de este préstamo del gobierno se destinan a la atención médica y pensiones, los ancianos se benefician de manera desproporcionada. Tal vez, entonces, la deuda pública del G7 está desviando esfuerzos infructuosos para proveer para el futuro en proveer para los ancianos en su lugar.

Varios estudiosos, entre ellos Qian Liangxin de la Universidad de Anhui, también señalan que China a menudo se dedica más a su capital que lo que gana. En la etapa de desarrollo de China, esto no puede ser algo malo, porque la relación capital-intensidad de la economía está todavía en flujo. Pero la combinación de crecimiento rápido y retornos reprimidos sobre el ahorro puede ayudar a explicar por qué China es tan propensa a las burbujas especulativas, especialmente en la propiedad. Los chinos en edad de trabajar pagan en exceso por casas, muchas de las cuales están vacías, suponiendo que las venderán a precios más altos, no a un mayor tonto necesariamente, sino a uno más joven, más rico.

El esquema proto-ponzi de William Miller duró menos de un año. Sus bancos (incluyendo el Hide and Leather National Bank of Nueva York) cerraron sus cuentas y los periódicos lo persiguieron. Él huyó a Canadá antes de que la policía lo alcanzara. Pero nunca se le acabaron los inversionistas. Aun cuando escapaba del país, muchos sobres dirigidos a su sindicato se amontonaban en la oficina de correos, llenos de contribuciones de la siguiente generación de creyentes. Lampadia