Con una industria de acero muy golpeada

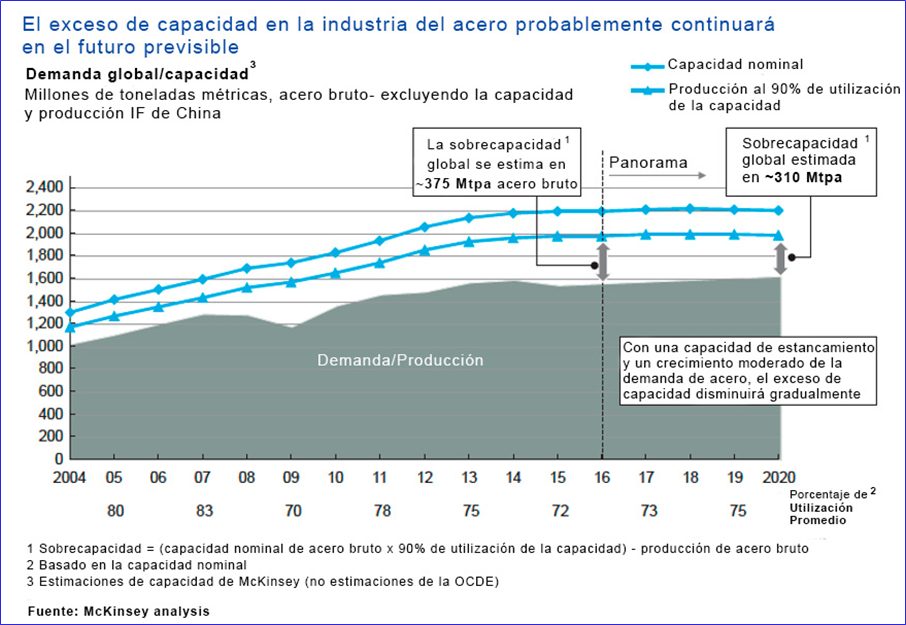

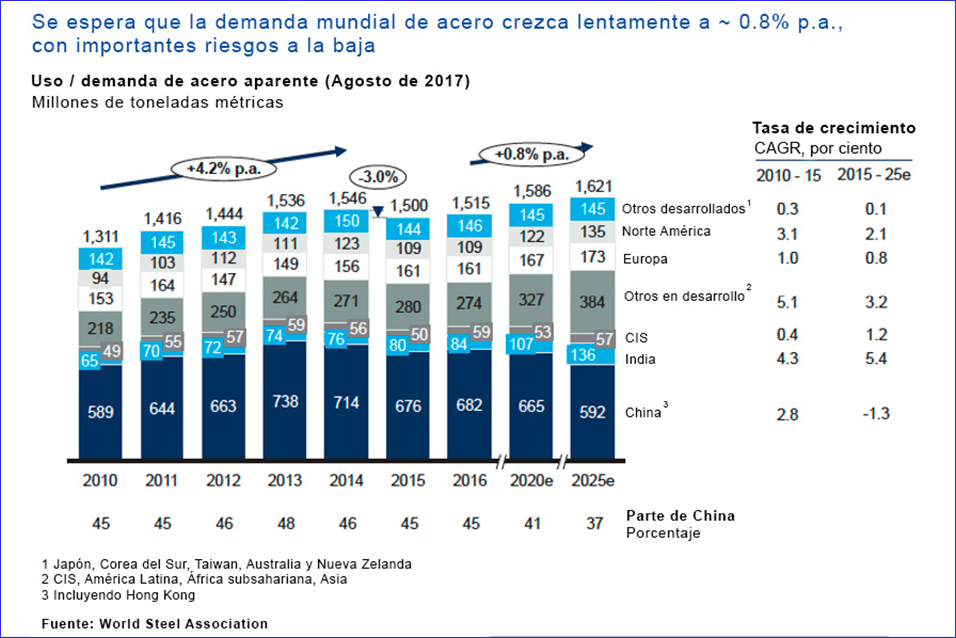

Desde que el proteccionismo en EEUU tomó impulso hace algunos años con el ascenso del presidente Trump, la industria del acero en Europa – considerada la segunda mayor productora a nivel mundial según la World Steel Association – ha visto constantemente amenazada su competitividad frente a otros países. Ello en un contexto de exceso de oferta (ver Lampadia: El acero en la mira mundial), inducido principalmente por China, y factores relacionados al incremento del costo de los insumos –hierro, principalmente-, se ha limitado sobremanera los márgenes comerciales del sector siderúrgico, lo cual se ha visto reflejado, en caídas de los precios del valor de las principales empresas europeas del rubro.

Voestalpine, sin embargo, una firma austriaca relativamente pequeña, se sostiene como una de las más prometedoras de la región europea frente a estas adversidades en el sector siderúrgico. Si bien se encuentra entre las firmas que han reportado caídas en su valor el año pasado, habrían atributos diferenciadores de la empresa que le permitirían enfrentar, entre otras cosas, los embates de las crecientes medidas que buscan aminorar los efectos negativos del cambio climático, como son las emisiones carbono. En un reciente artículo escrito por The Economist, que compartimos líneas abajo, se profundiza en ellos.

Como se podrá la industria del acero está afectada por las disputas de la guerra comercial. Sin embargo, como muestra la popular revista británica, Voestalpine representa una de las empresas de la actualidad que está enfocando correctamente su modelo de negocio hacia uno que provea mayor flexibilidad frente a esta nueva ola anti globalización y libre comercio. Lampadia

Algo Bueno

La industria siderúrgica europea está siendo golpeada

Pero una empresa austriaca muestra que es posible ganar dinero haciendo acero, incluso en Europa

The Economist

29 de junio, 2019

Traducido y glosado por Lampadia

Bosques exuberantes, campanillas y un castillo de cuento de hadas hacen que las colinas alpinas de Linz parezcan vivas con “The Sound of Music”. Sin embargo, en el valle, el horizonte de la ciudad austríaca está sembrado de pilas de carbón, embudos que escupen humo y las siluetas ennegrecidas de los altos hornos, el hogar de Voestalpine, un fabricante de acero austriaco. De altos salarios, la prealpina Linz no es un lugar barato para fundir acero. Sin embargo, se ha aducido que la firma es una prueba de que la industria siderúrgica de Europa tiene futuro, incluso cuando este futuro parece una vez más dudoso.

El 26 de junio, los ejecutivos siderúrgicos se reunieron en Bruselas para discutir sus crecientes desafíos. Las acerías de todo el mundo disfrutan de ganancias crecientes. Excepto en Europa. Un aumento del 10% en el costo del carbón de coque y la duplicación de los precios del mineral de hierro en los últimos 12 meses ha reducido los márgenes ya reducidos. Así lo ha hecho el precio de los permisos de comercio de emisiones europeos, el triple de lo que era a principios de 2018.

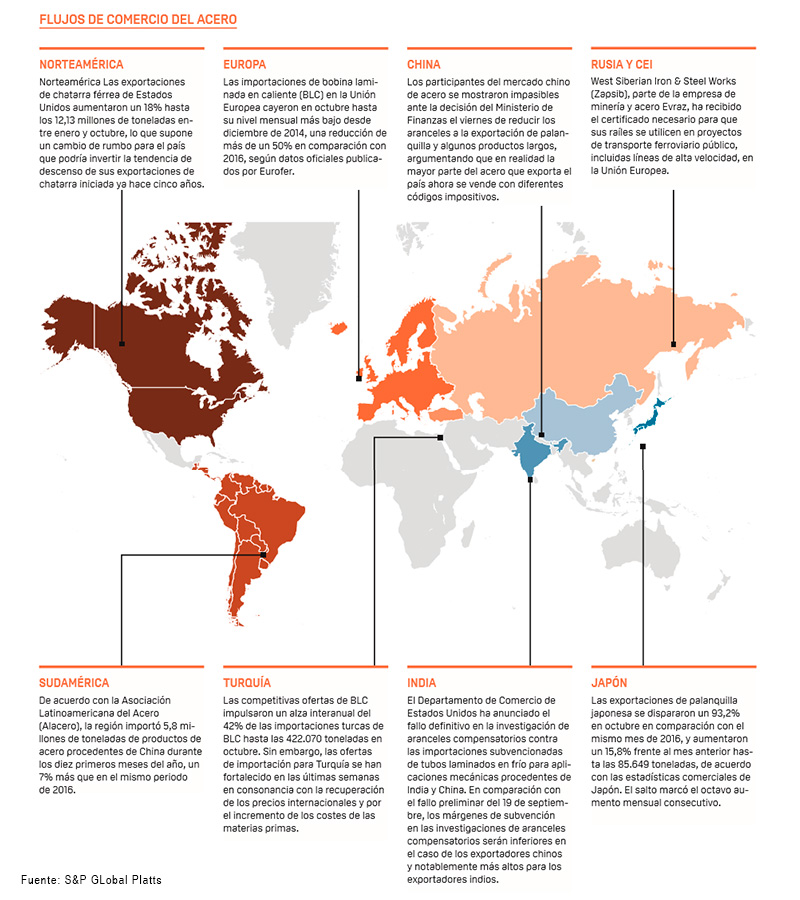

El precio del acero va en sentido contrario. Rebar está abajo por una quinta parte en la Bolsa de Metales de Londres. Culpa a los aranceles de acero estadounidense impuestos en marzo pasado. Dos tercios de las importaciones de acero que alguna vez habrían ido a EEUU han inundado Europa, lamenta Axel Eggert, director general de Eurofer, un organismo comercial. La UE impuso un arancel del 25% a las importaciones en febrero para tratar de detener el flujo. Las demandas de mayor protección y los rescates para los trabajos de acero en crisis están creciendo.

No en Voestalpine. “La política arruinó a este grupo desde el principio”, dice Wolfgang Eder, su director ejecutivo. El escepticismo de Eder sobre la intervención del Estado es de larga data. Recuerda que en la década de 1980, poco después de unirse a la firma como abogado junior, los políticos que dominaron el directorio de la compañía se negaron a despedir a los trabajadores innecesarios por las tecnologías que ahorran mano de obra. Las manos ociosas se mantuvieron ocupadas con incursiones mal consideradas en la construcción naval (en un país sin litoral), fabricando armas (que ni la OTAN ni el Pacto de Varsovia querían) e intercambiando petróleo (que casi quiebra a la empresa en 1985). Cuando Austria se unió a la UE en 1995, Voestalpine, recientemente privatizada, no parecía estar en posición de competir con las plantas de menor costo del bloque.

Tenía que competir. En la última década, sus márgenes después de impuestos han superado el 4%, en comparación con el 2% para ArcelorMittal, el 1,8% para Thyssenkrupp y el -7,5% para Tata Steel Europe, sus mayores rivales locales. Christian Obst, de Baader Bank, un banco de inversión, acredita el impulso de Eder en la década de 2000 por centrarse en la calidad sobre la cantidad.

Ese fue un movimiento poco ortodoxo. En 2005, Aditya Mittal, ahora presidente de ArcelorMittal, la mayor siderúrgica del mundo, comentó que las empresas tenían que fundir al menos 100 millones de toneladas al año para sobrevivir. Voestalpine era demasiado insignificante para competir con los Mittals de este mundo cuando se trataba de exportar acero barato y de alta calidad para alimentar el auge de la construcción en China, razonó Eder. Pero podría beneficiarse de la creciente demanda de acero especial de alto margen de las crecientes industrias de automóviles y aeronaves de Europa, y producir por sí mismo algunos de los componentes ferroviarios, de automóviles y de aviones aún más lucrativos.

Algo de brillo se ha desprendido del rendimiento de Voestalpine. En octubre emitió su primera alerta de ganancias desde febrero de 2014. Luego, en enero, emitió otra. Los inversores están preocupados por las posibles multas relacionadas con una investigación contra los cárteles iniciada por los reguladores alemanes en 2017. El precio de las acciones de la compañía cayó casi un 40% en el último año, un hecho no tan malo como lo sucedido con ArcelorMittal y ThyssenKrupp, pero cercano.

Las ganancias de Voestalpine podrían recuperarse más rápido que las de sus rivales. El año pasado fueron corroídos por sobrecostos en las nuevas plantas de acero en EEUU y por problemas en la industria automovilística alemana, su mayor cliente. Lo primero fue algo único y lo segundo puede ser temporal, señala Ingo Schachel de Commerzbank. Y la firma de Eder parece estar en una mejor posición para resistir las inminentes normas de emisiones de carbono respetuosas con el clima. Estas golpearían a los fabricantes de acero más grandes, que utilizan métodos más intensivos en carbono. Este año, Voestalpine planea abrir su primera planta en Linz para experimentar con la fabricación de productos con hidrógeno limpio en lugar de carbón de coque sucio. Eder tiene previsto jubilarse el 3 de julio. Depende de su sucesor asegurarse de que los pocos rasguños y abolladuras que deja no se conviertan en óxido. Lampadia