A los economistas y hacedores de políticas les encanta analizar tasas naturales, el nivel donde deberían estar los indicadores económicos cuando el crecimiento ha alcanzado su potencial y la inflación se encuentra estable. Esto ayuda a los bancos centrales a evaluar los avances económicos.

Recientemente, se ha reiniciado el debate sobre el nivel de la tasa de interés de referencia, porque los investigadores piensan que está más baja que en el pasado. Actualmente, debido a que el desempleo en Estados Unidos se ha desplomado, pero la inflación no se está recuperando, la atención se está centrando en la tasa natural del desempleo.

Comencemos por el principio. ¿Qué es la tasa natural de desempleo? Es la tasa de desempleo cuando el mercado de trabajo está en equilibrio, cuando los salarios reales han encontrado su nivel en el libre mercado y cuando la oferta agregada de mano de obra está en equilibrio con la demanda agregada de mano de obra. La tasa natural de desempleo representa la tasa de desempleo a la que la economía naturalmente gravita en el largo plazo. (Friedman dixit).

En un escenario de tasa natural, todos aquellos que desean trabajar con el nivel de salario real prevalente han encontrado empleo y no hay desempleo involuntario. Sigue habiendo un cierto desempleo voluntario pues algunas personas permanecen fuera de la PEA porque están buscando un trabajo que ofrezca salarios reales más altos o mejores condiciones.

Sin embargo, un reciente informe del Departamento de Trabajo de EEUU está magnificando el debate sobre la agresividad con que el banco central debería avanzar con los aumentos de tasas de interés. La realidad es que hubo un aumento de 156,000 empleos en agosto, por debajo del ritmo anual de alrededor de 180,000 empleos al mes, y las revisiones de los dos meses previos mostraron que se agregaron 41,000 empleos menos que los reportados inicialmente. Los salarios promedio por hora aumentaron un 2.5% durante un año, mostrando poca aceleración inmediata de los salarios, aunque esto es superior a las ganancias salariales reportadas hace unos años.

Los funcionarios de la FED esperan que un mercado de trabajo más rígido obligará a los empleadores a aumentar los salarios y los precios. Pero debido a que el informe no muestra una disminución aún mayor, sienten que tienen menos presión para subir las tasas. Según el Wall Street Journal, cada vez es más difícil para la FED culpar a la baja inflación y al bajo crecimiento de los salarios. “El informe [del Departamento de Trabajo de EEUU] sugiere que la llamada tasa natural de desempleo -la tasa por debajo de la cual los empleadores tienen que pagar más para atraer trabajadores calificados- podría ser incluso más baja de lo que los economistas esperaban”.

El punto principal del informe es que perjudica el argumento de que el mercado de trabajo está a plena capacidad y que las subidas salariales son inevitables. “Los datos internos del informe [del Departamento de Trabajo de EEUU] podrían aumentar el debate sobre cuán agresivamente debe avanzar el banco central con los aumentos de las tasas porque, en los márgenes, los datos dan menos razones para preocuparse por el sobrecalentamiento de la economía”.

Históricamente, este ha sido un gran debate. Recientemente, The Economist ha publicado un análisis histórico sobre este debate, enfatizando su importancia en la macroeconomía. “Hay varias razones por las que el desempleo no puede simplemente ser erradicado completamente. Se necesita tiempo para que la gente se mueva de un trabajo a otro: se dice que esto causa desempleo “friccional”. Si la gente no puede encontrar trabajo porque tiene capacidades obsoletas (como los tejedores después de la invención del telar), podrían quedar “estructuralmente” desempleadas. Pero es justamente ese trade-off entre el desempleo y la inflación lo que más les preocupa a los banqueros centrales”.

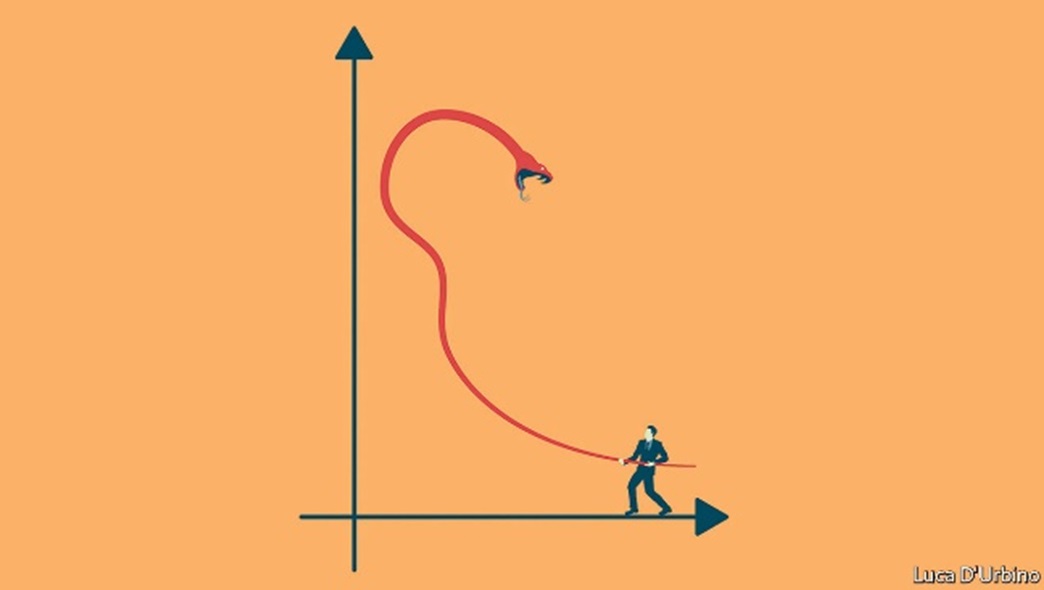

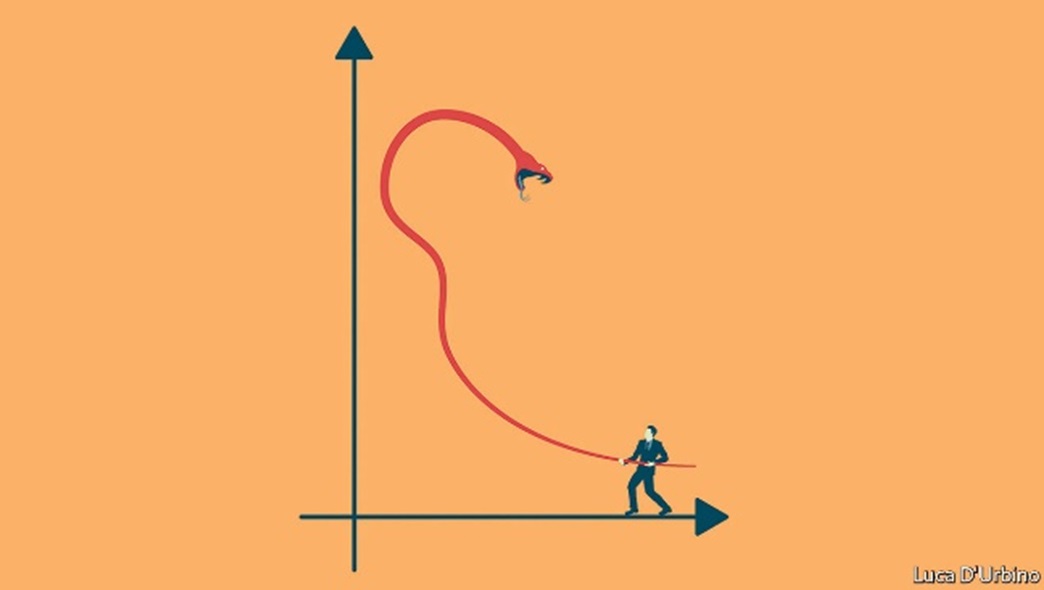

Los monetaristas, a través de su miembro más prestigioso, el profesor Milton Friedman, propusieron el modelo que se llamó la curva de Phillips a largo plazo. La curva de Phillips, se argumentó, no es estable, sino que se desplaza como consecuencia de los ajustes en las previsiones de los agentes económicos. Cualquier intento por parte del gobierno de aumentar el empleo tendrá éxito sólo a corto plazo, pero provocando desplazamientos de la curva de Phillips. Parece existir una tasa natural de desempleo, y todo intento de restringirla está condenado al fracaso a largo plazo.

Más recientemente, las teorías del crecimiento económico de Barro y Sala incluyen cambios en la oferta agregada como adiciones en el stock de capital físico y humano y la productividad, mayor dotación de materias primas; pero también con cambios en las políticas fiscales y monetarias que incrementan el uso de recursos, expandiendo la tasa natural de crecimiento y la actual.

En este contexto y ante la perspectiva de bajos niveles de crecimiento económico mundial, en Lampadia consideramos muy importante mantener activo el debate y la difusión del conocimiento en estos temas, especialmente porque, al final, los más afectados por el resultado de este debate somos todos nosotros, los ciudadanos. Lampadia

La tasa natural de desempleo

Economía en breve

Medio siglo buscando el nivel natural de desempleo.

The Economist

24 de agosto de 2017

Traducido y glosado por Lampadia

¿Por qué existe desempleo? Si hay una pregunta central en la macroeconomía, es esta. Hay pocas pérdidas de tiempo más grandes que la pérdida de horas sin uso, días y años de personas que preferirían estar trabajando. El desempleo puede arruinar vidas, hundir presupuestos y derrocar gobiernos. Sin embargo, las autoridades no llevan a cabo una guerra total en contra del desempleo. La mayoría, como la Reserva Federal (FED), el banco central de Estados Unidos, apunta a lo que se conoce como tasa de desempleo “natural”, en la que la inflación es estable.

La importancia de este concepto es difícil de exagerar. El argumento de la FED por sus recientes aumentos de la tasa de interés, por ejemplo, se centra en evitar que el desempleo caiga demasiado por debajo de la tasa natural. Sin embargo, la tasa natural es, en muchos aspectos, un artículo de fe, siempre se le busca pero nunca se ve. ¿De dónde viene?

Hay varias razones por las que el desempleo no puede simplemente ser erradicado completamente. Se necesita tiempo para que la gente se mueva de un trabajo a otro: se dice que esto causa desempleo “friccional”. Si la gente no puede encontrar trabajo porque tiene capacidades obsoletas (como los tejedores después de la invención del telar), tendríamos desempleo “estructural”.

Ese trade-off entre el desempleo y la inflación es lo que más les preocupa a los banqueros centrales. John Maynard Keynes, el gran economista británico, dio un primer paso hacia la hipótesis de la tasa natural cuando se concentró en el desempleo “involuntario”. Keynes señaló en su libro “The General Theory”, publicado en 1936 después de la Depresión, que muchas personas no podían encontrar trabajo con el salario actual, aunque tuvieran habilidades parecidas a quienes si tenían trabajo. La economía clásica culpó a los salarios artificialmente altos, tal vez causados por los sindicatos. Pero Keynes señaló un ciclo vicioso en toda la economía con respecto al gasto. Incluso si los salarios caían, razonó, los trabajadores tendrían menos para gastar, haciendo que la deficiencia de la demanda empeorara. Keynes pensó que la respuesta era que los gobiernos manejaran la demanda agregada para mantener el “pleno” empleo.

Keynes no era el padre de todo lo que se considera ahora como “keynesiano”. La inflación, por ejemplo, apenas entraba en su análisis del desempleo. Pero a finales de la década de 1960, el keynesianismo se había asociado con la idea de que cuando se manejaba la demanda agregada, los encargados de formular políticas no sólo estaban eligiendo una tasa de desempleo, estaban eligiendo simultáneamente cuán rápido suben los precios.

La relación entre la inflación y el desempleo fue estudiada por primera vez por Irving Fisher en 1926. Pero la “curva de Phillips”, como se la conoció, debe su nombre a un estudio en 1958 por William Phillips del London School of Economics. En su estudio, Phillips rastreó la relación entre el desempleo y el crecimiento salarial en Gran Bretaña a lo largo de casi un siglo. Él encontró que, de 1861 a 1957, la relación había sido bastante estable: mientras más baja la tasa de desempleo, los salarios subieron más rápidos. Esto fue notable, dados los cambios durante ese período en los derechos de los trabajadores. En 1861, la mayoría de los trabajadores no podían votar; en 1957 el gobierno laborista de posguerra había nacionalizado gran parte de la economía.

Paul Samuel son y Robert Solow, otras dos luminarias de la economía, investigaron posteriormente la relación en EEUU, e informaron que allí no había tal estabilidad. La curva de Phillips cambió. Pero en una época dada, escribieron Samuelson y Solow, “los niveles salariales tienden a aumentar cuando se ajusta el mercado de trabajo y mientras más rápido se ajusta, más rápido aumenta”. Describieron la relación como un “menú”, alentando la idea de que el trabajo de los políticos keynesianos era elegir un punto en la curva que mejor se alineara con sus preferencias. En otras palabras, cuan bajo podría caer el nivel de desempleo, dependería sólo del nivel de inflación que fuera tolerable (porque el aumento de los salarios seguramente también aumentaría los precios).

No está claro si los encargados de formular políticas realmente pensaron en la relación entre la inflación y el desempleo como un “menú”. Pero la idea era lo suficientemente prominente a finales de los años sesenta como para atraer una crítica demoledora. Sus dos principales detractores, Edmund Phelps y Milton Friedman, ganaron cada uno un Premio Nobel.

Phelps comenzó a escribir modelos innovadores del mercado de trabajo en 1966. Un año más tarde, Friedman dio lo que se convirtió en la crítica canónica de la vieja manera de pensar en un discurso a la Asociación Americana de Economía. En él, argumentó que, lejos de haber un menú de opciones para los políticos a elegir, una tasa de desempleo -una tasa natural- eventualmente prevalecería.

Supongamos, razonó Friedman, que un banco central imprime dinero en un intento de empujar el desempleo por debajo de la tasa natural. Una oferta de dinero más grande conduciría a más gasto. Las empresas responderían al aumento de la demanda de sus productos mediante la expansión de la producción y la elevación de los precios, digamos un 5%. Esta inflación cogería por sorpresa a los trabajadores. Sus salarios valdrían menos de cuando negociaron sus contratos. El trabajo sería, durante un tiempo, artificialmente barato, alentando la contratación. El desempleo caería por debajo de la tasa natural. El banco central lograría su objetivo.

Sin embargo, la próxima vez que se negociaran los salarios, los trabajadores exigirían un aumento del 5% para restaurar su nivel de vida. Ni la empresa ni el trabajador habrían ganado o perdido poder de negociación desde la última vez que se fijaron los salarios reales, por lo que la tasa natural de desempleo se reafirmaría a medida que las empresas pagaran el aumento. Para bajar el desempleo nuevamente, el banco central podría emprender otra ronda de flexibilización monetaria. Pero los trabajadores pueden ser engañados sólo por una cierta cantidad de tiempo. Llegarían a esperar un 5% de inflación, e insistirían en salarios proporcionalmente más altos por adelantado, en lugar de jugar a ponerse al día con el banco central. Sin una sorpresa inflacionaria, no habría un período de mano de obra inesperadamente barata. Así que el desempleo no caería.

¿La implicancia? Para que un banco central mantenga el desempleo por debajo de la tasa natural, debe superarse a sí mismo constantemente, produciendo una inflación que sorprenda, tras una inflación que sorprenda. Por lo tanto, razonó Friedman, los keynesianos estaban equivocados al fijar una baja tasa de desempleo a una tasa elevada de inflación. Para mantener el desempleo incluso un poco por debajo de la tasa natural, la inflación tendría que acelerarse año tras año. La tasa natural de Friedman y Phelps se conoció como la “tasa de desempleo no acelerante” (NAIRU, por sus siglas en inglés).

Ninguna sociedad podía tolerar que la inflación subiera o bajara sin cesar. Phillips había observado una correlación en los datos, pero no era una política que los hacedores de políticas pudieran explotar a largo plazo. “Siempre hay una compensación temporal entre la inflación y el desempleo”, dijo Friedman. “No hay compromiso permanente”. Casi 50 años después, esa es la premisa sobre la cual operan los bancos centrales del mundo rico. Cuando los funcionarios hablan de la curva de Phillips, significan la compensación temporal de Friedman. A largo plazo, creen, el desempleo llegará a una tasa natural.

La idea tiene tal influencia, en parte porque las contribuciones de Friedman y Phelps fueron oportunamente sincronizadas. Antes de 1968, EEUU había tenido dos años con el desempleo por debajo del 4% y la inflación por debajo del 3%. Pero cuando Friedman habló, los precios se aceleraron; la inflación subió a 4.2% en 1968. El año siguiente llegó a 5.4% incluso mientras que el desempleo casi no cambiaba. La “estanflación” de los años setenta destruyó la idea de una curva de Phillips estable. Los sucesivos choques a los precios del petróleo, en 1973 y 1979, provocaron un aumento de la inflación y del desempleo. En 1975 ambos fueron superiores al 8%; en 1980 la inflación alcanzó el 13.5%, incluso mientras que el desempleo superaba el 7%. La idea de la NAIRU parecía un poco débil; la inflación debía caer cuando el desempleo era demasiado alto. Pero los seguidores de Friedman podrían argumentar que las malas políticas del lado de la oferta, junto con las crisis del precio del petróleo, habían empujado a la NAIRU hacia arriba.

Alrededor del mismo tiempo, sin embargo, el concepto de la NAIRU fue atacado por teóricos. Se basaba, en parte, en la idea de que las expectativas de inflación son “adaptativas”: para predecir la inflación, las empresas y los trabajadores consideran su valor actual. Pero la doctrina de las “expectativas racionales” decían que las empresas y los consumidores, en la mayor medida posible, anticiparían las acciones de los responsables de políticas. Cada vez que el público sospechara que los banqueros centrales tratarían de empujar el empleo por debajo de la tasa natural, la inflación aumentaría inmediatamente. Por otro lado, una promesa creíble de no buscar ningún boom de empleos insostenibles debe mantener la inflación bajo control, simplemente “anclando” las expectativas.

Esa propuesta fue puesta a prueba después de que Paul Volcker se convirtiera en presidente de la FED en 1979. Volcker tenía como objetivo reducir la inflación. Por lo tanto, tendría que probar su temple. Su política monetaria restrictiva -la tasa de los fondos federales alcanzó casi el 20% en 1981- contribuyó a una recesión de doble caída (en doble w), lo que llevó al desempleo por encima del 10%. Se logró el objetivo; la inflación cayó. Desde la época de Volcker en la FED, rara vez se ha superado el 5%.

Hasta el día de hoy, algunos economistas señalan las recesiones de Volcker como una prueba de que las expectativas de inflación son adaptativas. El público no creía que la inflación caería sólo porque la FED decía que lo haría. EEUU tuvo que sufrir un alto desempleo para bajar la inflación. Después de todo, los hacedores de políticas tenían que enfrentarse a una curva de Phillips a corto plazo, como habían argumentado Friedman y Phelps.

Sin embargo, la experiencia de los años ochenta no se repetiría. En las décadas siguientes, los bancos centrales se comprometieron con los objetivos de inflación. A medida que ganaban credibilidad, el equilibrio entre la inflación y el desempleo se debilitó. Los economistas escribieron modelos “nuevos keynesianos” que incorporaban expectativas racionales. A mediados de la década de 2000, algunos de estos modelos mostraban una “coincidencia divina”: el objetivo del mejor camino posible para la inflación, después de un shock económico, también daría lugar al mejor camino posible para el desempleo.

Pocos economistas piensan que la coincidencia divina se cumple en la práctica. Los nuevos modelos keynesianos por lo general luchan por explicar la realidad a menos que se ajusten para incorporar, por ejemplo, al menos algunas personas con expectativas adaptativas. Un examen superficial de los datos sugiere que las expectativas siguen a la inflación (se hundió, por ejemplo, después de que los precios del petróleo cayeran a finales de 2014).

Casos extraños

La inflación se ha comportado extrañamente durante la última década. La recesión que siguió a la crisis financiera de 2007-08 aumentó el desempleo estadounidense al 10%. Pero la inflación subyacente bajó por debajo del 1% sólo brevemente, nada como la caída que predecían los modelos. Debido a que la única manera en que los economistas pueden estimar la tasa natural es observando cómo se mueven en realidad la inflación y el desempleo, asumieron que la tasa natural había aumentado (una estimación en 2013 por Robert Gordon, de Northwestern University, la puso en 6.5%). Sin embargo, a medida que los mercados de trabajo se han endurecido -el desempleo fue del 4.3% en julio- la inflación se ha mantenido estable. Las estimaciones de la tasa natural se han revisado hacia la baja.

Esta volatilidad en las estimaciones de la tasa natural limita su utilidad para los encargados de formular políticas. Algunos argumentan que se están utilizando datos incorrectos, porque la tasa de desempleo excluye a aquellos que han dejado de buscar trabajo. Otros dicen que la curva de Phillips a corto plazo se ha aplanado ya que las expectativas de inflación se han vuelto cada vez más firmemente ancladas. La pregunta es: ¿cuánto tiempo permanecerán así? Mientras el bajo desempleo no genere suficiente inflación, los bancos centrales se enfrentarán a la presión para seguir aplicando estímulos. Sus funcionarios temen que, si la inflación sube repentinamente, podrían perder su credibilidad duramente ganada y terminar de regreso en 1980, teniendo que crear una recesión para volver a bajar la inflación.

Esta reciente experiencia ha llevado a algunos a dudar de la existencia misma de la tasa natural de desempleo. Pero para rechazar la tasa natural por completo, se tendría que creer una de dos cosas. O bien los bancos centrales no pueden influir en la tasa de desempleo, ni siquiera en el corto plazo, o pueden fijar el desempleo tan bajo como quieran, incluso cero, sin provocar la inflación. Ninguna de las dos opciones es creíble. La tasa natural de desempleo seguramente existe. Si se puede conocer o no, es otro tema. Lampadia