La larga espera de Glencore para poder culminar su fusión con Xstrata terminó con un pedido trabajoso proveniente de un país en el que ambas empresas ni siquiera tienen operaciones directas: China. El nuevo gigante minero tendrá que deshacerse de un activo de gran magnitud, que hasta el momento no tiene otro nombre que Las Bambas a pesar de que el Ministerio de Comercio de China (Mofcom) haya dado otras opciones. ¿Cuánto podría costar el proyecto, quiénes podrían comprarlo y qué implicancias traería la transferencia para la minería peruana?

Venta decidida

Se sabe que Iván Glasenberg, CEO de Glencore Xstrata, ya ha decidido vender Las Bambas, y según Reuters ha contratado los servicios de asesoría de Credit Suisse y BMO Capital Markets, firma de servicios financieros canadiense especializada en minería. Glasenberg ha dejado clara su intención de ahorrar en proyectos greenfield (es decir, nuevas operaciones excluidas ampliaciones y exploraciones aledañas a minas en funcionamiento) para ahorrarse el gasto de capital en favor de la rentabilidad del resto de su negocio. De hecho él se ha referido a los greenfield como una forma cara de enfrentar la variación en los precios de los metales y ha dicho que la minería sólo se hará rentable una vez que se deje de perforar orificios en la tierra (es decir, cuando se reduzca el gasto en exploración).

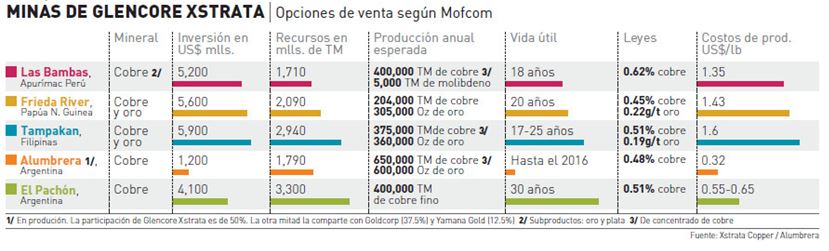

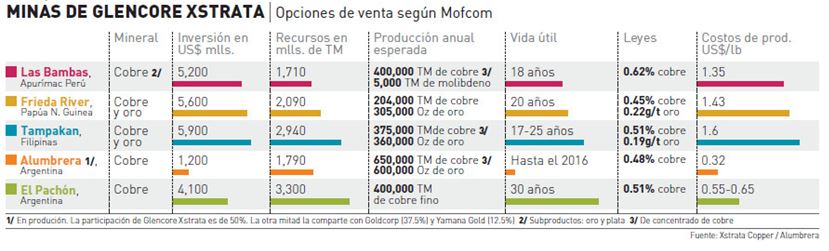

Además, según un reporte de la boutique financiera inglesa Charles Stanley, la facilidad para extraer valor de la venta de Las Bambas es un incentivo para elegir el proyecto entre las posibilidades escogidas por Mofcom (ver cuadro Minas de Glencore Xstrata).

A cuánto

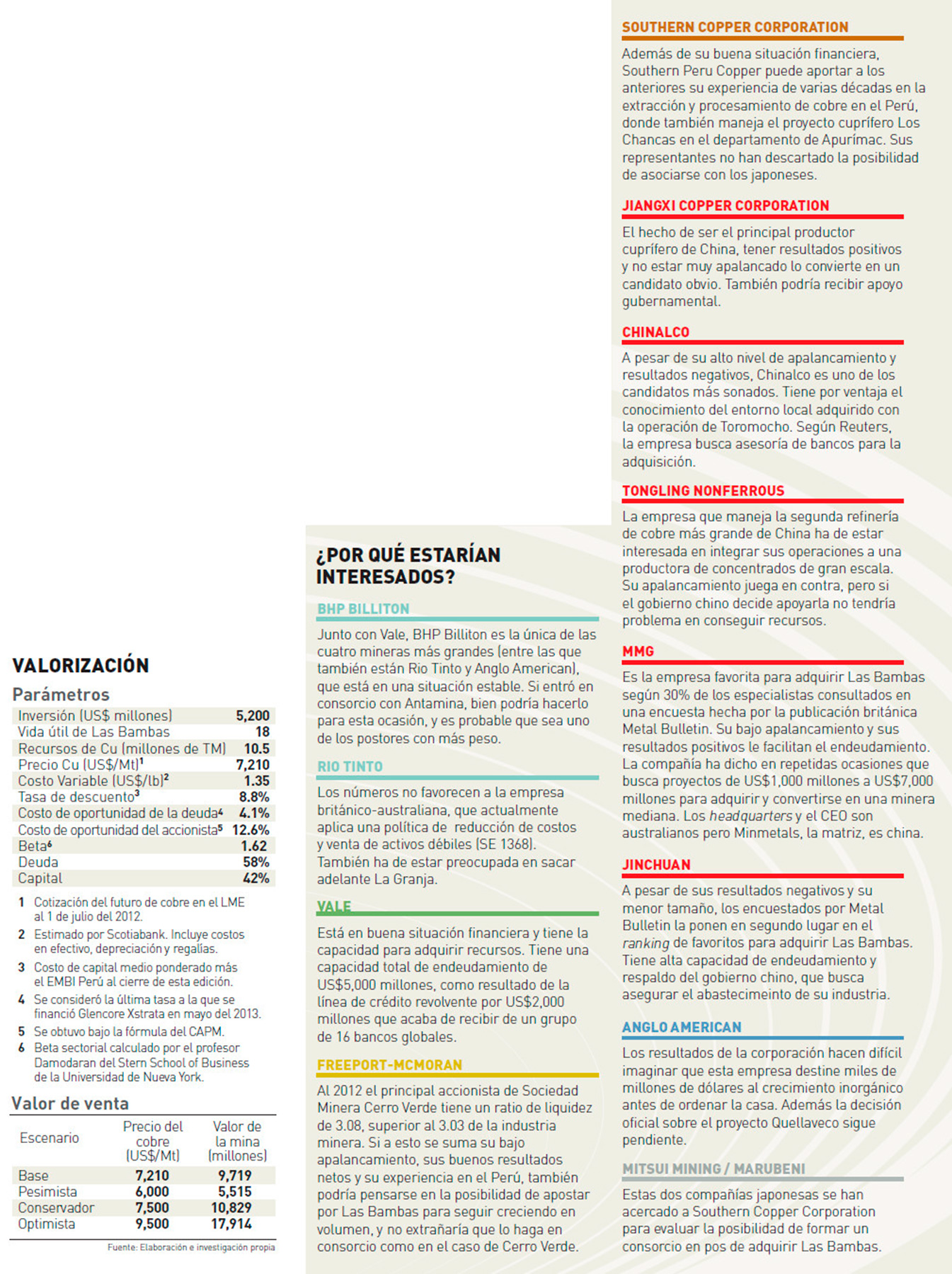

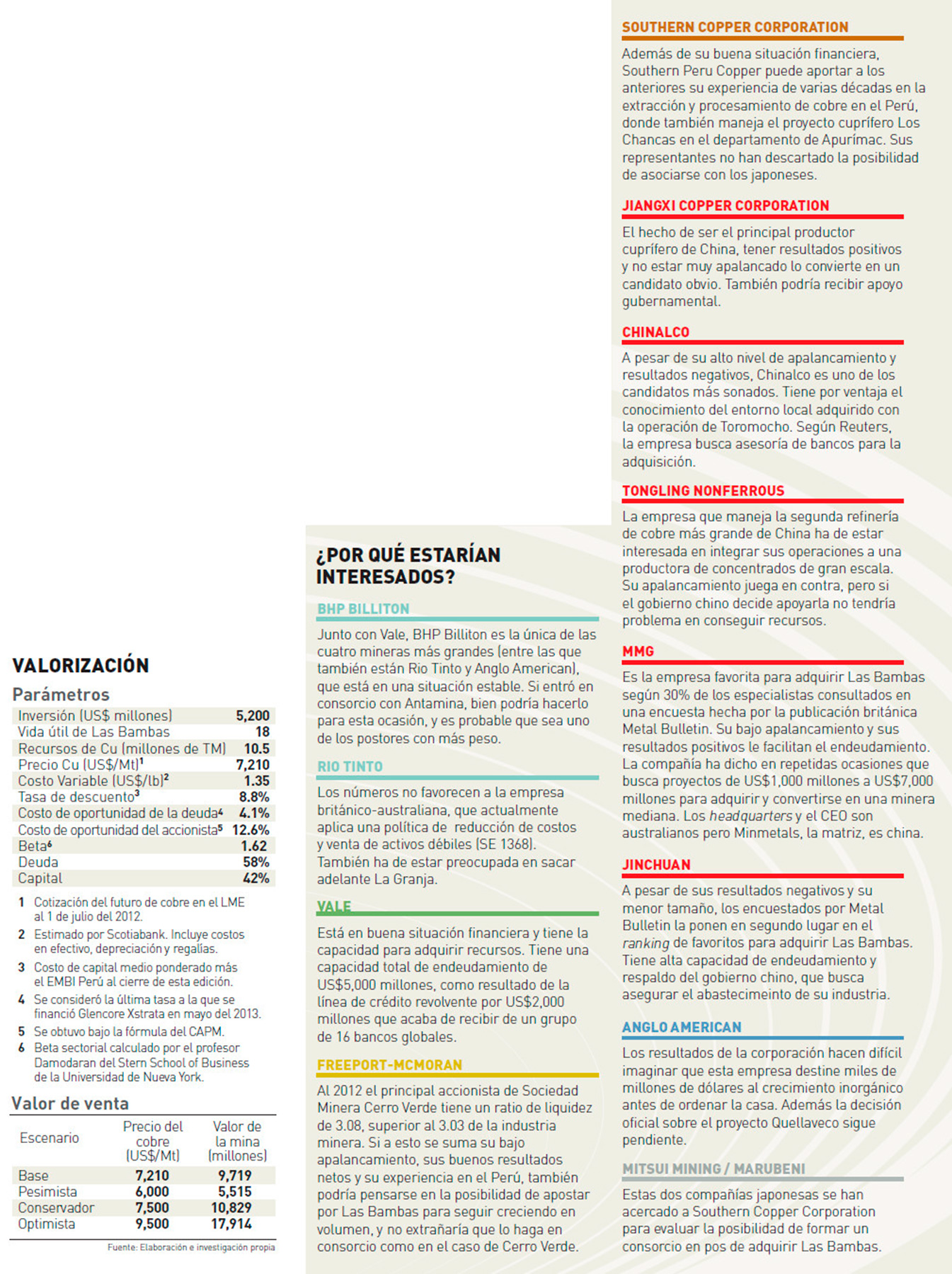

Se trata de un proyecto de miles de millones de dólares, ¿pero cuánto se podría pagar realmente por su adquisición? Para determinar el posible valor de venta de Las Bambas, SE calculó el valor presente del flujo de caja que generaría la mina durante toda su vida útil, a partir de información pública disponible (ver tabla Valorización). Se asumió que no habría una degradación en la ley de cobre de la mina, se tomó la cotización del futuro de cobre en la London Metals Exchange y se consideró el costo de producción de US$1.35 por libra estimado por Scotiabank. Sin embargo, este costo podría ser ligeramente superior para el nuevo dueño, según Patricia Mohr, vicepresidente y economics and commodity market specialist de Scotiabank.

Para descontar el flujo de caja se utilizó la tasa de 8.8% que se obtuvo a partir de la suma del costo de capital medio ponderado y una prima por riesgo país.

El escenario base descrito arrojó que el posible valor de venta de Las Bambas sería de US$9,709 millones, aunque éste podría oscilar entre US$5,515 millones y US$17,914 millones dependiendo del precio de cobre.

El valor de venta calculado por SE está dentro del rango que la consultora estadounidense Bernstein Research estimó para la mina: entre US$4,634 millones y US$8,521 millones. Según la consultora es difícil encontrar proyectos comparables para aplicar un ratio de precio por unidad de mineral en reservas, pero dos transacciones recientes (2011) que pueden tomarse como referencia son la venta de Anglo American Sur (Chile) y Pinto Valley (Arizona).

En el primero de los dos, Anglo American valorizó el 24.5% de las acciones a US$5,390 millones para venderlas a Mitsubishi Corporation, lo que equivale a pagar US$589 por TM de cobre explotable (el proyecto tiene un total de 12.96 millones de TM de cobre). En el caso de Pinto Valley, el valor por tonelada no está definido del todo: BHP estimó que el proyecto tenía 300,000 TM de reservas, por lo que lo vendió a US$2,191 por TM, mientras que Capstone consideró que había otras 300,000 TM provenientes de recursos medidos e indicados y pagó sólo US$1,083 por TM. Capstone pagó US$650 millones a BHP Billiton.

Sospechosos (no tan) comunes

Según sus informes, Xstrata ya ha comprometido más de la mitad de los US$5,200 millones del gasto de capital presupuestado, de manera que podría pensarse en US$2,500 millones como un piso para recuperar la inversión –aunque este capital se levantó en el 2010 aprovechando las tasas bajas del mercado–. Lo cierto es que Las Bambas es una opción muy atractiva por sus bajos costos de operación y su alta ley, y por estar cerca del inicio de sus operaciones (la construcción tiene 30% de avance y se espera que todo esté operativo antes del final del 2014). Además Las Bambas solamente es comparable con algunos otros greenfields de cobre: Oyu Tolgoi (proyecto operado indirectamente por Rio Tinto a través de su subsidiaria Turquoise Hill Resources en Mongolia con 18.6 millones de TM de cobre con una inversión de US$6,200 millones presupuestados), Cerro Casale (mina chilena cuyo 75% pertenece a Barrick con US$6,000 millones de inversión presupuestados), y Frieda River y Tampakan. Así, adquirir Las Bambas no será cosa de todos los días. El precio estimado por SE sugiere que no serán muchos los inversionistas capaces de comprarla, menos aún en tiempos como los que hoy se viven en la minería, de precios bajos y costos altos (SE 1374).

Por esta razón, no sorprendería la figura de un consorcio, como ya ha ocurrido en Cerro Verde y Antamina. De hecho representantes de las empresas japonesas Mitsui y Marubeni se han acercado a Southern Copper Corporation para evaluar postular en consorcio a la compra de Las Bambas. Al ser consultado al respecto, Raúl Jacob, vicepresidente global de finanzas de la minera de origen mexicano, dejó en claro que a pesar de priorizar el crecimiento orgánico, Southern podría evaluar la compra de una compañía “cuando se da la oportunidad de encontrarla barata”.

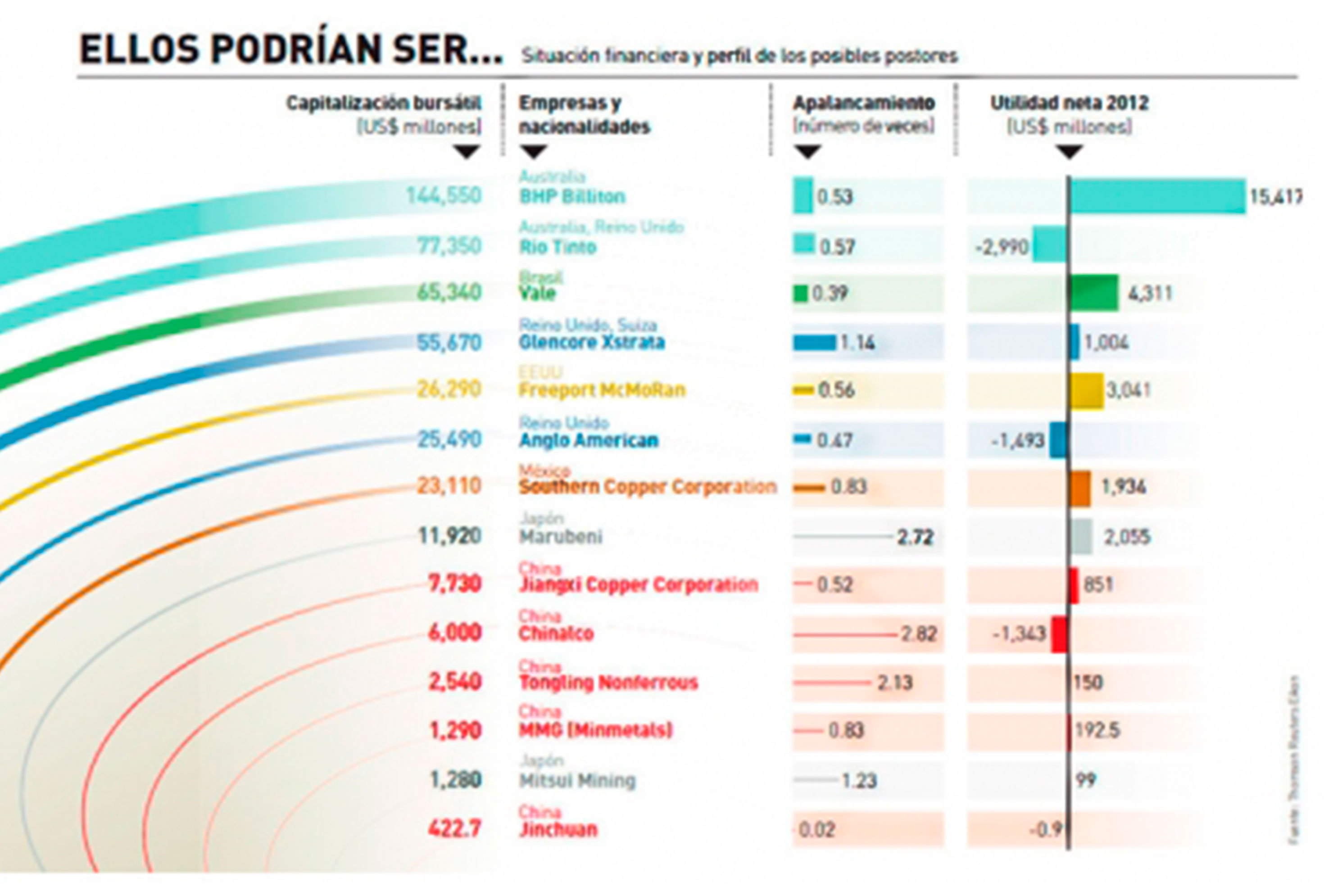

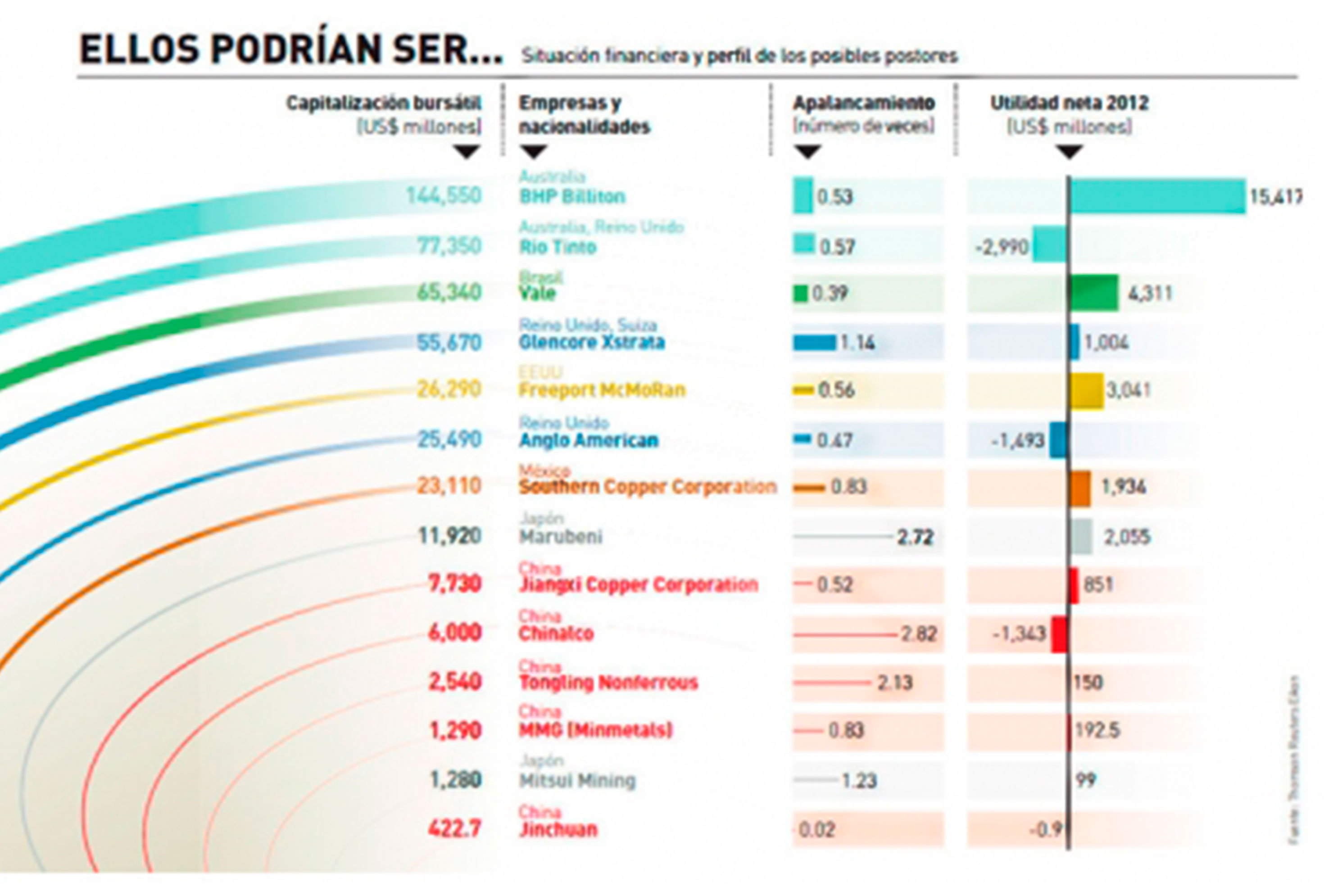

En la figura de un consorcio podría también encajar la presencia de un inversionista chino para lograr una rápida aprobación de Mofcom. El nombre que suena más fuerte entre los presuntos postores (ver cuadro Ellos podrían ser) es el de Chinalco, que en el Perú opera el proyecto cuprífero Toromocho (Junín). Según pudo saber SE, en presentaciones internas de la empresa ya se habla de “el día en que tengamos Las Bambas” como un hecho. El requerimiento de la aprobación china también ha llevado a que se hable de la polimetálica MMG (de la china Minmetals) y de Jiangxi Copper Corporation. Estas tres empresas cuentan con la ventaja de tener el apoyo del Estado chino y su billetera, que podría elegir a cuál de ellas –entre muchas otras en las que tiene participación– apoya para entrar a Las Bambas.

De los gigantes tradicionales, solamente BHP Billiton atraviesa por una situación financiera sana, aunque se ha puesto en duda si continuará con su política de crecimiento inorgánico (SE 1361). En cuanto a Anglo American y Rio Tinto, si se tiene en cuenta que su situación financiera es complicada y están atravesando por fuertes ajustes, resulta difícil pensar en una compra a menos que un bajo apalancamiento o una oportunidad de endeudamiento les permita salir a la búsqueda de un activo con reservas probadas y de alta ley (el 0.6% en cobre de Las Bambas –a la par con Toquepala, Cuajone y Cerro Verde– es bastante superior, por ejemplo, al del resto de minas comparables en el portafolio de Xstrata).

También es probable imaginar que los inversionistas extranjeros busquen un socio local para aprovechar su conocimiento del medio (empresas como Buenaventura, la ya mencionada Southern, Minsur podrían recibir propuestas, entre otras).

Por último, podría aparecer algún comprador sorpresivo. Esta revista analizó la especulación sobre el presunto interés de Mick Davis, ex CEO de Xstrata, de asociarse con otros inversionistas para comprar Las Bambas, con fondos levantados por Goldman Sachs (SE 1375). Así, el abanico de posibilidades puede abrirse a fondos de inversión, los que encajarían bien en un consorcio.

Esto quedará

Quien adquiera el proyecto deberá asumir que los buenos retornos obtenidos de una alta ley y costos de operación bajos serán contrarrestados por la continuidad de una fuerte inversión social. Al 2011 el capital del Fondo Social Las Bambas, destinado a proyectos de educación, infraestructura y salud, ascendía a US$63 millones. Además la empresa ha destinado US$29 millones adicionales en otras inversiones sociales, según sus informes. Por último, este año se habrá concluido la construcción del pueblo Nueva Fuerabamba, donde 441 familias serán recolocadas.

Si se tiene en cuenta el cambio de esquema en la canalización de recursos de las mineras por parte del Estado luego del paso del Fondo de Solidaridad con el Pueblo (SE 1359), conocido como aporte voluntario, el nuevo operador deberá asumir el riesgo de enfrentar los pedidos de las comunidades en añadidura al impuesto extraordinario a la minería. Sin embargo, Las Bambas tiene la ventaja de que la población cercana al proyecto parecería sentirse identificada con él como objeto de desarrollo.

Según Miguel Cardozo, presidente de Alturas Minerals, hasta ahora se han visto conflictos de baja intensidad en la franja de Apurímac (zona intensiva en minería donde su empresa maneja los proyectos Chapi Chapi y Sombrero) basados en acusaciones ambientales poco sustentadas. “Tengo la impresión de que hay un manejo adecuado de las relaciones comunitarias por parte de Xstrata y del gobierno”, opina.

Por otro lado, cabe preguntarse qué implicancias tendrá para la operación de lo que fue Xstrata, para muchos visto como un sistema de minas que incluye Tintaya, Antapaccay y Las Bambas. Cardozo considera que en realidad no hay mayores sinergias entre estos proyectos debido a la distancia entre ambos, de manera que no cabría la posibilidad, por ejemplo, de compartir una misma planta concentradora. Eso sí, destaca que el comprador tiene la opción de adquirir proyectos de mineras junior cercanos cuando entren en producción y generar sinergias, entre los que destaca el caso de Haquira, de la canadiense First Qantum.

Por el resto, todo parece estable. Xstrata tiene el compromiso de poner Las Bambas en operación en el segundo semestre del próximo año según el contrato de licitación firmado con ProInversión. La construcción tiene un avance de 30% y la empresa afirma que todo va por buen camino. En ProInversión afirman no haber recibido ningún tipo de solicitud ni comentario en torno a la eventual solicitud de una prórroga, que evidentemente debería estar debidamente justificada e indemnizada.

El plazo máximo otorgado por Mofcom para anunciar la venta es setiembre del 2014, de manera que aún parece haber tiempo para buscar al comprador –o consorcio de compradores– con mayor disposición a pagar.

Publicado por Semana Económica, 6 de julio del 2013