De medicamentos, farmacias y controles

A raíz de la compra de Química Suiza, dueña de Mifarma, por parte de InRetail, (Intercorp), dueño de la cadena de farmacias Inkafarma, en los últimos días hemos desenterrado todas nuestras pulsiones controlistas, que solo producen resultados contraproducentes y que ya hemos experimentado en carne propia.

- El congresista Velásquez Quesquén, del Apra, plantea regular los precios de los medicamentos.

- El presidente de la Comisión de Defensa del Consumidor, Miguel Castro, anuncia que se priorizará la dación de una ley de control previo de fusiones.

- Walter Gutiérrez, Defensor del Pueblo, propone la creación de una agencia estatal de supervisión de los precios de las medicinas, la creación de un fondo que pueda competir con el conglomerado de farmacias, y que se vea la posibilidad de regular precios.

- El presidente de Indecopi, Ivo Gagliuffi, dijo que la institución no se opone a la dación de una ley de control previo de fusiones.

- El congresista oficialista, Gilbert Violeta, anunció que prepara un proyecto para para crear una autoridad única de alimentos procesados y medicinas.

- Rosa Bartra afirmó que “el gran grupo (Inkafarma/Mifarma) quiere asfixiar a las [farmacias] independientes.

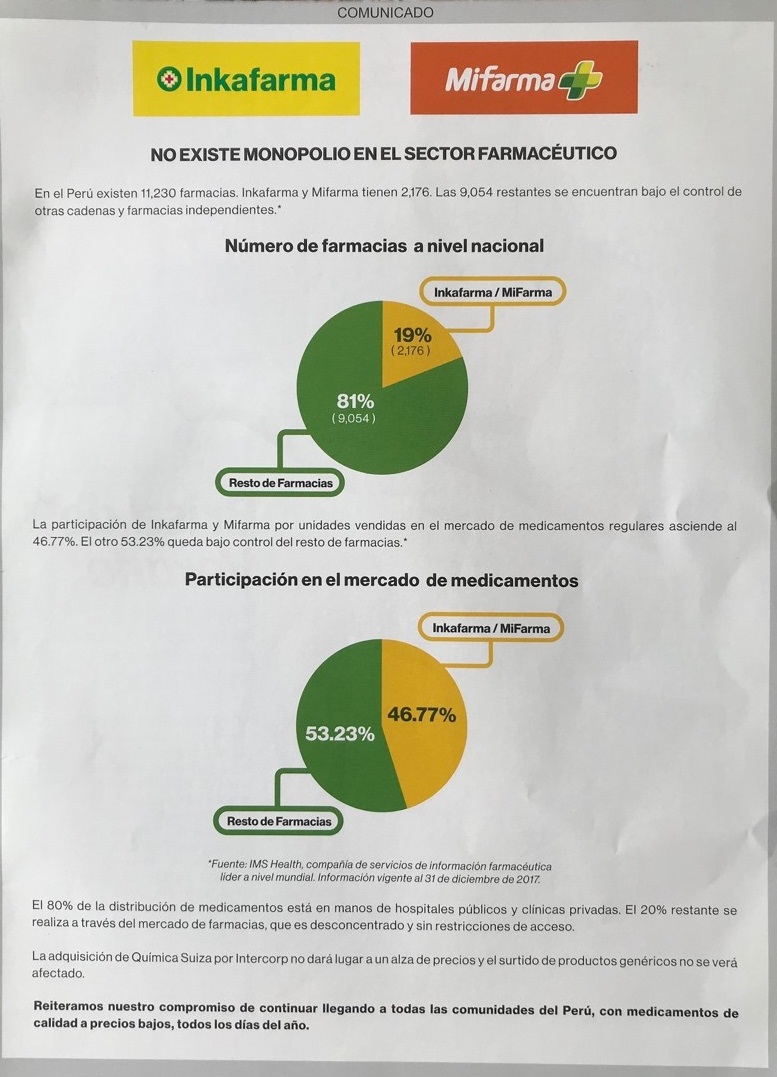

- La revista Semana Económica hizo una publicación sensacionalista: “InRetail controla cerca del 95% de las cadenas de farmacias”. El número correcto es 82% y este dato no permite evaluar el impacto de la operación.

- Jorge Chavez, Presidente de Maximixe: “Que me vengan a decir que introducir el control previo de funciones atenta contra el libre mercado es ignorancia. Es precisamente al revés.”

- Alejandro Indacochea, profesor de Centrum, declaró en RPP (sin sustento) que los precios de las medicinas en el Perú son los más altos del mundo.

Tratemos de analizar el tema con algo de perspectiva. Estamos hablando del consumo de medicinas, un tema muy sensible para cualquier país, y con mayor razón para el Perú, donde una buena parte de nuestra población no tiene aún acceso a los servicios de salud, ni a seguros médicos. Veamos:

- El 17% de los peruanos no tiene acceso a ningún tipo de seguro.

- El 31% de la población accede a sus tratamientos vía farmacias.

- El 80% de los medicamentos se distribuye en hospitales públicos y clínicas privadas.

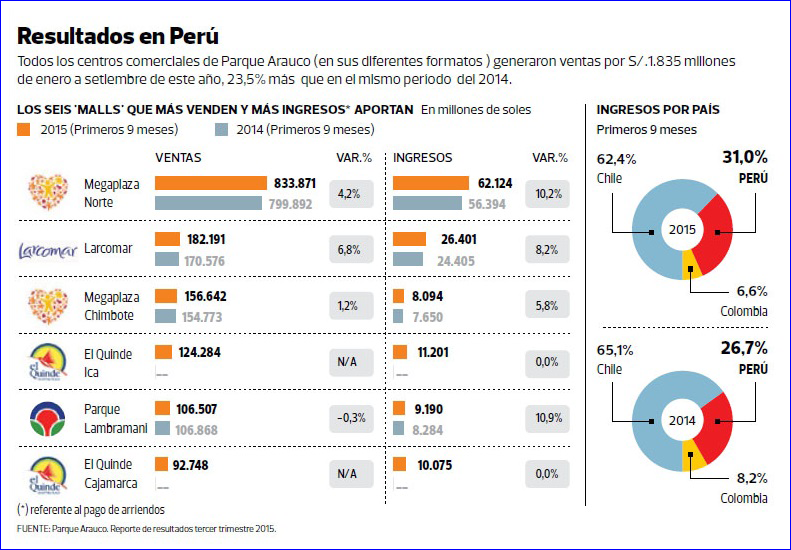

- El conglomerado Inkafarma/Mifarma controlará el 19% (2,176) de las farmacias.

- De la venta de medicamentos en farmacias, el mismo conglomerado controlará el 46.77% en unidades y el 52% en valores monetarios.

Fuente: LAMPADIA

Una primera conclusión de los datos indicados, es que la gran mayoría de la población, especialmente los más pobres, no dependen de la oferta de las farmacias para sus atenciones de salud.

Pero, en lo referido a las medicinas, siempre hemos caído en situaciones que llegan hasta la manipulación y la mentira. Recordemos:

Cuando el Perú estaba negociando el TLC con EEUU, había gran temor sobre la eventual incidencia del tratado en el precio de los medicamentos. Al respecto, el gobierno había encargado un estudio detallado a Apoyo Consultoría. Los resultados se demoraron en salir y finalmente se presentaron en El Comercio, pero por la demora, se hizo en un sábado.

Como en el diario no hubo quién supervisara la consistencia del titular con el contenido del estudio, El Comercio tituló: ‘Medicinas duplicarán su precio con el TLC, según Apoyo Consultoría’. Siendo que el estudio mostraba que el impacto sería muy menor y que solo el 1% de los medicamentos podría duplicar su precio.

Antes de lanzarse a la piscina con afirmaciones tremendistas, habría que hacer las preguntas correctas, como explicó hace pocos días el especialista en regulación de mercados, Alfredo Bullard, en un programa matutino de RPP.

Bullard enfatizó que la pregunta adecuada era si la operación alteraría o no las condiciones de competencia en el mercado. En su opinión, en este caso no veía que se diera una situación que afecte al consumidor. Dijo:

- No hay barreras de entrada. Es relativamente sencillo instalar una nueva farmacia.

- Los ‘switching costs’. La facilidad para comprar en otra farmacia es muy alta, ya que están muy cerca unas de otras.

- Fijar precios predatorios (bajar los precios para afectar a los competidores) sería muy costoso, pues después de la supuesta reducción predatoria de precios, habría que subirlos para la inversión; algo difícil de lograr, dada la inexistencia de barreras de entrada.

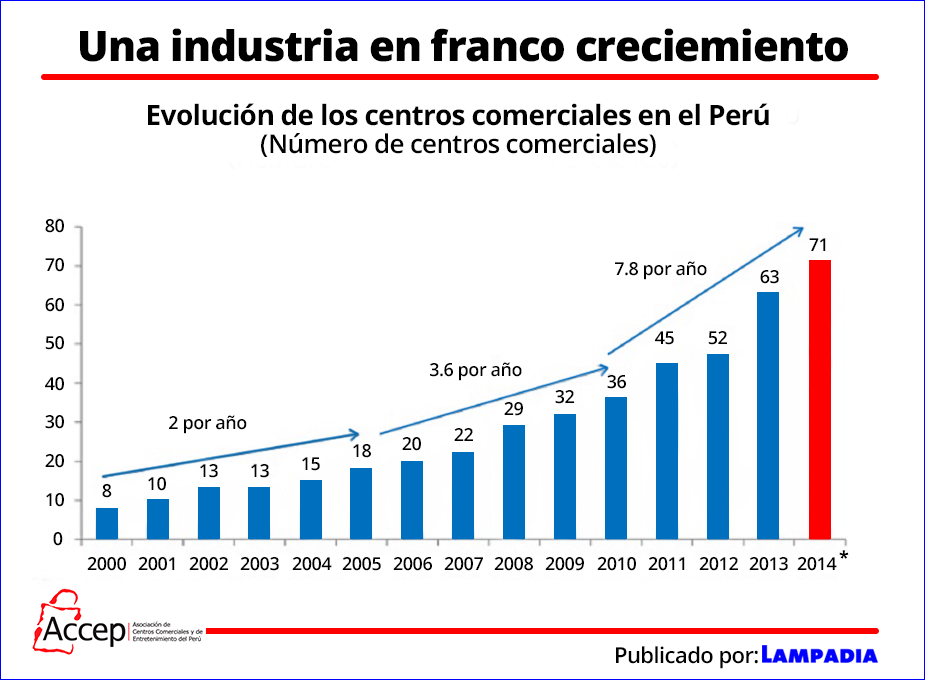

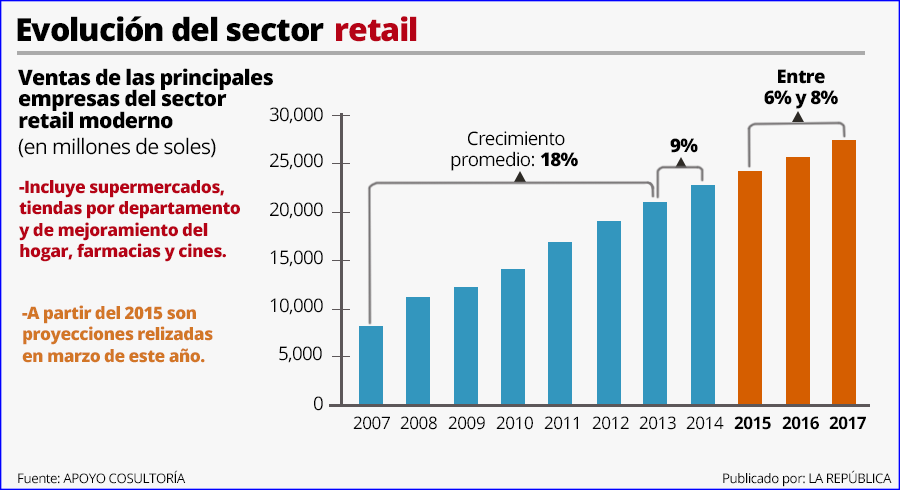

- En los últimos años creció el número de farmacias de cadenas e independientes.

En cuanto al control previo de fusiones, Bullard comentó que los múltiples estudios técnicos al respecto, en varios países donde se aplican dichos controles, no demostraban que se mejoraran las condiciones de competencia. Y sobre la posibilidad de regular precios, indicó que sería anti constitucional, pues el Estado solo puede regular los precios de los servicios públicos.

Recordemos, además, que muchas veces la regulación de precios termina creando escasez y aumento de los precios.

Compartirmos también algunos otros datos que pueden servirnos para formar un juicio de valor al respecto de la formación del conglomerado de farmacias:

- Entre el 2006 y 2016, el número de farmacias de las cadenas pasó de 616 a 2,429; y las independientes, de 6,372 a 8,985.

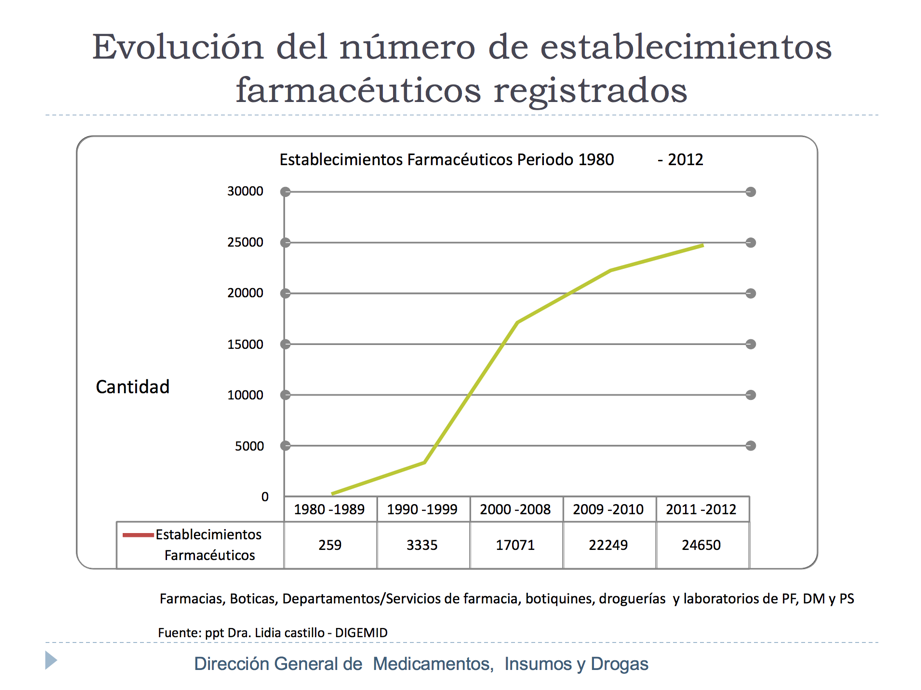

- En un plazo de análisis más largo, el siguiente cuadro muestra el crecimiento de establecimientos, desde el año 1980.

Lo importante es promover análisis sobre cómo dar un salto cualitativo de las condiciones de salud en el Perú. Por ejemplo, en Lampadia hemos destacado el éxito de las APP de Essalud con los hospitales de ‘bata blanca’, pero el gobierno no muestra sus beneficios, y las mafias de médicos y enfermeras de Essalud se oponen a su desarrollo.

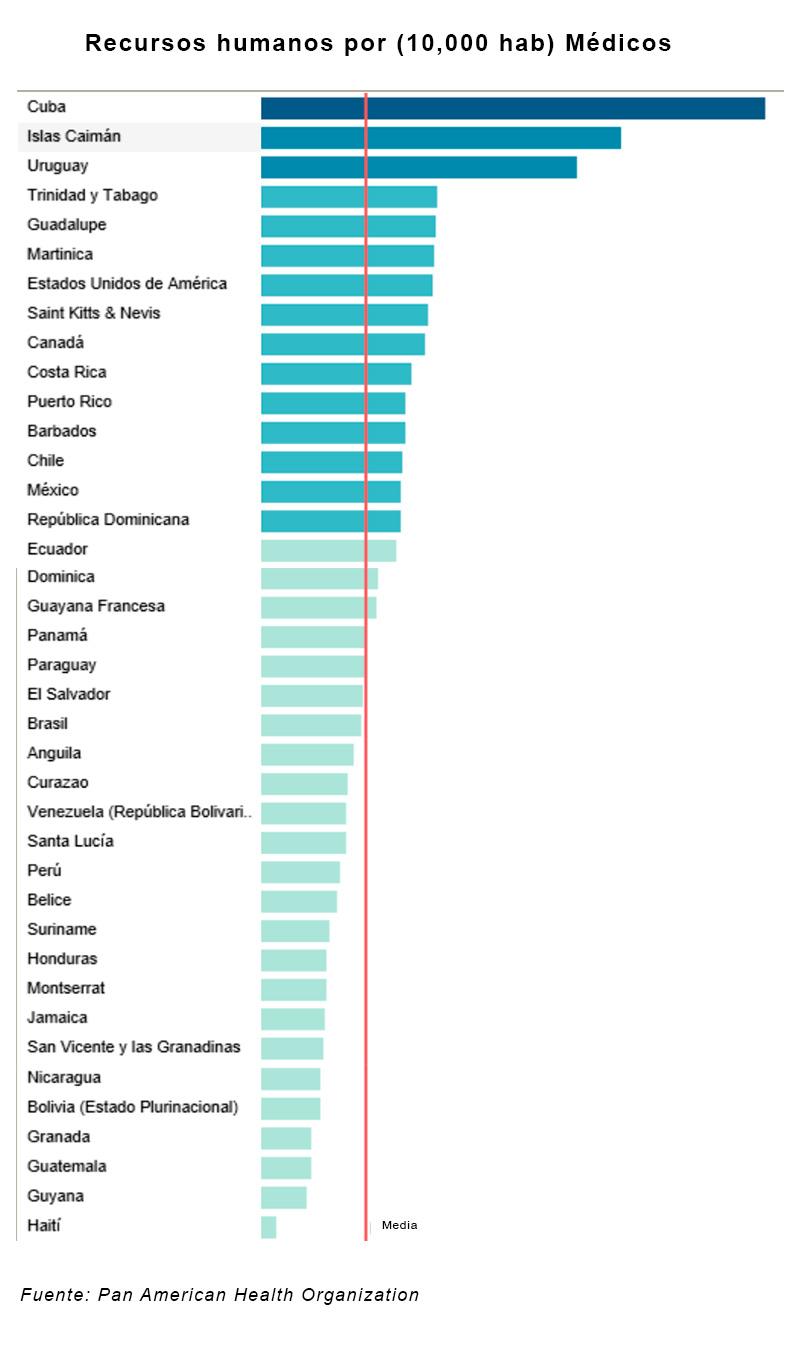

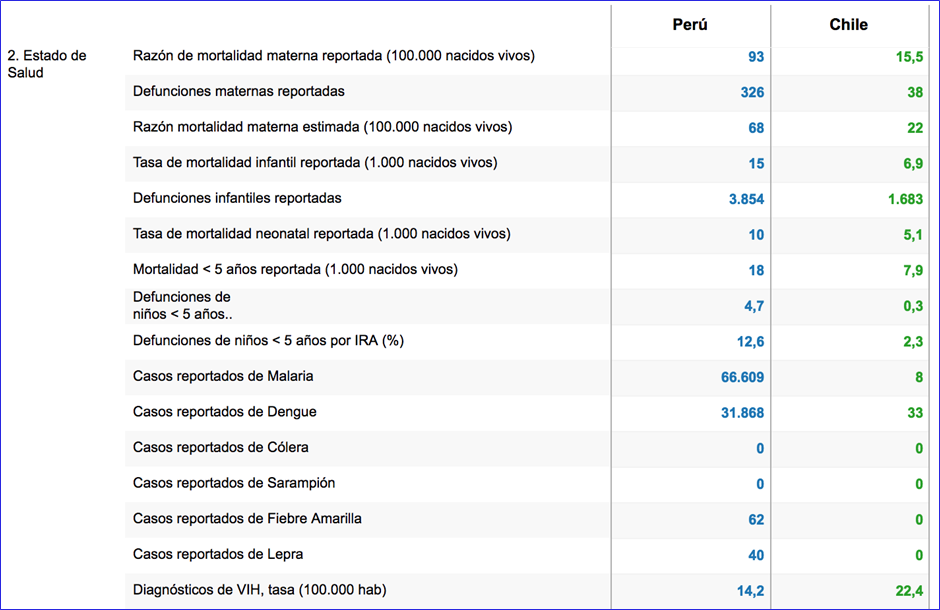

Como ejemplo de la calidad de salud en el país, veamos en los siguientes cuadros, el número de médicos por cada 10,000 habitantes en el Perú, versus América Latina; y una comparación de diversos indicadores versus Chile.

Lampadia