Por qué las preocupaciones sobre China tienen sentido

Comentario de Lampadia:

Martin Wolf está de regreso con nosotros después de sus vacaciones y vuelve a ilustrarnos con su proverbial lucidez. El ajuste de la economía china está afectando, y lo seguirá haciendo, a la economía global. Sin embargo la fijación con su ritmo de crecimiento, desde el punto de vista peruano, es exagerada, ya que el eventual 7% de crecimiento de China equivale a 3.2 veces el PBI peruano y, por lo tanto, podemos tener ajustes de precio, pero difícilmente de demanda. Ver artículo de Wolf:

Por Martin Wolf, publicado en el Financial Times el 25 de agosto de 2015

Traducido por Lampadia

La interrogante es sobre como se cambia a una economía liderada por el consumo.

No soy ni lo suficientemente inteligente como para entender el comportamiento del “Sr. Mercado” (el maníaco-depresivo soñado por el gurú de la inversión, Benjamin Graham) ni tan increíblemente ingenuo como para creer que sí lo entiendo. Pero hay que admitir que, sin duda, él está pasando por una fase depresiva. Detrás de todo esto parecen estar las preocupaciones sobre China. ¿Tiene razón de estar nervioso el “Sr. Mercado”?. En corto, sí.

Hay que saber distinguir entre por qué vale la pena preocuparse y por qué no. La caída del mercado de valores de China se encuentra en la segunda categoría. De lo que sí vale la pena preocuparse es de la magnitud de la tarea que confrontan las autoridades chinas por su aparente incapacidad para lidiar adecuadamente con la ruptura de una simple burbuja bursátil.

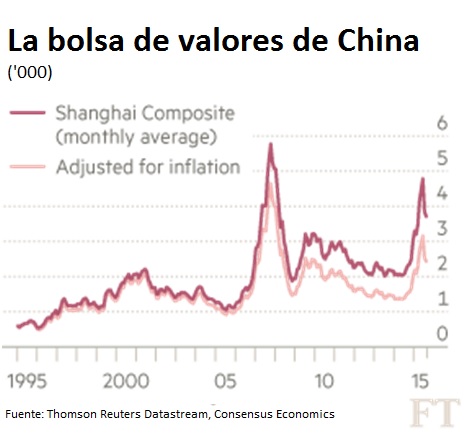

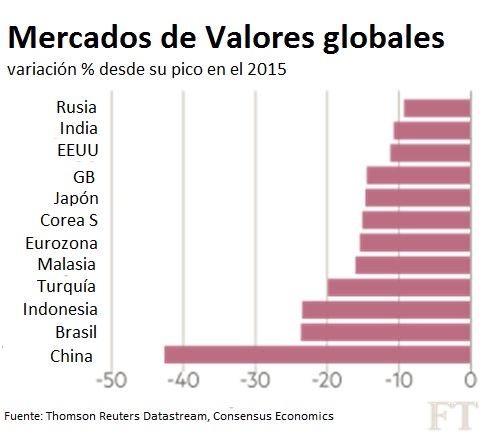

Los mercados de valores de hecho se han estado corrigiendo, con el mercado de China a la cabeza. Entre su punto máximo en junio y el martes (25/8), el índice de Shanghái cayó un 43 por ciento. Sin embargo, el mercado de valores de China sigue estando un 50 por ciento más alto que a principios de 2014. La implosión de la segunda burbuja bursátil china en una década todavía parece inacabada. (Ver gráficos más abajo).

El mercado chino no es un mercado normal. Incluso más que en la mayoría de los mercados, se trata de un casino en el que cada jugador espera encontrar un “ingenuo mayor” en quién descargar las “fichas costosas” antes de que sea demasiado tarde. Un mercado como éste está destinado a ser extremadamente volátil. Pero sus caprichos debieran revelar poco acerca de la economía china en general.

Sin embargo, los acontecimientos en el mercado chino tienen un más amplio significado observable en dos maneras relacionadas. Una es que las autoridades chinas decidieron arriesgar sustanciales recursos e incluso su autoridad política en su esfuerzo (fracasado, como era de esperarse) para detener el colapso de la burbuja. La otra es que deben haber sido impulsados por la preocupación acerca de la economía. Si ellos están lo suficientemente preocupados como para apostar por tan leve esperanza, nosotros también debiéramos preocuparnos.

Tampoco se trata de la única manera en la que el comportamiento de las autoridades chinas es motivo de preocupación. La otra fue la decisión de devaluar el Renminbi el 11 de agosto. En sí, esto también es un evento sin importancia, representando una devaluación acumulada frente al dólar estadounidense de apenas 2.8 por ciento hasta el momento. Pero tiene implicancias significativas.

Las autoridades chinas quieren espacio para recortar las tasas de interés, como ocurrió el martes. Una vez más, este hecho subraya su preocupación acerca de la solidez de la economía. Otra posible consecuencia es que Beijing pudiera estar buscando una reactivación del crecimiento impulsado por exportaciones. Me parece difícil de creer, ya que las consecuencias globales serían devastadoras. Pero al menos es razonable preocuparse por esta desestabilizadora posibilidad. Una última implicancia posible es que las autoridades chinas se estén preparando para tolerar la fuga de capitales. Si es así, EEUU caería en su propia trampa. Washington ha tratado de lograr la liberalización de las cuentas de capital chinas. Tendría entonces que tolerar una desestabilizadora consecuencia a corto plazo: un debilitamiento del Renminbi.

Los recientes acontecimientos deben considerarse dentro del contexto de una preocupación mayor. La cuestión es si las autoridades chinas pueden obtener y asegurar el desplazamiento de una economía liderada por la inversión [y las exportaciones] a una dirigida por el consumo, a la vez que mantienen la demanda agregada. Si pueden hacerlo, la economía también mantendrá un crecimiento de entre 6 y 7 por ciento. Si no, existe la amenaza de inestabilidad económica y política.

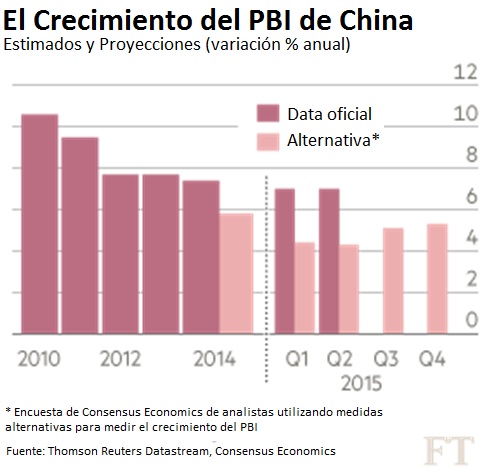

La economía de China ya se ha ralentizado. El hablar de una “nueva normalidad” reconoce esta realidad. Pero Consensus Economics ha obtenido pronósticos de crecimiento alternativos. La media de estos nuevos pronósticos muestra un crecimiento de sólo 5.3 por ciento durante el año hasta el cuarto trimestre de 2015. (Ver gráfico líneas arriba).

Supongamos que algo como esto fuera cierto. Según las cifras oficiales, la inversión fija bruta fue del 44% del PBI en 2014. Es probable que las cifras de inversión sean más correctas que las del PBI. Pero ¿tiene sentido económico que una economía invierta el 44% del PBI y solo crezca un 5%? No. Estos datos sugieren rendimientos marginales ultra bajos, si no negativos. Si éste es el caso, la inversión pudiera caer pronunciadamente. Eso puede no reducir el crecimiento potencial, siempre y cuando se elimine primero la inversión ineficiente. Pero pudiera ocasionar un colapso de la demanda. Todo lo que las autoridades chinas han hecho hasta ahora sugiere que están preocupados justamente por ello.

Esta intranquilidad acerca de una deficiente demanda agregada no es nueva; ha sido una gran preocupación desde que ocurrió la crisis financiera en occidente, la cual devastó la demanda de las exportaciones chinas. Ésta es la razón por la que China se embarcó en un auge propio de inversión impulsado por crédito. Sorprendentemente (y preocupantemente), la proporción de la inversión en el PBI aumentó a la misma vez que el crecimiento del producto potencial decayó. Ésa no era una combinación sostenible a largo plazo.

Esto deja a las autoridades chinas con tres enormes dolores de cabeza económicos. El primero es enmendar la herencia de excesos financieros pasados a la vez que evitan una crisis financiera. El segundo es transformar la economía, para que sea más dependiente del consumo privado y público y menos dependiente de los extraordinariamente altos niveles de inversión. El tercero es lograr todo esto, mientras se mantiene un crecimiento dinámico de la demanda agregada.

Los recientes acontecimientos son importantes porque sugieren que las autoridades chinas aún no han descifrado la manera de tener éxito en esta triple combinación. Peor aún, los recursos que han utilizado durante los últimos siete años han empeorado la situación. Tal vez el “señor Mercado” ha comprendido cuán difícil va a ser y, por lo tanto, cuán desestabilizadoras son realmente algunas de las opciones que los chinos pudieran elegir. Éstas incluyen devaluación, tasas de interés ultra bajas e incluso la flexibilización cuantitativa. Si éste es el caso, la conmoción del mercado pudiera no ser una necedad. El exceso de ahorro global puede empeorar y eso afectaría a todo el mundo. L