¿Crisis en Italia?

Esta semana, el Fondo Monetario Internacional (FMI) ha puesto en la mira a la economía italiana. Ha revisado a la baja sus pronósticos de crecimiento, a menos del 1% este año y en torno al 1% en 2017, frente a la previsión de un crecimiento del 1.1% este año y del 1.3% en 2017. El llamado ‘Brexit’ (la salida del Reino Unido de la UE) ha complicado la ya frágil situación de la banca italiana y se teme que esto se pueda generar en el corto plazo una nueva crisis en la Eurozona, con posibles contagios a las economías española y portuguesa.

Según el organismo financiero, podría tomar otras dos décadas antes de que Italia pueda terminar de salir de los efectos de la crisis financiera global del 2008/9. En su último informe, el FMI advierte que “los riesgos están inclinados a la baja, incluyendo la volatilidad de los mercados financieros, una oleada de refugiados y los vientos contrarios de la ralentización del comercio mundial.”

El informe también dice que, durante este período de lenta recuperación, es probable que el país crezca relativamente menos en comparación con otros países de la eurozona, mientras que sus bancos siguen siendo vulnerables a factores económicos externos.

Según un artículo de The Economist, titulado ‘The Italian Job’, publicado el 9 de julio, la situación en Italia podría ser potencialmente más peligrosa que el Brexit:

“Italia es la cuarta economía más grande de Europa y una de las más débiles. La deuda pública se sitúa en 135 por ciento del PBI y la tasa de empleo entre los adultos es la más baja de los países de la UE, excepto Grecia. La economía ha estado moribunda durante años, sofocada por una excesiva regulación y una productividad débil. En medio del estancamiento y la deflación, los bancos de Italia están en profundos problemas, abrumados por unos 400,000 millones de dólares en préstamos incobrables, el equivalente de una quinta parte del PBI. En conjunto, la banca se ha preparado solo para el 45% de esa cantidad. En el mejor de los casos, los débiles bancos de Italia estrangularán el crecimiento del país. En el peor, algunos irán a la quiebra.

Lógicamente, los inversionistas han huido. Las acciones de los bancos más grandes de Italia han caído en hasta en 50% desde abril, una salida de capitales que se ha intensificado desde la votación del Brexit. La mayor preocupación inmediata es la solvencia del Monte dei Paschi di Siena, el banco más antiguo del mundo. Varios intentos por limpiarlo han fracasado: ahora vale solo una décima parte de su valor nominal, y bien pudiera no pasar una prueba de estrés del Banco Central Europeo a fines de este mes.

Su mero tamaño vuelve peligroso al lío bancario de Italia. Sin embargo, también es un ejemplo de los males más grandes de la zona del euro: la tensión entre las reglas elaboradas en Bruselas y las exigencias de la política nacional, y el conflicto entre acreedores y deudores. Ambos son consecuencia de reformas financieras mal concebidas. Mal manejada, la situación italiana podría ser la ruina de la eurozona.”

Pese a todo, el ministro de Economía italiano, Pier Carlo Padoan, se muestra optimista sobre el futuro de la economía italiana. “Estamos en un periodo de volatilidad y el Brexit ha aumentado esta volatilidad”, aseguró durante una conferencia. Sin embargo, “en esta situación tenemos que mirar a largo plazo. Continúo siendo optimista sobre los fundamentos de la economía real”, añadió. Menos optimistas se mostraron los eurodiputados del Movimiento 5 Estrellas, que, desde la oposición, denuncian que la situación del Montei dei Paschi di Siena es “una bomba de relojería”.

Italia cuenta con una bajísima productividad, tiene una larga historia de no cumplir con las metas de crecimiento y, por lo general, ha venido teniendo un rendimiento inferior a la mayoría de países europeos en los últimos años. Ahora, sin embargo, se le suma un gran problema más: una crisis bancaria sistémica.

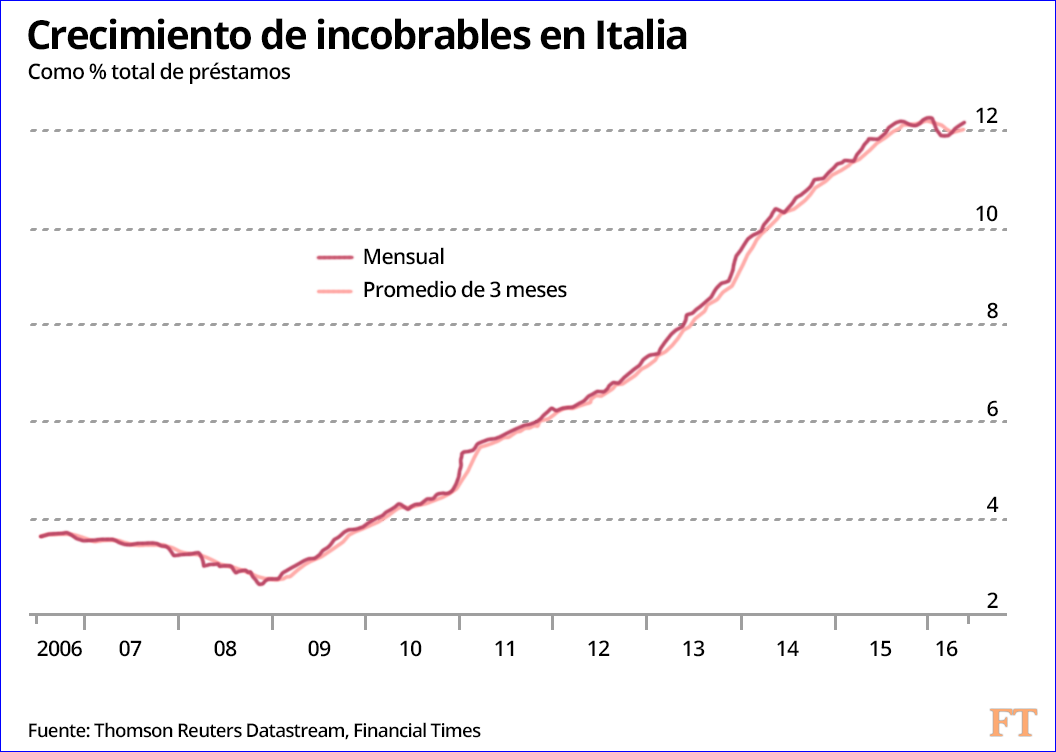

Después de la crisis financiera del 2008/9, los bancos italianos incrementaros sus deudas incobrables en mayor proporción que lo de otros países, principalmente porque las empresas y los hogares tuvieron dificultades para pagar sus préstamos.

Ahora, el sector financiero del país está plagado de un exceso de préstamos incobrables, tanto así que el gobierno se ha visto forzado a crear un fondo de rescate llamado Atalante Fund, diseñado para comprar las malas acreencias e invertir en sus acciones, con la esperanza de que los bancos no disminuyan el crédito a la economía y estimulen el crecimiento.

El caso más preocupante, es el del banco más antiguo del mundo (y ahora el más débil de Italia), Monte dei Paschi di Siena. Más de un tercio de todos sus préstamos son improductivos (non-performing loans). Las acciones de Monte dei Paschi bajaron a 0.30 euros, frente a los 90 euros de hace 10 años. Hay rumores sobre un plan del Gobierno de Renzi para reducir el elevado volumen de préstamos improductivos presentes en los balances de la banca italiana a través de la inyección de 40,000 millones de euros.

Monte dei Paschi informó el lunes de esta semana que el Banco Central Europeo (BCE) le había instado a reducir en aproximadamente un 30% su volumen bruto de préstamos dudosos en el horizonte de 2018, hasta 32,600 millones de euros de los 46,900 millones actuales, lo que provocó que sus acciones perdiesen un 14% adicional de su valor durante la sesión de inicio de la semana.

Mejorar las perspectivas de los bancos italianos es crucial para la recuperación económica. Sin embargo, esto no será fácil. Como afirma The Economist, las reglas de la zona euro son muy rígidas y no permiten la flexibilidad necesaria para un rescate mediante una inyección de dinero gubernamental:

“Italia necesita urgentemente una grande y audaz limpieza bancaria. Como el capital privado está huyendo y un fondo de rescate con respaldo de los bancos está en gran medida agotado, se requerirá una inyección de dinero gubernamental. El problema es que políticamente esto es casi imposible. Las nuevas reglas de la zona del euro dicen que los bancos no pueden ser rescatados por el Estado a menos que sus tenedores de bonos acepten las pérdidas primero. El principio de que los acreedores los “rescaten internamente” en vez de endilgar la cuenta a los contribuyentes es buena, y en la mayoría de los países los bonos bancarios están en manos de grandes inversionistas institucionales, quienes conocen los riesgos y pueden permitirse la pérdida. Pero, en Italia, gracias en parte a una peculiaridad del código fiscal, unos 220,000 millones de dólares en bonos bancarios están en manos de inversionistas minoristas. Cuando unos cuantos bancos pequeños fueron rescatados según las nuevas reglas en noviembre, un tenedor de bonos minorista se suicidó. Causó una tormenta política. Obligar a los italianos comunes a asumir las pérdidas de nuevo dañaría significativamente al primer ministro Matteo Renzi, haciendo añicos su esperanza de ganar un referendo sobre la reforma constitucional en el otoño. Renzi quiere que las reglas se apliquen flexiblemente.”

Esperamos que esta sea una oportunidad para que Italia por fin resuelva su recurrente problema con las deudas incobrables, pero especialmente para que la Unión Europea haga las reformas necesarias para que sus miembros tengan perspectivas más auspiciosas.

Por otro lado, es importante entender que ante una crisis bancaria sistémica, el mayor riesgo es la desaparición del crédito en la economía, con lo que los grandes perjudicados son los ciudadanos comunes y corrientes y las empresas del llamado sector real (no financiero). Este proceso puede implicar, en apariencia, que se apoye a los bancos. Sin embargo, ese apoyo tendría que ser temporal, con restricciones muy duras a los accionistas y a las gerencias, así como el detonante de reformas efectivas que disminuyan efectivamente el riesgo de crisis sistémicas.

Lampadia