Estado y capitalismo poco inclusivos impiden dar batalla al coronavirus

Jaime de Althaus

Para Lampadia

Es notorio como las debilidades que nos impiden dar respuestas más eficientes a la pandemia tienen todas que ver con la falta de inclusión social, legal y financiera de las mayorías. No tenemos un Estado ni un capitalismo inclusivos.

Los bonos no llegan a todos

Los bonos no llegan a todos

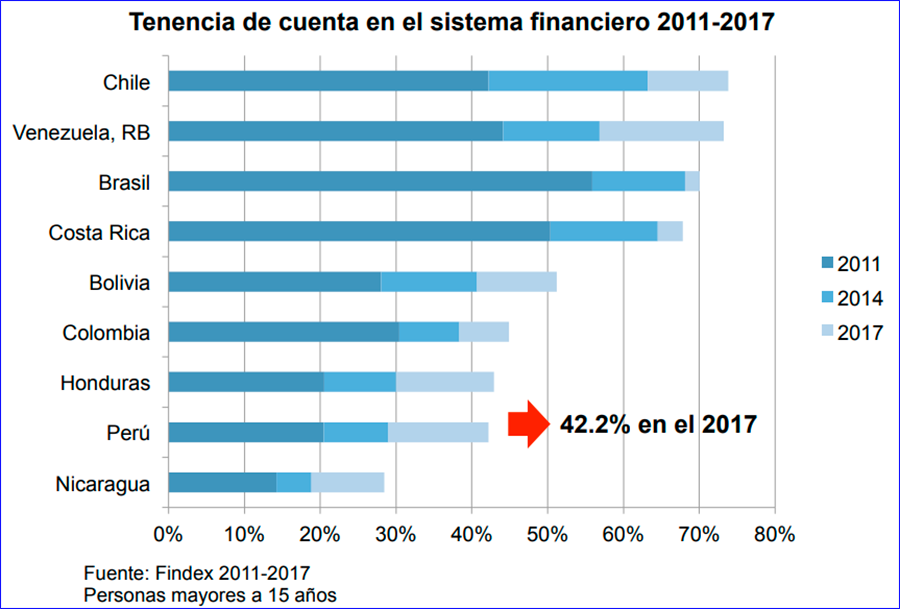

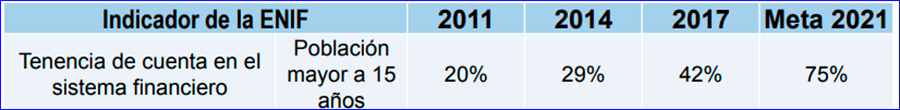

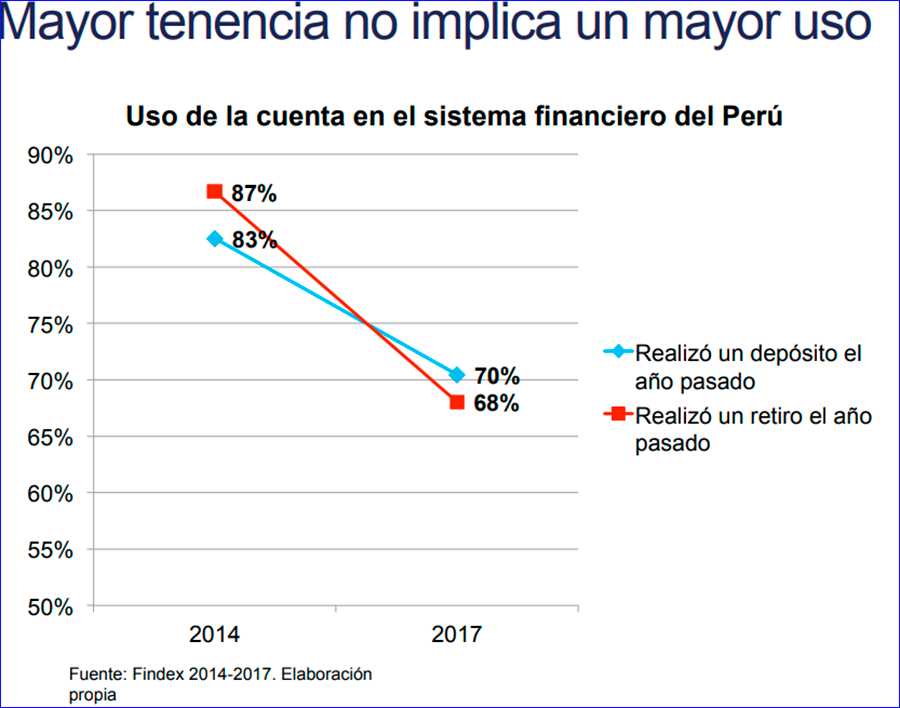

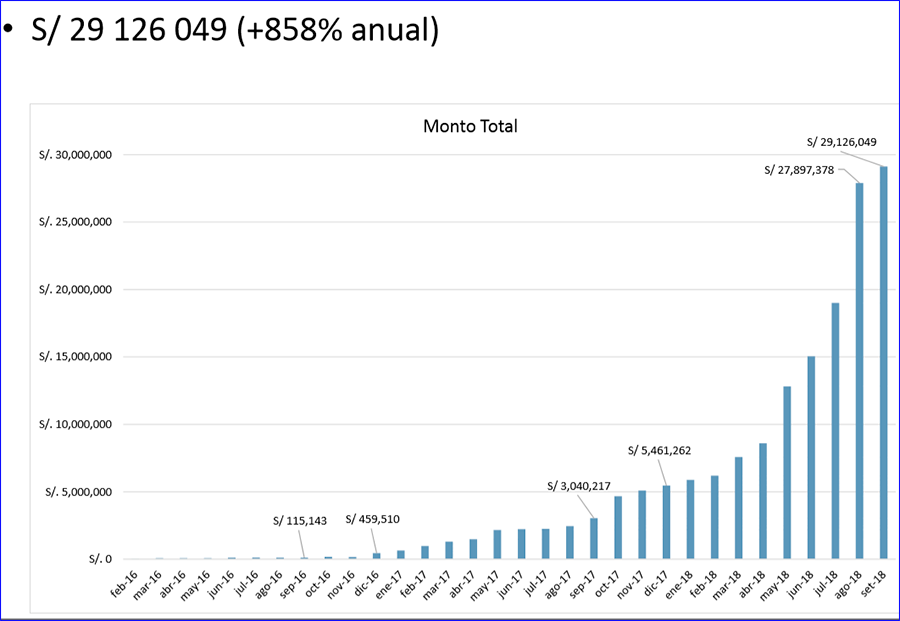

Veamos, por ejemplo, el reparto de los bonos. Luego de más de tres semanas, solo se ha podido alcanzar a los 2/3 de los beneficiarios, provocando además aglomeraciones y colas inmensas en los bancos. Lo que se delata allí es la falta de inclusión financiera -no más de un 40% cuentas o tarjetas de crédito o débito- y de difusión de la billetera electrónica (BIM), para que los pagos se puedan hacer por celular.

Más profundamente aun, lo que se delata es la falta de inclusión económica, legal. Es decir, la informalidad. Hay mucha gente que no es detectada y queda fuera de los padrones de ayuda. La informalidad es exclusión de la legalidad, invisibilidad. Y esto se debe a una legalidad o formalidad demasiado onerosa y engorrosa que la baja productividad de los informales no puede solventar. Incluso formales mas productivos no pueden pagar la cantidad de gente y recursos que necesitan para cumplir con todas las regulaciones laborales, municipales y sectoriales. El sistema es excluyente.

Entonces tiene que colocarse en la agenda nacional la necesidad imperiosa de reducir el costo de la formalidad para hacerla incluyente. Eso significa aplicar Análisis de Impacto regulatorio (RIA) a todas las normas existentes y por venir de los sectores clave de la economía, y reducir los trámites de manera drástica mediante análisis de calidad regulatoria (ACR) efectivos y tupas estandarizados para las licencias de construcción y funcionamiento en los municipios. También para acelerar la recuperación pasada la cuarentena.

Cuarentena es inviable en sectores populares

La propia cuarentena es inviable cuando la mayoría vive en el día a día, un 35% carece de refrigeradora y muchos viven hacinados en viviendas de una sola habitación. Es indispensable, como diría Hernando de Soto, reconocer derechos económicos. Porque esas familias, pese a su precariedad, tienen capital, pero no está titulado o el título no se usa. Se necesita un movimiento de pinzas, que incluya el fortalecimiento de los derechos de propiedad y políticas de inclusión financiera, para impulsar esos sectores. La repartición del bono debería permitir abrir cuentas a todos en los bancos.

Se requiere que las microempresas se puedan formalizar y crecer. Eso demanda también una reforma tributaria que elimine los regímenes especiales para ir a uno solo gradual y progresivo que elimine los saltos mortales que desalientan el crecimiento formal. Es decir, un sistema tributario inclusivo y promotor. Y lo mismo en el campo laboral.

Empresas no se pueden adaptar debido a reglas laborales

Pues para que las microempresas se puedan formalizar y crecer, y para que las formales puedan dar más empleo formal, necesitamos también reglas laborales mucho más flexibles. Y la gran limitación de la estrategia económica para enfrentar el coronavirus consiste en que las empresas formales no se pueden adaptar a la situación debido a la rigidez de las normas laborales. Corren el riesgo, entonces, de quebrar. La flexibilidad laboral es indispensable no para despedir, sino, al contrario, para no perder empleos. Si no la hay, mueren Sansón y los filisteos. Sin empresa, no hay empleo. Es algo que el gobierno no entiende. Y su falta de entendimiento está causando un daño irreparable a la economía y al empleo.

La débil salud Pública

Por supuesto, la salud Pública ha mostrado su gran falencia en esta batalla. Sin un buen servicio público de Salud, no hay inclusión social. Es mucho mejor que lo que teníamos hace 30 años, cuando colapsó por completo, pero es claramente insuficiente y corrupto. Se requiere poner en agenda el tema de la reforma de la salud, que no es sencillo porque implica un sistema de pagos por resultados, rendimientos y jornada laboral de los médicos que sin duda afectará el statu quo. El acuerdo no será fácil.

La pésima gestión del agua

La otra gran limitación para una lucha efectiva contra la propagación del virus, es que más de 6 millones de peruanos carecen de agua potable en sus casas y una cantidad aun mayor la tiene de manera intermitente. Entonces el lavado de manos con jabón, pieza vital, es impracticable o esporádico. Esto pone de relieve la necesidad de abordar de una vez por todas la reforma y concesión de las empresas municipales de saneamiento, que adolecen de una gestión paupérrima y son saco roto en el que se pierden los 5 mil millones anuales que gasta el Estado en programas de agua y desagüe. Aquí también se requiere tomar decisiones que pueden encontrar resistencia, pero hay que hacerlo.

Razón vs. populismo

Todas estas son decisiones lógicas, racionales, que deben ser gestionadas políticamente, acordadas, lo que se puede complicar en un año electoral. Pues mientras las soluciones técnicas para lograr un Estado y un capitalismo más inclusivos que nos permitan salir rápidamente de la crisis y estar preparados para eventos futuros apuntan en una dirección, las ofertas electorales en un contexto de angustia social pueden apuntar en el sentido contrario, agravando, mediante propuestas populistas o autoritarias, los males que queremos remediar.

Por eso es importante ir planteando los temas que deberían ocupar la agenda nacional ya desde este momento. Lampadia