Todos comentan sobre la desaceleración de la región. Se dice que es la más afectada por la situación de la economía global, por la caída de los precios de los commodities, por la aguantada del crecimiento chino, por su dependencia de materias primas. Lo hace el FMI, el Banco Mundial (BM) y muchos analistas. Se pronostica un mísero crecimiento de 0.5% para el 2015. Nuestro ministro de Economía y Finanzas se solaza afirmando que seremos líderes de crecimiento en la región (el campeón de los pobres), así crezcamos menos de 3%, sin dudas un papelón.

La verdad es que la historia es totalmente diferente. Para entenderlo, solo tenemos que ver, uno por uno, los principales países de la región y preguntarnos luego si los asertos sobre los shocks externos son correctos o si la frenada del crecimiento es obra (y gracia) de nuestros fallidos gobiernos.

Para evaluar el tema, veamos los casos más representativos. Revisemos la situación de Venezuela, Argentina, Brasil, Chile y Perú:

Venezuela: Según el Presidente Humala, su situación de crisis humanitaria se debe a los gobiernos anteriores a Chávez. Según el resto del mundo, se debe precisamente a los gobiernos del chavismo. Estos asaltaron su empresa petrolera para hacer política local y regional, estatizaron lo que les dio la gana, regalaron los recursos fiscales adentro y afuera. Pusieron controles de cambio y de precios, con lo que generaron que desaparezcan las divisas (tipo de cambio del mercado negro es 100 veces el oficial) y se creó una carestía perversa de los bienes más esenciales. Además, el país batió todos los records de criminalidad y corrupción. No hay libertad de opinión, de prensa, ni de oposición política. Su producción interna colapsó, incluso la petrolera (cayó 40%), que hoy representa más del 96% de sus exportaciones. Este año su economía caerá en 5.1%.

Argentina: Capturada por los Kirchner, una versión edulcorada del peronismo que viene destruyendo el país desde hace más de 70 años. Estos ‘salvadores de la patria’ se enriquecieron en lo personal, mientras desaprovechaban el boom de commodities al optar por las políticas del Alba. Nacionalizaron varios sectores, empezando por el de energía y se quedaron sin abastecimiento teniendo que volcarse a la importación en los tiempos de mayores precios del petróleo. Impusieron cargas tributarias absurdas a la exportación de carne, hoy exportan menos que Uruguay. Controlaron los precios y tuvieron que poner vigilantes en todos los supermercados. Desapareció hasta el tomate y se quedaron sin salsa para la pasta. Se empobrecieron tremendamente, cayó su producción y falsearon sus cifras macroeconómicas, de igual manera como hizo Grecia para entrar y para permanecer en el Euro. Hoy su economía decrece y adolece de todos los males del doloroso piso que al final producen el populismo y la corrupción.

Brasil: Después de cuatro gobiernos del Partido de los Trabajadores (PT), Brasil se debate entre la recesión económica, la corrupción y el ‘impeachment’ (juicio de corte del mandato presidencial) de su presidenta. Lula empezó relativamente bien. Eligió buenos funcionarios para manejar el fisco y la política monetaria. Luego, bajo los auspicios del nuevo descubrimiento del Banco Mundial (BM) para luchar contra la pobreza, las transferencias ‘condicionadas’ de dinero a los pobres (Oportunidades en México, Bolsa Familia en Brasil, Juntos en Perú, etc.) y el aumento de ingresos por la soya empezó un programa de asistencialismo que llega a gran parte de la población. Además, luego de su ‘ascensión’ a miembro de los BRIC, mostró mucha soberbia con sus políticasasistencialistas que pregonaba por todas partes. En el Perú retó al presidente García diciendo que era mejor distribuir para crecer, que crecer para distribuir. Alardeó con sus cifras y en Lampadia tuvimos que cuestionarlo, pues nuestras cifras eran mejores. Ver: Luces y sombras de la visita de Lula al Perú.

Posteriormente, luego del descubrimiento de unafranja de petróleo enorme en la capa sub-acuática llamada de pré-sal, alteró prepotentemente la propiedad de los activos de Petrobras que mantenía un alto porcentaje de sus acciones en la bolsa; reservó para el Estado el yacimiento y empezó a bombear aire a la empresa, que eventualmente colapsó. Tuvieron que vender sus activos internacionales, nunca pudieron desarrollar el nuevo yacimiento (y probablemente nunca se haga) y se metieron de manos y bolsillos llenos en esquemas de corrupción, siempre con el mascarón de proa de Petrobras. Finalmente, el gran Brasil pasó de fulgurante BRIC a triste decepción, ver en Lampadia: Brasil sin rumbo ni brújula. El mundial de futbol en Brasil terminó siendo el símbolo del fracaso de la popularidad de Lula y Rouseff, de su economía y de la agonía del orgulloso Partido de los Trabajadores. Hoy están en recesión y a punto de expulsar a su presidenta por corrupción política y falta de visión de futuro.

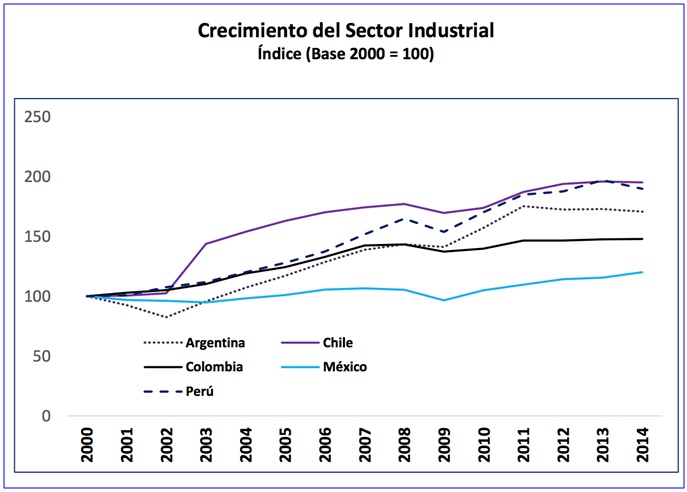

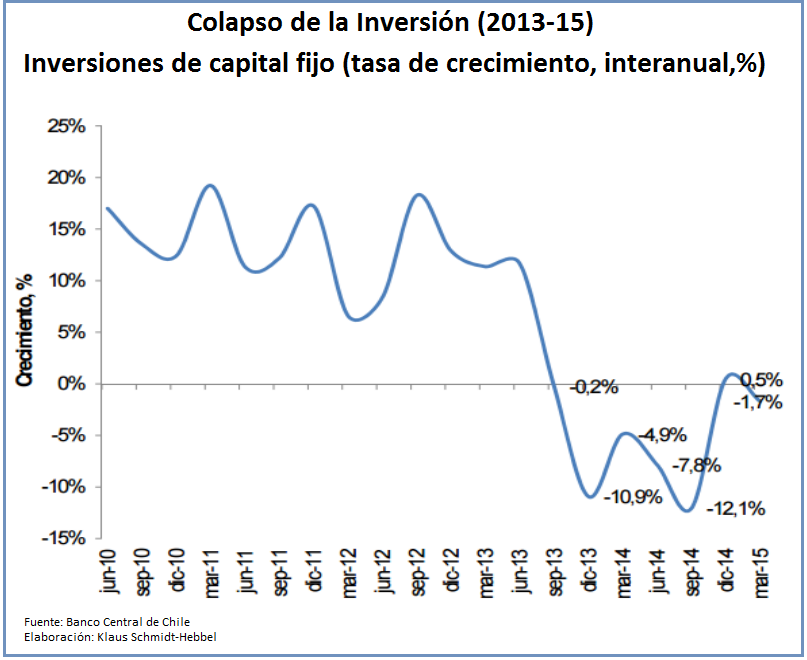

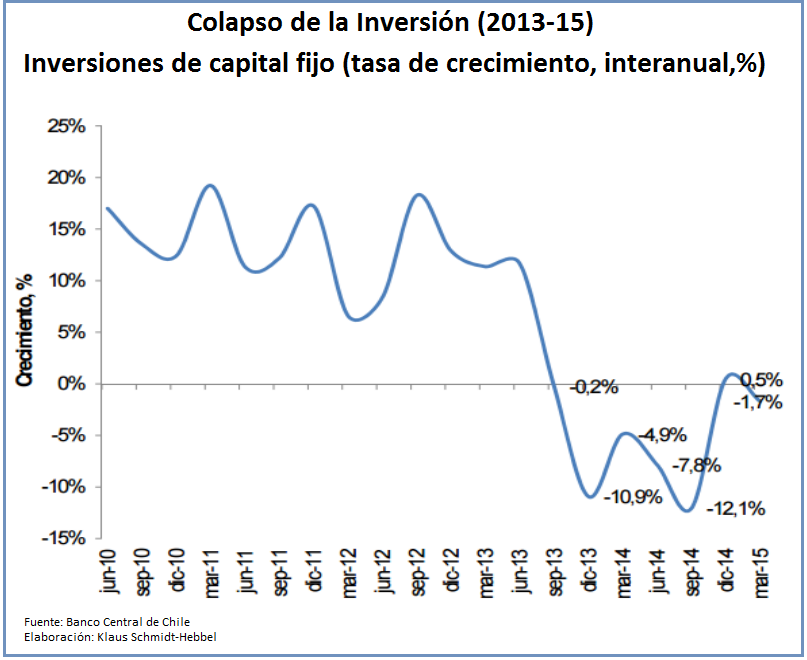

Chile: En cuanto a Chile, ya habíamos comentado que Bachelet había puesto marcha atrás, pero por la alta participación del cobre en su economía, creíamos que Chile sí era víctima de un shock externo, tal como se plantea para toda la región. Sin embargo, hace solo dos semanas, tuvimos la visita en Lima de Klaus Schmidt-Hebbel (KSH), que nos demostró que Chile no sufría por la caída del cobre, pues los términos de intercambio de su economía, tomando en cuenta la caída del precio del petróleo (son importadores de todo el petróleo que consumen) eran neutros y afirmó que la parálisis de su crecimiento era “woman-made” (hecha por una mujer): obra de Michelle Bachelet. Según KSH, Chile es víctima de un shock político interno que paró en seco la economía. Ver en Lampadia: Chile sigue ejerciendo su derecho a ser estúpido. Y apreciar el siguiente gráfico:

Por lo tanto, Chile, el país más expuesto a los precios del cobre, no es víctima de su dependencia en los recursos naturales, sino, como dice el historiador británico Nial Ferguson: “están ejerciendo su derecho de ser estúpidos”.

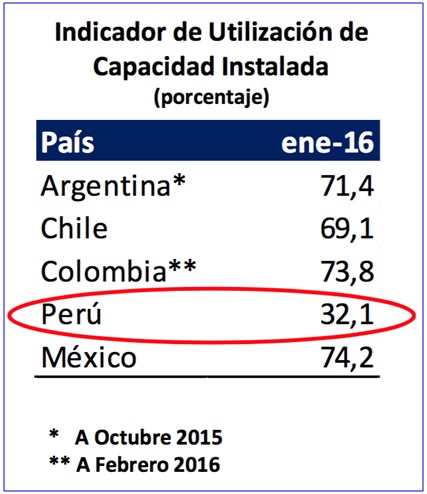

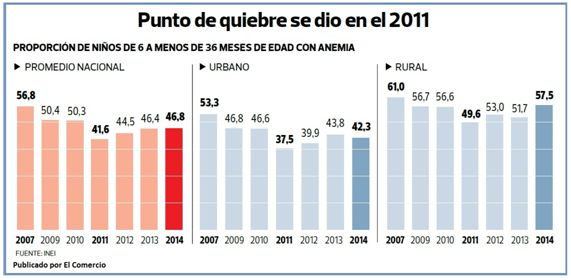

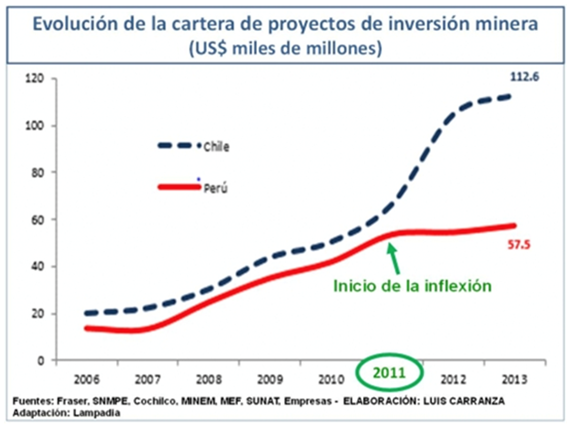

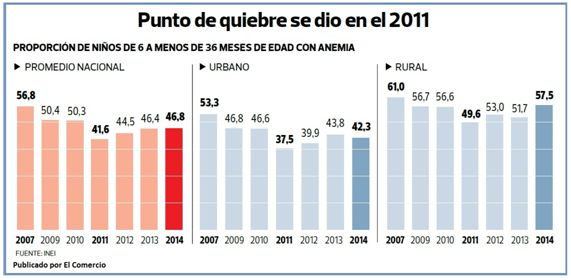

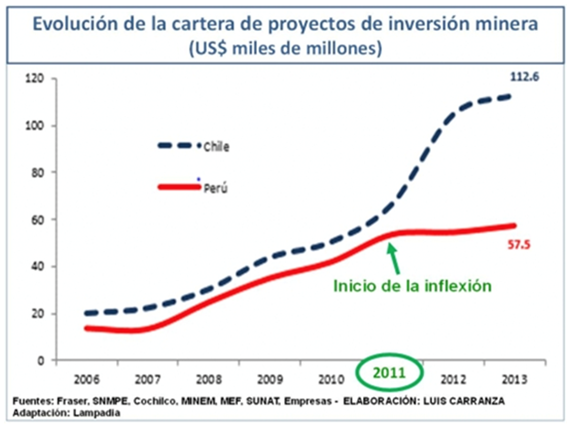

Perú: Como hemos explicado antes, ver en Lampadia: En el 2011 se dio el Punto de Inflexión de nuestro Desarrollo, como se puede comprobar en los siguientes gráficos sobre anemia infantil e inversión minera:

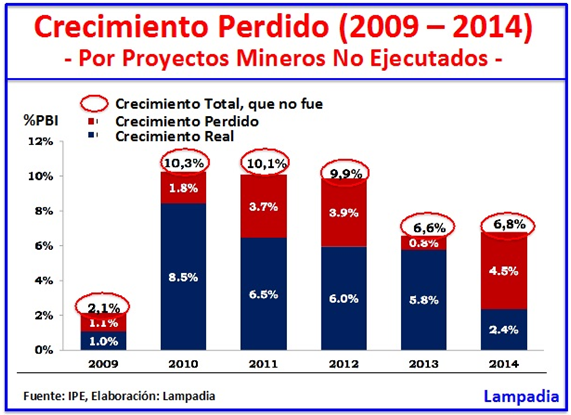

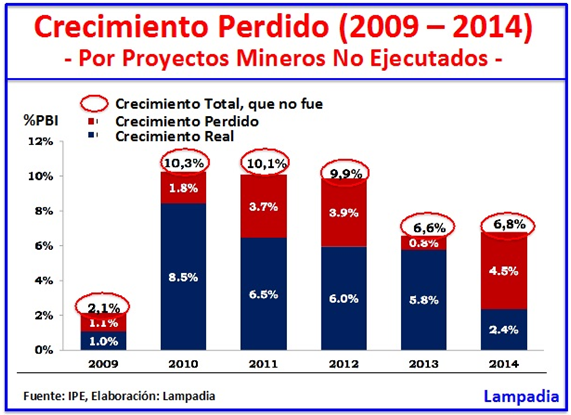

La frenada del sector minero fue el inicio de una cadena de eventos intra-sectoriales que determinaron, junto con el desmadre político del último año, el efecto ‘parar para mirar’, que nos precipitó a un crecimiento vergonzoso de 2 a 3 puntos anuales. Ver en Lampadia el siguiente gráfico el estimado de crecimiento del Perú si no hubiéramos parado la inversión minera, según el IPE: El Costo de la Trampa Anti-Minera

El Perú tampoco es víctima de su dependencia de los recursos primarios. El país pudo compensar con mayores volúmenes de producción, los menores precios y seguir aprovechando de los mismos, pues las cotizaciones de los minerales siguen siendo buenas.

Conclusión: El enfriamiento de la región sudamericana no se debe a su dependencia del exterior, ni a los impactos de los precios de los commodities, ni a la desaceleración china. El menor crecimiento de la región se debe a las malas políticas de sus gobiernos, algunas de la cuales estaban ocultas detrás de ingresos extraordinarios, pero su pérdida no prueba el origen del descalabro de sus economías.

No hay FMI ni Banco Mundial, ni reputados analistas económicos que valgan, si no miran con más cuidado y rigor la realidad de la región y se dejan de seguir sembrando mitos que hacen un tremendo daño a una región a la que le urge la creación de riqueza (que en el corto plazo, solo se puede hacer de lo que se tiene), para nivelar sus economías y sus indicadores sociales de cara a la tercera revolución industrial. Esa sí puede entrar como una tromba y hacernos perder el ‘último tren del desarrollo’. Ver en Lampadia: Diálogo sobre la Tecnología y el Futuro.

¿Por qué no leemos estas reflexiones en los medios nacionales y nos dejamos confundir? ¿No tenemos pensamiento crítico? ¿No tenemos interés en el tema? ¿Estamos más ocupados en las trifulcas políticas? Usted dirá querido lector(a). Lampadia