Buenas noticias para los emprendedores

Las empresas de tecnología financiera (fintech) están cambiando rápidamente el mundo en el que vivimos. Desde la gestión de inversiones y pagos, hasta préstamos y dinero digital, fintech está transformando los servicios financieros.

En la era digital de hoy, las personas están buscando productos con fácil acceso, comodidad, eficiencia y velocidad. La gente quiere llevar a cabo transacciones a través de plataformas y aplicaciones de tecnología móvil, tales como su gestión financiera diaria (ya sea el seguimiento de su gasto total, la solicitud de un préstamo o la optimización de sus estrategias de inversión). Muchas personas prefieren utilizar aplicaciones en línea o web para manejar sus finanzas. En promedio, las personas utilizan entre 1 y 3 aplicaciones para gestionar sus vidas financieras (a nivel global).

Fuente: marketing4ecommerce.net

Las empresas FinTech están transformando los modelos de negocio tradicionales con ideas innovadoras y soluciones de software. Ahora, las empresas tienen acceso a herramientas más escalables y acceso a soluciones tecnológicas que pueden ayudarlos a ofrecer o mejorar sus servicios como planes de ahorro para la jubilación, programas de bienestar financiero, etc.

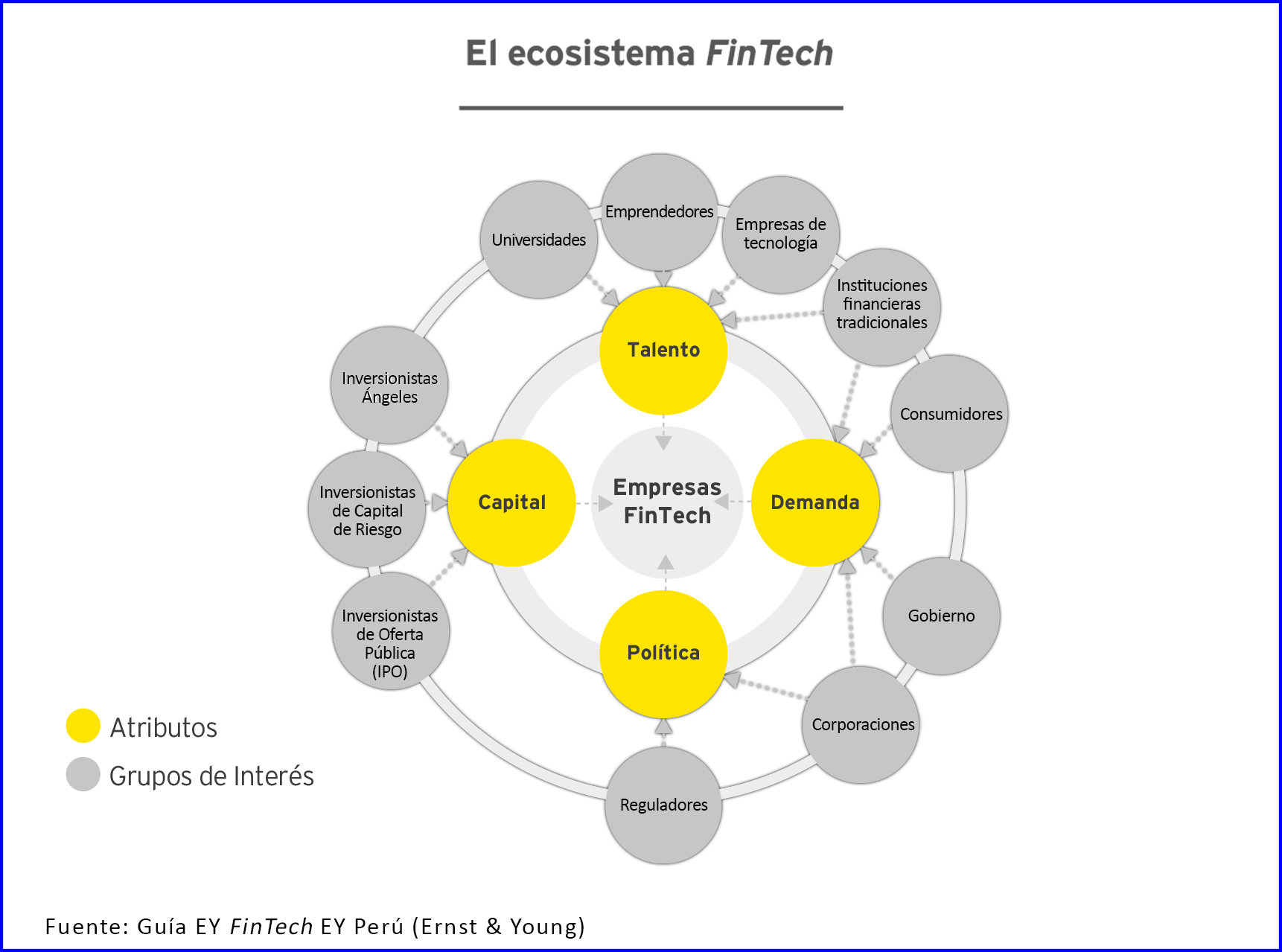

Recientemente, EY Perú (Ernst & Young) publicó un informe titulado Guía de EY sobre Fintech, el cual evaluar las mejores prácticas internacionales (especialmente el ecosistema de Fintech del Reino Unido), específicamente cuatro atributos esenciales para el ecosistema: talento, capital, política y demanda.

Fuente: businessinsider.com

En dicho informe, EY Perú (Ernst & Young) define a las FinTech como “empresas nuevas que emplean innovaciones informáticas para captar nichos de mercado con alternativas de productos y servicios”. El sector está creciendo globalmente en términos de inversión, empleo y número de emprendimientos FinTech y el estudio evalúa el buen funcionamiento del ecosistema FinTech basándose en cuatro atributos principales:

1. Talento: la disponibilidad de personal técnico, de profesionales del sector financiero y de emprendedores.

2. Capital: la disponibilidad de recursos financieros para start ups (emprendimientos) y scale ups (aceleradores de crecimiento).

3. Política: política gubernamental a través de la regulación, iniciativas fiscales y de crecimiento del sector.

4. Demanda: la demanda de los clientes finales, sean consumidores, empresas e instituciones financieras.

El análisis del informe se centra en el Reino Unido, la capital financiera del mundo y uno de los principales países en los que se ha desarrollado la industria de FinTech, que ha venido creciendo desde sus raíces disruptivas, convirtiéndose en una industria que ha generado ingresos importantes en el año 2015.

Sin embargo, no es el único país en tomar interés en esta industria. Algunos países como Alemania, Australia y Singapur están compitiendo activamente para crear los mejores ecosistemas de FinTech. Otros, como China, están comenzando a especializarse en tecnologías disruptivas y están creciendo rápidamente en todo el sector.

Los tres pilares de fintech

1. Apertura

La innovación abierta está en el centro de la revolución digital. Para las grandes organizaciones, esto significa involucrarse con soluciones tecnológicas externas, capital de conocimiento y recursos, ya menudo liberar la propiedad intelectual, activos y experiencia de la organización a innovadores externos para generar nuevas ideas, transformar la cultura organizacional, identificar y atraer nuevas habilidades y descubrir nuevas áreas de crecimiento.

2. Colaboración

Tradicionalmente, los servicios financieros se asocian con otros en su propia industria para reducir costos o crear nuevas oportunidades de mercado. Sin embargo, la colaboración tendrá que ir un paso más allá en el futuro, construir vínculos con diferentes industrias y con diferentes perspectivas, e identificar nuevas formas de generar valor.

3. Inversión

Venture investing (consiste en financiar start-ups en fase de crecimiento con elevado potencial y riesgo) siempre ha estado en el corazón del modelo de innovación y de las startups. Ahora, más que nunca, las empresas de servicios financieros establecidas están tomando esta ruta para tratar de generar innovación para su negocio.

Un mundo nuevo para los emprendedores

Antes, si uno quería iniciar un negocio, era necesario acercarse al banco para pedir un préstamo o buscar un inversionista. Ahora FinTechbrinda herramientas como crowdfunding (financiación colectiva, un mecanismo colaborativo de financiación de proyectos), pagos móviles y servicios de transferencia de dinero, las cuales están revolucionando la forma en que las pequeñas empresas funcionan, realizan pagos y se vuelven internacionales. Esto hace quesea más fácil que nunca iniciar y administrar un negocio.

Fuente: blogs.iadb.org

¿Qué sucede si un emprendedor no encuentra un inversionista que apoye su gran idea? ¿Qué sucede si no tiene la garantía o el crédito para obtener la aprobación de un préstamo tradicional? No importa: Crowdfunding los ayuda a recaudar dinero rápidamente de personas de todo el mundo que nunca has conocido. Ha democratizado el proceso de encontrar capital de inicio y acortado la línea de tiempo de reuniones con inversionistas y bancos a tan sólo unas pocas semanas.

Fintech en el Perú

Los bancos en el Perú tienen el gran obstáculo de la baja tasa de penetración de sus servicios en el país y de una regulación que obstaculiza muchas de sus iniciativas innovadoras. Sin embargo, igual se están aventurado en aplicar estrategias de transformación digital.

Por ejemplo, en el 2015 el BCP creó el Centro de InnovaCXión, que se enfoca en mejorar la experiencia del usuario a través de productos y servicios digitales. El BBVA, con el apoyo de su BBVA Innovation Center en España, optó por comprar fintech y negocios similares para que su propio personal aprenda cómo funciona este mercado y pueda aplicar lo aprendido en el banco.

Conclusiones

El aceptar los fundamentos de fintech y desarrollarlos en las empresas financieras les permitirá transformar su propio modelo de negocio en lugar de quedarse atrás en esta época de gran disrupción. Pero estos temas también crean retos. Todo dependerá en la forma en que las empresas financieras se adapten a la innovación y si aprovechan la oportunidad para ser percibidas como más cercanas a los clientes no corporativos. Lampadia