El acero chino inundará los mercados mundiales

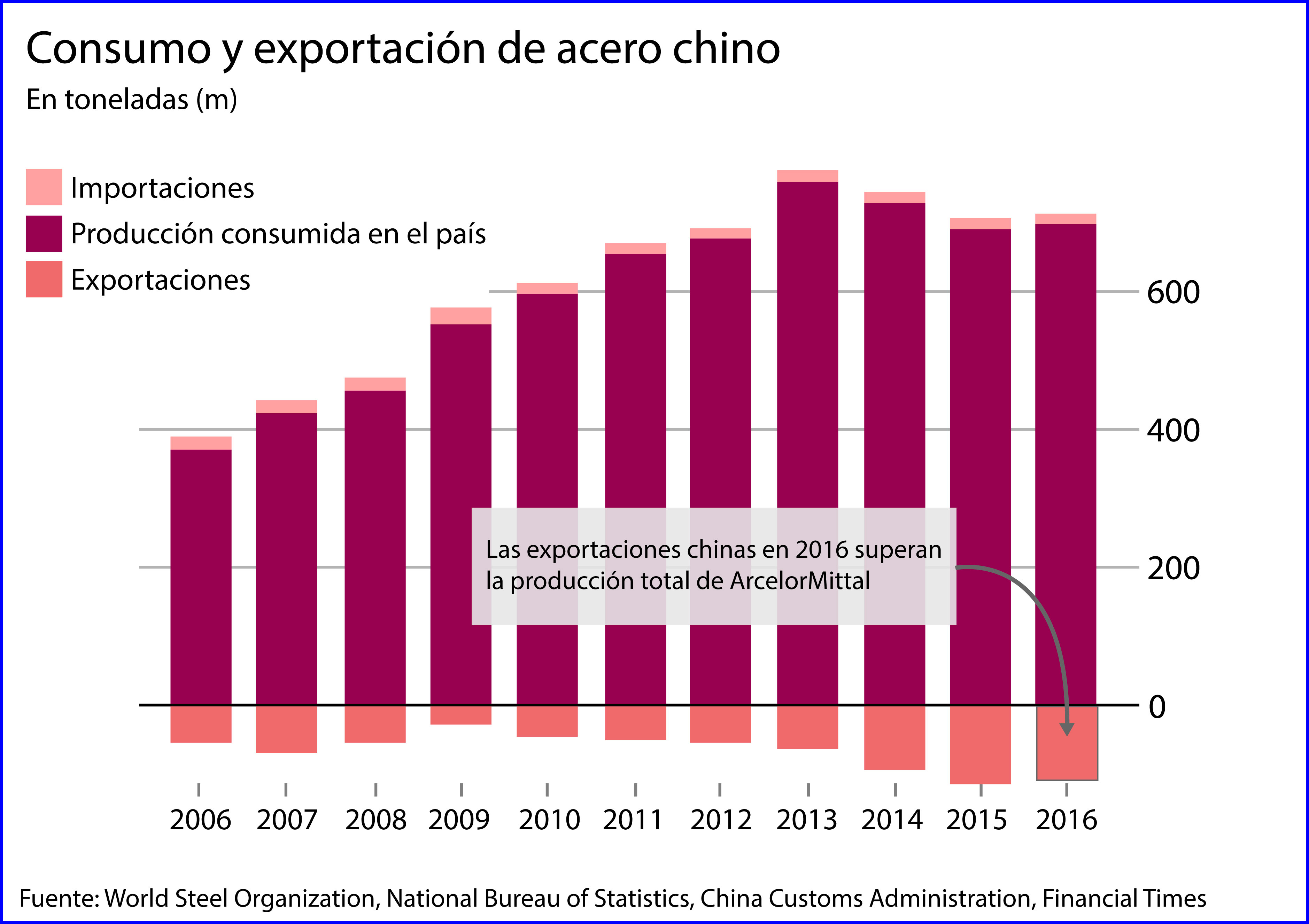

Una de las industrias que ha resultado más afectada por el ajuste de la economía china, que está terminando de pasar de ser impulsada por exportaciones e inversiones (con mucho desarrollo de infraestructuras), es la del acero. El problema es que al crecer China a un menor ritmo, se ha liberado capacidad instalada hacia los mercados de exportación.

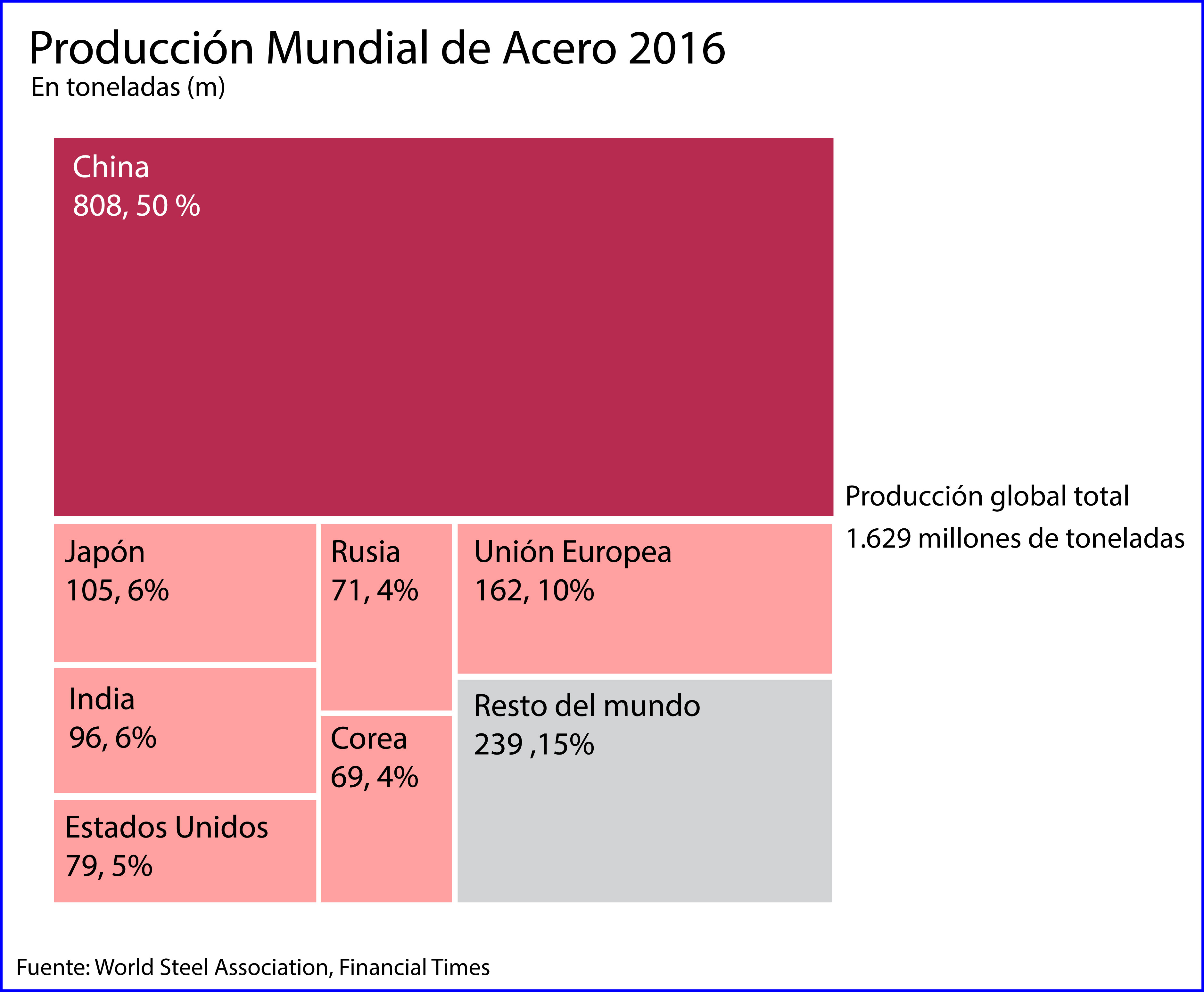

Muchos países desarrollados encuentran muy complicado el competir con China que, tan solo el año pasado, produjo 808 millones de toneladas de acero, mientras que Estados Unidos produjo sólo 79 millones.

Hasta hace poco, gran parte de la producción del gigante asiático se absorbía en el mercado interno pero, como informa el Financial Times (en el artículo que compartimos líneas abajo), la construcción de infraestructuras y propiedades en China disminuirá inevitablemente, lo que llevará al acero en una sola dirección: el extranjero. Lo complicado es el tamaño de la producción china, que alcanza el 50% de la producción global. Cada aumento del 1% en las exportaciones de acero chino equivale a todo el mercado de exportación de las acerías estadounidenses.

Los casos antidumping presentados contra el acero chino por Estados Unidos, Europa y México ya se están acumulando. Con una nueva explosión de las exportaciones en el horizonte, parece que la lucha tan sólo está empezando. Esto se empieza a contrastar con reacciones proteccionistas, como las planteadas por el presidente de EEUU, Donald Trump, quien afirmó la semana pasada que “El acero es crítico para nuestra economía y nuestro Ejército. Esta no es un área en la que podamos darnos el lujo de depender de otros países”, mientras que firmaba una orden ejecutiva que agiliza un estudio para posibles sanciones a importaciones que perjudiquen a las empresas y trabajadores de la industria acerera de EEUU.

Por su lado, la UE ya expresó sus “preocupaciones” sobre la metodología de Washington para imponer aranceles a algunos productos europeos de acero. Nunca es bueno que factores de coyuntura malogren la estructura de mercados que deben proyectarse en el largo plazo, pero navegar hacia el extremo del proteccionismo, también genera daños estructurales.

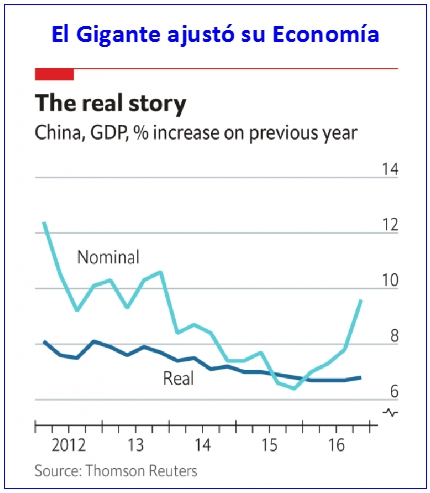

China ha sido sustancialmente exitosa ajustando y redireccionando su economía. Ya ha llegado prácticamente a un ‘plateau’ de crecimiento del orden de 6.5%, con perspectivas de estabilidad. Ver el siguiente cuadro de The Economist:

Por otro lado, los tiempos no están como para seguir sumando nuevas crisis. China está empeñada en posicionarse como un respetable jugador global del libre mercado. Tanto EEUU como la UE deben cuidar que no se malogre la estructura del mercado del acero. Es de suponer que China no pretenda ahora destruir a las acerías occidentales.

Esto nos lleva a plantear el que se promueva una conferencia mundial para promover acuerdos que permitan superar la coyuntura del mercado, sin destruir la estructura de una industria muy valorada en todo el planeta.

¿No puede el Perú, un territorio más neutral, de la mano de la OMC, convocar una gran conferencia sobre la estabilización del mercado global del acero? Lampadia

China intensificará su batalla del acero con occidente

Lucy Hornby, Beijing

Financial Times

26 de abril, 2017

Traducido y glosado por Lampadia

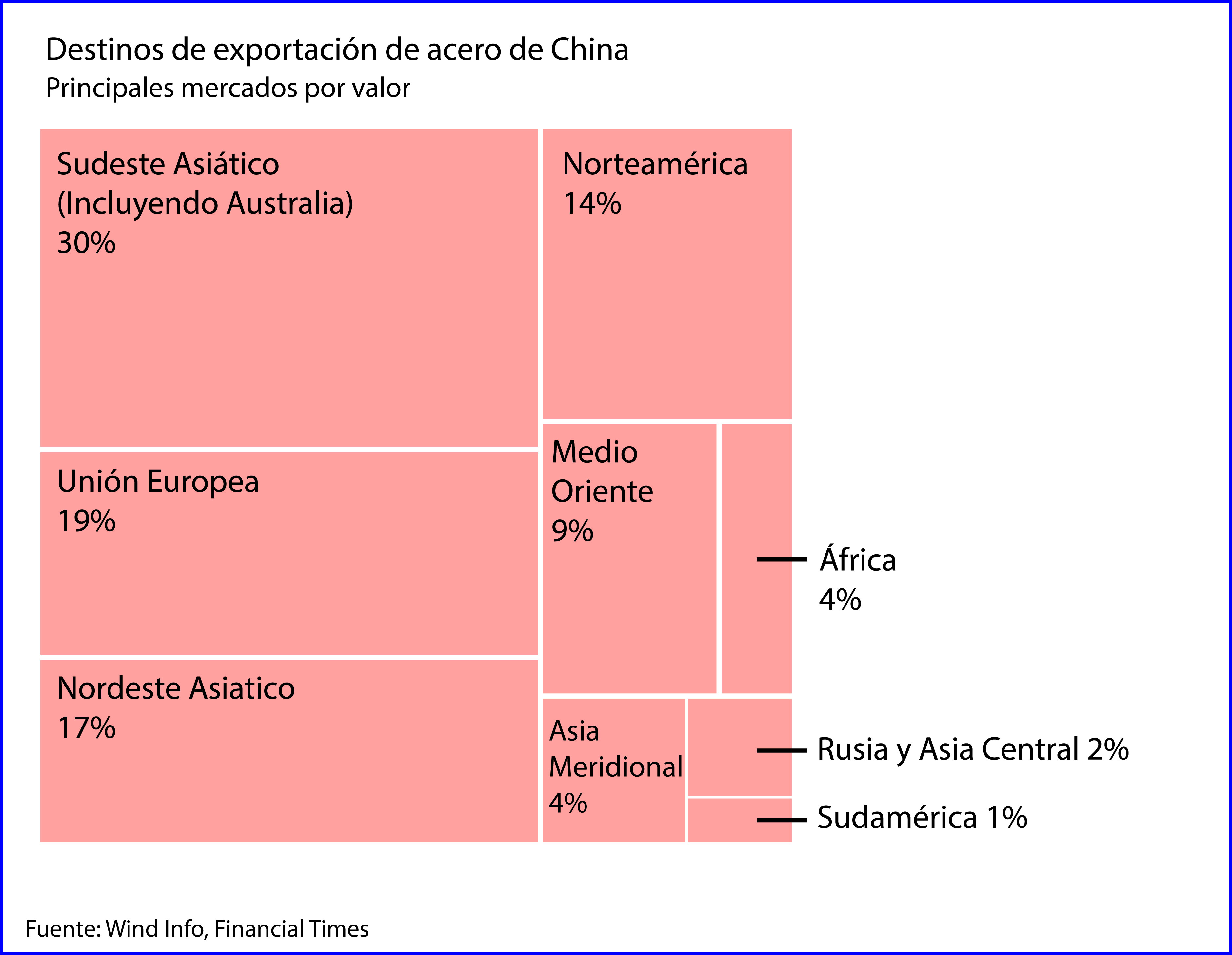

Probablemente las batallas de acero de China en Europa y Norte América no serán más que un preludio de aún mayores batallas futuras, ya que la modulación de la demanda interna desencadena una inundación de producción en los mercados mundiales.

La industria siderúrgica de China es la mayor del mundo: el año pasado, sus 808 millones de toneladas representaron la mitad de la producción mundial.

Alrededor del 90 % de la producción de las plantas chinas ha sido absorbida en el país, pero el consumo interno llegó a su máximo en 2013. A medida que el crecimiento económico de China se desacelera y la construcción de infraestructuras y propiedades llega a un punto de saturación, parece que más acero está a punto de fluir a los mercados mundiales.

El año pasado, China exportó 109 millones de toneladas, o el 14% de su producción; más que la producción total de ArcelorMittal, la mayor siderúrgica del mundo.

Debido a que la industria siderúrgica de China es tan grande, cada aumento del 1% en las exportaciones equivale a casi todo el mercado de exportación para las acerías estadounidenses.

A medida que las exportaciones de acero chino aumentan, esto se han convertido en un tema político en el oeste. La semana pasada, el presidente estadounidense, Donald Trump, anunció que lanzaría una investigación de “seguridad nacional” que podría conducir a aranceles sobre las importaciones de acero, invocando una ley de 1962 que permite a los Estados Unidos limitar las importaciones que amenazan su seguridad.

El año pasado, la UE estuvo de acuerdo con China en establecer una “plataforma” bilateral de acero para vigilar el comercio después de que trabajadores de acero protestaran en Bruselas y Alemania. Esto sucedió después de numerosos casos de antidumping contra el acero chino presentados por Estados Unidos, Europa y México en la OMC en años anteriores. Una cláusula en los términos de la adhesión de China a la OMC dificulta la presentación de casos antidumping después de 2016.

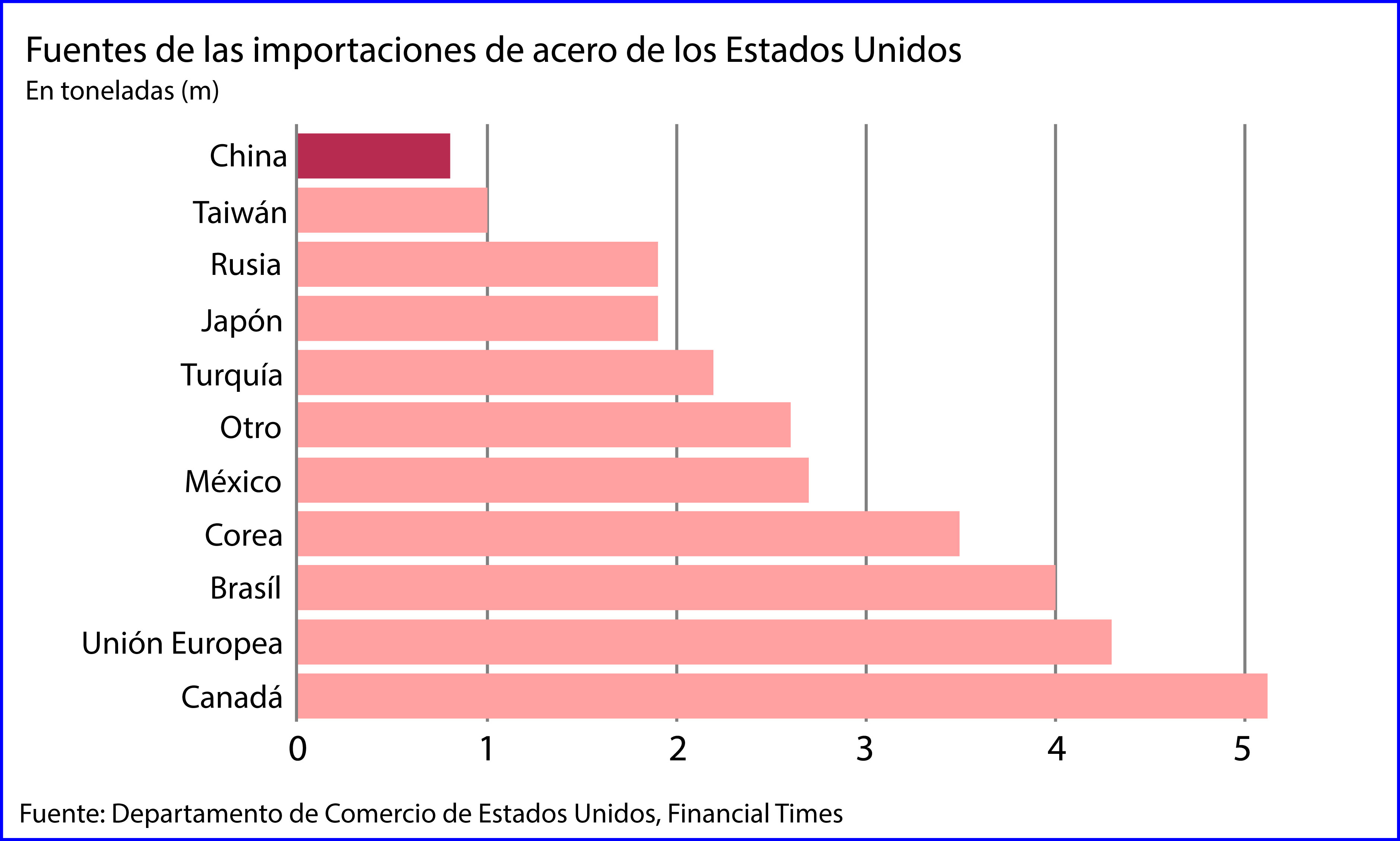

Pero China no es una gran fuente de importaciones estadounidenses de acero. “En realidad, están más preocupados por la competencia en terceros países. No se trata tanto de la presencia china en el mercado estadounidense”, dijo Mei Xinyu, estratega del Ministerio de Comercio de China.

En los 28 miembros la UE, el panorama es un poco diferente. Allí, China es la principal fuente de acero importado, representando el 32 % de los productos planos y el 17 % de los productos largos (generalmente utilizados en la construcción) en 2015.

La competencia para vender al resto del mundo adquiere importancia a medida que la demanda de acero se ralentiza en los mercados internos de los productores. Por ejemplo, los tres signatarios del Tratado de Libre Comercio de América del Norte (Estados Unidos, Canadá y México) han tenido una producción estancada o en descenso, mientras que las importaciones han aumentado del 15% del consumo en 2011 al 21% en 2015. La utilización de la capacidad siderúrgica del Nafta (TCLAN) es inferior al promedio mundial.

Eso pone a las empresas estatales, que están produciendo demasiado acero automotriz o acero galvanizado, en un curso de colisión con grupos occidentales.

En 2004, ArcelorMittal se fusionó con uno de los mayores productores de acero de Estados Unidos, entonces propiedad del actual secretario de Comercio de Estados Unidos, Wilbur Ross, antes de adquirir Arcelor, una amalgama de acerías francesas, españolas y luxemburguesas. Ross formó parte de su junta directiva hasta el mes pasado.

Los aceros especiales de mayor valor utilizados en misiles, oleoductos o reactores nucleares (en otras palabras, las cosas que podrían ser importantes para la “temas de seguridad”) tienen más probabilidades de exportarse a China desde Estados Unidos y Europa que al revés. Pero los productores chinos, como Baosteel, se han expandido en ese segmento para servir a la construcción china de plantas nucleares en el país y de oleoductos y gasoductos en el extranjero, alimentándose aún más de los márgenes de las siderúrgicas extranjeras.

Un aumento del consumo chino este año podría evitar el diluvio por ahora. Pero a menos que se produzca un drástico recorte de la producción china, la perspectiva de una inundación de acero chino en los mercados globales no desaparecerá. Lampadia